渡部 親三(宅建士・リフォームスタイリスト)

安心と信頼を御提供できるよう努めさせていただきます。

CLOSE

最終更新日:2023年7月1日

公開日:2023年5月4日

皆様こんにちは。

不動産の取引において、よく「手付金」や「頭金」といった言葉を耳にされることがあるかと思います。

初めてお探しの方にはその違いがよく分からない場合も多いので、本日は「手付金」と「頭金」の違いについて簡単に説明させていただきます。

「手付金」

売買のご契約時に売主様にお渡しをするお金となり、売買残金の一部に充当されます。

一般的には売買価格の5%程度の金額に設定されることも多いのですが、ご相談ができる場合もあります。

売主様への「キャンセル料」の意味合いを持つお金です。

「頭金」

諸費用を除く、ローンを組まずに現金でお支払いする部分となります。

頭金を0円でローンを組むことをフルローンと言いますが、最近は大半の方がフルローンで住宅を購入されます。

概ねは以上となります。

また、「フルローンにする予定なのですが、手付金とは別に諸費用分を用意する必要はあるのですか?」

このような内容のご質問をよくお客様からいただく事もあるのですが、フルローンの場合は不要ですのでご安心ください。

下記に簡単なお金の流れを記載いたしましたので、ご参考いただけると幸いです。

例)物件価格4000万円 諸費用200万円 融資額4000万円 自己資金200万円とした取引の場合

①ご契約時に手付金200万円を売主様へお渡しする(この時点でいきなり自己資金0円になります)

②手付金は売買価格の一部に充当されるため、残金が3800万円に減る。

③引渡時に金融機関から4000万円が支払われ、残金(3800万円)をお支払いする。(自己資金が200万円に戻ります)

④残りの200万円で諸費用のお支払いする。

以上のようになるのですが、参考になりましたでしょうか?

もし説明が分かりにくい場合には、お気軽にお問合せいただければ幸いです。

どのお客様にもご理解をいただけるまで、何度でもご説明させていただきます。

今後ともよろしくお願い申し上げます。

最終更新日:2023年7月1日

公開日:2023年4月27日

REDSエージェント、宅建士・宅建マイスターの渡部です。

不動産取引のお話となりますが、

本日は一般的に、物件を契約してから引渡しまで

どのくらいの日数が掛かるかについて、お話させていただきたいと思います。

お引渡しまでの期間ついては同一ではなく、

購入される「物件の種別」により変わるのが、一般的です。

<一般的な引渡しまでの期間> ※およその目安です

・新築戸建の完成物件・・・1ヶ月以内(早いと「3週間以内」など)

・新築戸建の未完成物件・・・建物完成後、すみやかに

・中古戸建or中古マンションで売主が業者様・・・1ヶ月~1ヶ月半以内

・中古戸建(空室)で売主が個人の方・・・2ヶ月以内

・中古戸建(居住中)で売主が個人の方・・・3ヶ月以内

売主が業者の場合には、引渡しまでの日数が1ヶ月くらいと、短いことが一般的です。

期間について売主業者と交渉により長引かせようとしても、

物件を保有する事で固定資産税や金利等のコストが掛かるのを嫌がるため

早めに回収をして次の融資を受けたいため

なかなか受け付けてもらえない事も多くなります。

一方で、売主が一般の個人の方の場合には、

2ヶ月~3ヶ月くらいと長めに設定される事も多くなります。

これは売主様の退去準備や残置物の撤去等に時間が掛かるためです。

賃貸の更新や新生活の準備などで入居したい時期が決まっている方は、

上記を参考に、逆算して家探しを行っていただけると幸いです。

また利用希望する銀行の住宅ローンとの兼ね合いも考えておきたいところです。

例えばほとんどのネット銀行は融資実行までに1カ月半程度時間が必要です。

新築戸建の完成物件など、売主が業者様の物件の場合、お引渡しまでの期間との兼ね合いで融資実行が間に合わないというケースもあります。

こうした場合は素早い融資が可能な銀行を利用することになりますが、個別に交渉ができる場合もあります。事前にご相談いただければ幸いです。

参考になれば幸いです。

渡部

最終更新日:2023年6月26日

公開日:2023年4月14日

REDSエージェント、宅建士・宅建マイスターの渡部です。

令和3年4月に民法の改正がありました。

近年問題となっている【所有者不明土地】の問題の解決を目的とした改正で、不動産取引の実務にも大きな影響がありそうです。

改正の概要は法務省のWEB等を参考にしていただくとして、今回は改正により導入された【ライフライン設備設置権】について触れたいと思います。

新たに導入されたのは以下のような規定です。

民法第213条の2

第1項 土地の所有者は、他の土地に設備を設置し、又は他人が所有する設備を使用しなければ電気、ガス又は水道水の供給その他これらに類する継続的給付(以下この項及び次条第1項において「継続的給付」という。)を受けることができないときは、継続的給付を受けるため必要な範囲内で、他の土地に設備を設置し、又は他人が所有する設備を使用することができる。

「なんと素晴らしい!」と、多くの不動産業界にいる人間が感じる(感じた)ことと思います。

この規定の何が素晴らしいのでしょうか?

建物を利用するためには水道、ガス、電気などのライフラインと接続する必要があります。

特に水道とガスは道路下に埋設管があり、新築時や口径を変更するときは道路を掘削して接続工事をする必要があります。

前面道路が公道でしたら問題はないのですが、私道、特に自分が持分を持たない他人所有の私道の場合、【掘削承諾書】という書面で所有者から承諾を得ないと工事がかなり困難になってしまうのです。私道の名義人がとうの昔に亡くなれていて所有者が不明になっていたりするとかなり大変なのがこれまでの実務でした。

これまで下水についてだけ下水道法という法律に救済規定があったのですが(下水道法11条。不動産業界の人間にはよく知られた法律です)、上水道やガスについては法律の規定はありませんでした。仲介業者でしたらほぼ必ず「(通行)掘削承諾書」の取得手続で大変な思いをしたことがあるものです。すべてではありませんがかなりの銀行が他人所有の私道に接する土地への融資の場合、(通行)掘削承諾書がないと融資の対象外とする、という取扱いをしています(住宅ローンが利用できません)。

今回の民法改正で【ライフライン設備設置権】が明文で認められたことにより、掘削承諾書の必要性はかなり変化してくることが予想されます。

例えば大阪府八尾市は、すでにWEB上で「給水装置工事申込みに伴う承諾書提出義務の見直し」として、承諾書の提出を原則として不要とする扱いに変更するとしています。

https://www.city.yao.osaka.jp/0000062563.html

法改正に即座に対応し情報を公開する。素晴らしい自治体ですね。

全てのライフラインの管理者が同じ対応になるかどうかは分かりません。

ただ民法に権利が明記された意味は大きく、実務に大きな影響が予想されます。

その結果、これまで融資が付きにくかった「掘削承諾書が取得できない物件」の流通性が高まり、価値が上昇することが考えられます。

改正法は今月(2023年4月)から施行となっています。

ちょうど現在、一部の私道所有者から掘削承諾書が取得できない土地の案件を抱えていて融資先が絞られて困っていました(世の中にこのような土地はとても多いのです)。法改正を受けて銀行の考え方も変わっていくことを期待したいと思います。

それではまた。

渡部

公開日:2023年4月6日

REDSエージェント、宅建士・宅建マイスターの渡部です。

2023年4月度の住宅金融支援機構の【フラット35】の金利が発表されました。

4月度は利用の多い「借入期間21年以上35年以下、融資率9割以下、団信付帯」の場合、最低金利は【1.76%】となりました。

先月との比較ですと1.96%→1.76%で0.2%下がりました。

久しぶりの金利低下です。

長期金利が比較的抑制された動きでしたので上昇はなさそうと見込んでいましたが、かなり大きく下がりました。

変動金利との差が広がりすぎるとフラット35の魅力が薄れてくるので歓迎したいと思います。

心理的に、「2%」を超えると希望される方がかなり少なくなると見ています。

今後も推移について注目していきたいと思います。

よろしくお願いいたします。

渡部

公開日:2023年3月29日

REDSエージェント、宅建士・宅建マイスターの渡部です。

本日(2023年3月29日)フラット35に関連する報道がありました。

ご覧になった方も多かったのではないかと思います。

フラット35の金利引き下げ方針 子育て層や若年夫婦、所得制限なし

https://news.yahoo.co.jp/articles/148b1deecb3c8f7b6143e561f0df5f7ba3652f5f

少子化対策の一環として、子育て層や若年夫婦についてフラット35の金利を引き下げるというもののようです。

現在でも【地域連携型】という枠組みで子育て世代について0.25%金利を引き下げる仕組みがあります。

【地域連携型】は地方公共団体と住宅金融支援機構が連携して金利を引き下げるものです。

制度ができた時から予想はされていましたが、ほとんど利用は進んでいない印象です。

例えば東京23区でう言うと、子育て支援について機構と連携している自治体は台東区と墨田区の2つだけです。

その内容は【三世代住宅助成】で、親・子・孫の同居できる住宅を建設する場合の融資の支援、というものです。

ハウスメーカーでは利用があるのかもしませんが、売買仲介ではまず利用する機会がないものです。

地域連携型の新メニューとして、より使いやすい内容で子育て支援が加わることになるのでしょうか。

現在でも地域連携型の利用のためには【地域連携型利用対象証明書】を自治体に申請し、金融機関に提出する必要があります。

子供がいること・親の年齢などは審査の提出書類である住民票の記載事項で明らかなので、こうした煩雑な申請手続が簡略化されることが望まれます。

フラット35はこれまでもいろいろ新しい仕組みを導入してきました。

その多くがあまり利用されていない印象です。

制度の内容がどのようなものになるか注目していきたいと思います。

渡部

公開日:2023年3月16日

REDSエージェント、宅建士・宅建マイスターの渡部です。

住宅ローンの返済方法には一般に2種類があります。

【元利均等返済】と【元利均等返済】です。

銀行によっては元利均等返済しか選択できないところもありますが、多くの場合2つのうちどちらかの返済方法を選択していただきます。

簡単に両者の違いやメリット・デメリットについてご説明させていただきます。

「元利均等返済」とは、毎月の返済額が一定になるようにする方法です。元金と利息の合計額が均等になるので、金利が変わらなければ返済期間中ずっと同じ額を支払います。

「元金均等返済」とは、住宅ローン返済の初めから完済まで毎月の返済額に占める「元金の返済額が一定」という返済方法です

「元利均等返済」は元金と利息の合計額が均等になるので、金利が変わらなければ返済期間中ずっと同じ額を支払います。

「元金均等返済」は利息部分はローン残高を元に計算するため、ローン残高が多い初期のほうが返済額は高くなり、ローン返済終盤になると少なくなります。

元利均等返済と元金均等返済は、それぞれメリットとデメリットがあります。

どちらがお得かは、返済期間や金利、等によって変わってきます。

一般的には、元利均等返済は初期の返済額が低く抑えられるので、生活費や貯蓄に余裕ができるメリットがあります。

毎月の支払額が(変動金利の金利上昇を考慮しなければ)一定なので安定しているところがあります。

しかし元金の減りが遅いので、総利息額が多くなります。

一方、元金均等返済は初期の返済額が高くなるので、生活設計をしっかりと立てる必要があります。

しかし元金の減りが早いので、総利息額を抑えられるメリットがあります。

例えば、借入金額3000万円・年利1.1%・返済期間35年と仮定した場合、

元利均等返済では毎月126,000円・総利息1174万円

元金均等返済では初回158,000円から毎月約百数十円づつ減り・総利息1053万円

となります。この場合、元金均等返済の方が121万円お得です。

生活設計の中で、初期に支払いが多少多くなっても問題ないという方の場合、元金均等返済のメリットが活かせる場合が多いと思います。

ただ現場の感覚では、元金均等返済よりも元利均等返済が人気で、その差はかなり大きいのが実感です。

元金均等返済を選ばれるお客様がいらっしゃると、「久しぶりだなぁ」と感じるくらいです。

その理由としては「審査の問題」があります。

住宅ローンの審査では収入に対して「当初の返済額」をベースに支払いが可能かどうか審査されることになります。

収入と返済額の割合を「返済比率」と呼びますが、返済比率に余裕があればそれだけ審査は通りやすくなります。

また○か×だけではなく、○の中で、返済比率に余裕があればあるほど金利の優遇幅が拡大し、適用される金利が低くなりやすくなります。

このため当初の返済額が抑えられる元利均等返済の方が審査が通りやすく、最優遇金利などが出やすくなるのです。

利息の支払額を減らすために元金均等返済を希望したつもりが、元利均等返済よりも適用金利それ自体が上がってしまう、ということもよくあることです。

(こうした場合はローンセンターがある都市銀行などの場合、担当者から元利均等返済への変更を提案してくれたりもします。)

見逃せない大きな点だと思います。

元利均等返済と元金均等返済のどちらを選ぶかは、ご自身や世帯の収入や支出、将来設計などによって変わります。

REDS不動産流通システムでは物件のご紹介・ご案内に限らず、こうした住宅ローンのご相談・ご提案もしております。

まずはお気軽にご相談ください。

なお、住宅ローンの返済方法には、元利均等払いと元金均等払いのほかに、ボーナス払いや繰上返済などのオプションがあります。

これらのオプションを利用することで、総返済額や返済期間を短縮できる可能性がありますが、条件や手数料などは金融機関によって異なります。

こうした返済のオプションについても機会があればこちらで触れたいと思います。

参考になれば幸いです。

渡部

公開日:2023年3月9日

REDSエージェント、宅建士・宅建マイスターの渡部です。

2023年3月度の住宅金融支援機構の【フラット35】の金利が発表されました。

年度末最後の月の金利はどうなったでしょうか?

3月度は利用の多い「借入期間21年以上35年以下、融資率9割以下、団信付帯」の場合、最低金利は【1.96%】となりました。

先月との比較ですと1.88%→1.96%で0.08%上がりました。5カ月連続の上昇です。

先月の一気に+0.2%よりは控えめですが、+0.08%はかなり大きな上昇幅です。

いよいよ2%台が見えてきました。

ちなみに同じ「借入期間21年以上35年以下、団信付帯」でも融資率9割超の場合(頭金として物件価格の10%以上が入らないケース)では最低金利は【2.22%】です。9割以下の場合と比べると全期間0.26%高くなってしまいます。このため物件価格100%以上の融資を希望される場合は融資金融機関から別途変動金利(2%台中盤~3%程度)で10%部分を借りるのが「定跡」になっています。

最近のフラット35の最低金利の推移をまとめてみます。

2022年1月 1.30%

2022年2月 1.35%

2022年3月 1.43%

2022年4月 1.44%

2022年5月 1.48%

2022年6月 1.49%

2022年7月 1.51%

2022年8月 1.53%

2022年9月 1.52%

2022年10月 1.48%

2022年11月 1.54%

2022年12月 1.65%

2023年1月 1.68%

2023年2月 1.88%

2023年3月 1.96% NEW!

昨年9月と10月の2カ月を除いてすべての月で前月よりも金利が上昇しています。

特にここ最近の上昇幅は大きいですね。

この調子でどんどん上昇していくと怖いところですが、最近の長期金利は0.5%程度で落ち着いて(抑えられて)いますのでここから先は極端な上昇はないと思います。思いますが、分からないのが正直なところです。

来年度も注意して見ていきたいと思います。

渡部

公開日:2023年3月2日

REDSエージェント、宅建士・宅建マイスターの渡部です。

不動産を購入する場合に必要になる「仲介手数料」。

その上限額は法令で決まっており、400万円以上の物件の場合は【物件価格×3%+6万円(+消費税)】という速算式で求めることができます。

価格が3,000万円の物件ならば、1,056,000円

価格が4,000万円の物件ならば、1,386,000円

価格が5,000万円の物件ならば、1,716,000円

価格が6,000万円の物件ならば、2,046,000円

仲介手数料の法定の上限額の例です。

不動産の仲介会社は主としてこの仲介手数料が売上となります。

弊社REDS株式会社不動産流通システムでは全ての物件ではありませんが、物件によってこの仲介手数料が無料になります。無料=つまりお客様から仲介手数料はいただかないことになります。

「無料で会社が成り立つのか?」

という素朴な疑問をお持ちのお客様も多いと思います。

「仲介手数料以外の名目で金銭の支払いを求められるのでは?」

という懸念も耳にします。

ご安心ください。

会社は成り立ちますし(企業努力は必要ですが)、何か他の名目で金銭の支払いを求めることも一切ございません。

◆仲介手数料無料の仕組み

仲介手数料が無料になる物件はシンプルにいうと「売主が不動産会社の物件」です。

世の中に物件はたくさんありますが、それは「売主が不動産会社の物件」と「そうでない物件」に分けることができます。

売主が不動産会社の場合、契約が成立すると売主から仲介会社(例えば弊社)に対して報酬が支払われます。

この報酬も仲介手数料ですので上記の法定上限額の規制を受けますが、概ね上限額に近い報酬額が支払われることが多いです。

売主が不動産会社であれば自分で買主を見つければよいではないかと思う方もいらっしゃるかもしれません。

ただ不動産は高額商品で、物件を売るのは容易なことではありません。

広告をし、物件をご案内し、お客様に適した住宅ローンを提案し、物件を調査し、お客様に対する物件の重要事項説明書を行うというのはそれらを専門的に行う会社でないと難しいところがあります。

そのため世の不動産会社(仲介会社ではなく建売業者など自社で物件を売る立場の不動産会社)は「契約になれば3%の報酬を支払うので、お客様を見つけてください」といった形で仲介会社に顧客の紹介を依頼をするわけです。

東日本不動産流通機構(レインズ)の2021年度のデータによると、東京都内の新築戸建の成約価格の平均額は4,886万円です。首都圏(1都3県)全体でも3,977万円です。

こうした成約価格に対して売主である不動産会社から弊社に仲介手数料が支払われることになります。

決して少なくない報酬、多くの場合で成約価格の3%程度の仲介手数料を受け取ることになります。

これが買主様の仲介手数料が無料にできる理由です。

物件価格は様々ですが仮に平均的に売主から受け取る仲介手数料額が100万円としてみます。

どうでしょうか。

社有車を複数保有したり、店舗の受付専用の事務員を雇用したり、豪華なオフィスを賃貸するといった経費をかけた営業は難しいですが、そうしたコストを削減していけば十分営業が成り立つことはお分かりいただけるのではないかと思います。

「売主が不動産会社でない物件」など仲介手数料が無料にならない物件については、仲介手数料は「割引」になります。

割引率は価格に応じて異なりますが、必ず、法定上限の仲介手数料よりは安くなります。

◆仲介手数料無料で契約したが、仲介手数料をお支払いいただく例外的なケース

【仲介手数料無料で契約したが、仲介手数料をお支払いいただく例外的なケース】があります。

それは【契約が成立した後に、お客様側の事情で契約を解約した場合】という極めて例外的なケースです。

例えば「手付解約」で解約になった場合です。

契約時に売主に対して物件価格の5%程度の「手付金」(物件価格の一部)を支払います。

買主様はこの手付金の返還請求権を放棄して契約を解除することができます。「手付金はもういらないので契約をやめます」、と言えるわけです。

こうした場合は売主から報酬は支払われないため、成約価格に応じた既定の割引手数料をお支払いいただくことになります。お客様の契約違反により違約解除になる場合も同様です。

手付解除や違約解除の場合は契約は有効に成立し、その後お客様側の事情で解除になるため仲介手数料をお支払いいただくことになります。

ただし!手付解除や違約解除は極めて例外的なケースでしか発生しません。ほとんどのお客様に無関係なものです。

住宅ローンの審査が否決・不承認の場合の「ローン解約」はこれらに比べると発生の可能性がありますが、ローン解約の場合は契約は白紙になり遡ってなかったことになるので仲介手数料は発生しません。

売主が不動産会社である物件は、新築戸建/リノベーションマンション/分譲土地、といったものです。その多くが仲介手数料無料になります。

しかしこれらの物件であっても様々な理由で売主様側に仲介会社が入ることがあり、こうした物件は売主はそちらの仲介会社に報酬を支払うため残念ながら無料にはなりません。

物件ごとに状況は異なるため、気になる物件があれば仲介手数料が無料になるかどうか、弊社にお問い合わせいただけますと幸いです。

以上、不動産購入の場合に仲介手数料が無料になるワケについての簡単なご説明です。

仕組みはシンプルでお客様に不利益が及ぶことはありませんのでご安心ください。

今回は購入のケースですが、売却のケースでも仲介手数料が無料になる場合があります。

あたあらためてこちらでご説明させていただきます。

渡部

公開日:2023年2月23日

REDSエージェント、宅建士・宅建マイスターの渡部です。

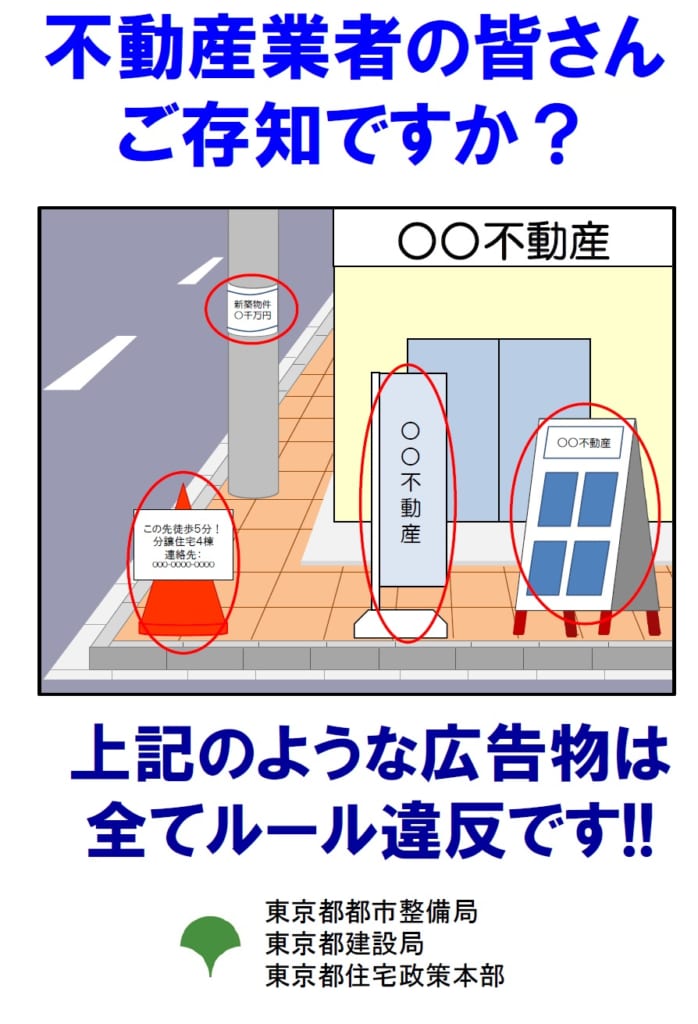

先日お客様から「近所の電柱で~という内容のビラを見かけたが、その物件は紹介できますか?」という質問をいただきました。

皆様もこうしたビラを目にすることがあると思います。

直感的に「怪しい」と感じさせるものが多いと思いますが、中にはご自身の興味・関心にピッタリ合って「電話してみようかな?」という誘惑に駆られるものもあると思います。

業界ではこうした広告物は「電ビラ」(電柱貼り付けビラの略)や「ステカン」(捨て看板の略)などと称されます。

電柱は東京電力やNTTの所有物です。

勝手に広告物を貼ることはもちろんできません。

また屋外広告物法やそれを受けた全国各地の屋外広告物条例、道路法、軽犯罪法などの法令にも違反します。

不動産の広告の内容は公正表示規約というルールで厳格に定められていますが、そうしたルールを全く無視した表記になっているものがほとんどです。

このように様々なルールを無視した違法行為で、広告する側は違法であることを十分認識しながら行っています。

違法な広告をする不動産会社は信頼度は極めて低いと言わざるを得ません。

取引に際しても違法な行為をしてくる可能性もあります。

近寄らないこと、一切関りを持たないことが最も安全です。

物件が存在すればまだいい方で、架空の物件を捏造して電話番号などの個人情報を入手することを目的としている場合もあります。

同じ業界にいる者として恥ずかしい限りです。

本当に酷いところもあるので連絡は取らないことを強くお勧めします。

「電ビラ」、「ステカン」に限らず、無許可で路上に設置する看板・旗・三角コーンに貼り付けた広告なども違法です。

悪意なく設置されている場合も多いと思いますがルールはやはり守らなければなりません。

東京都が我々に分かりやすい図柄で警告を発してくれています。

屋外広告物に関連する違反事例はその大半が不動産業者によるもの、というデータがあるようです。

商品の特性上、屋外広告物の効果が高く見込めることがその原因と思いますが、この「警告」を見るとなんだか情けない気持ちになります。

業界全体で改善していく必要がありそうです。

皆様は一切関わり合いを持たないように。

ご注意ください。

渡部

公開日:2023年2月9日

皆様こんにちは。

REDS不動産流通システムの渡部です。

様々な商品・業界の顧客満足度を調査し公表している【オリコン・顧客満足度ランキング】

昨年(2022年)の住宅ローンの顧客満足度ランキングが発表されています。

一昨年(2021年)の結果は当ブログでもご紹介しましたが、

1位 ソニー銀行 2位 auじぶん銀行 という結果でした。

2022年の結果は、どうなったでしょうか?

満足度の総合ランキング(2022年)は以下のようになっております。

1位 auじぶん銀行

2位 ソニー銀行

※3位以下や詳細は下記サイトで直接ご確認をお願いします。

https://life.oricon.co.jp/rank_housingloan/

1位と2位の順位が入れ替わっただけで他は一昨年と同じ順位になったようです。

ソニー銀行は調査開始以来11年連続1位だったようですから、ついに首位から「陥落」ということになるでしょうか。

auじぶん銀行は初の1位ということで誠におめでとうございます!

例年通り5位以内はすべていわゆるネット銀行になりました。

このランキングを見て我々不動産業界にいる人間として思うことは、このアンケート結果は「【高属性の方】への、【実際に融資がOKになった方】へのアンケート結果」なのだろうな、ということでしょうか。。

auじぶん銀行は変動金利の低さが魅力で、お客様から利用の希望を伝えられることは結構あります。

ただ体感ですが、【お客様が希望して、もっとも審査が通りにくい銀行】がauじぶん銀行ではないかと思います。

現時点(2023年2月時点)ではもっとも審査が厳しい銀行ではないかと考えています。

事前審査(売買契約前に、希望の額の融資について審査をするもの)の精度の低さも難点で、仲介の現場では決して利用しやすいと銀行とはいえません。

ネット銀行は過去はどの銀行も似たり寄ったりでしたが、他の銀行は「使い勝手」はかなり改善されてきています。

ただ審査が通りにくいだけではなく、その結果がすぐに分からないところが難点です。

WEB審査でしっかり否決になる方を弾いてくれればよいのですが、ひとまず仮承認とし、売買契約後の本審査で実質的に審査がスタートします。

このため売買契約後に本審査が否決になることが多いです。

auじぶん銀行にしか申し込んでいない場合はローン解約となってしまいます。

これでは本命の融資先として絞って検討することは「怖い」と言わざるを得ません。

他行で保険を確保しつつチャレンジするような利用の仕方が一般的です。

当然、売主様側としてもこのような精度の低い事前審査をベースに交渉を進めることは難しいので、他の「普通の」事前審査の承認を取得しているお客様が優先され、物件を押さえられず逃してしまう、といったことが生じてしまいます。

auじぶん銀行の「審査の考え方」は多くの否決・承認・不承認を経験してある程度承知しています。

こちらで内容に触れることはできませんが、

【他の銀行とは顕著に異なる、独特の、極めて厳しい審査基準】

が特徴です。

(例えば収入の多い方で他の銀行ではすべて最優遇金利で承認される方でも、条件によっては問答無用で否決されてしまいます。)

お客様個人で申し込んでいただいてこれだけ否決・不承認が多い銀行は他にありません。

そのためこのアンケート調査は【実際に融資がOKになった方】の調査のはずで、多くの【否決された方の意見】は含まれていないのではないかと感じた次第です。

多くの審査が通らなかったお客様から「満足」とは全く逆の厳しい意見を耳にしておりますので。。

それでもランキングの通り、実際に融資を受けられた方の満足度は高いと思いますので(万人にではないですが、審査基準に合う方には)おすすめしたい銀行です。

チャレンジしてみたい方はお気軽に渡部までご相談ください。

弊社経由での審査申込も可能です。

よろしくお願いいたします。