志水 恵吾(宅建士・リフォームスタイリスト)

お客様の味方になってお手伝いいたします。

CLOSE

公開日:2024年7月21日

ご購入もご売却も、仲介手数料が必ず「割引」・最大「無料」のREDS【宅建士・宅建マイスター】志水 恵吾(しみず けいご)です。

今回は、私たち不動産仲介会社の報酬である「仲介手数料」についてお話ししたいと思います。

※弊社、不動産流通システム【REDS】は売買専門のため、ここでは不動産売買にかかる仲介手数料のご説明とさせていただきます。

不動産売買にかかる仲介手数料とは、不動産の売買取引を行う際、売主と買主の間に入って案内から契約・引渡しまでの手続きをサポートする不動産仲介会社に支払う手数料のことです。

仲介(媒介)を依頼する際に必要なのが、不動産会社との媒介契約で、この媒介契約に基づき、発生する不動産会社への報酬が仲介手数料となります。

不動産会社と媒介契約を結ぶと、不動産会社は売買を成立させるためにさまざまな営業活動を行います。

ご売却の場合は、販売物件の調査を行ったり、広告活動として不動産情報サイト(ポータルサイト)などに販売物件の情報を掲載したり、ご購入検討のお客様の物件見学に立ち会ったりなどします。

ご購入の場合は、物件情報の収集やご案内の手配・同行やご説明、ローン審査などの手続きをサポートします。

不動産会社の仲介としての役割は、売主と買主の契約を成立させることです。売主と買主のご契約条件の調整(価格・お引渡しなど)、売買契約書・重要事項説明書などの書類作成、ご契約からお引渡しまでの事務手続き(ローン・登記などのサポート)なども担当します。これらに対する報酬も仲介手数料に含まれています。

この報酬は売買契約が成立したうえで支払われる「成功報酬」となっています。したがって、物件のご売却やご購入の仲介を依頼したものの売買契約が成立しなかった場合、仲介手数料は請求されないことになります。

次は、その報酬「仲介手数料」はいくらなのか、金額や計算方法についてご説明します。

不動産業者でなくても、「仲介手数料は3%くらい」と、聞いたことがあるかもしれません。

この「仲介手数料」(不動産会社の報酬)には、宅地建物取引業法により定められた上限額があるのはご存じですか? つまり、不動産会社が上限額を超える仲介手数料を請求(受領)した場合は宅建業法違反になります。

逆に上限以内であれば、仲介手数料は不動産会社が自由に決めることが可能です。仲介手数料(上限)の規定は以下のとおり定められています。

??? わかりづらいので、実際に計算してみましょう!

(1)+(2)+(3)により、合計「171万6,000円」が仲介手数料上限となります。

いちいち上記の計算をしていると大変ですので、簡易の計算式があります。

5,000万円の取引物件価格の場合、計算式にあてはめると

5,000万円×3%+6万円+消費税→「171万6,000円」※上記と同じ金額です。

一般的に多くの不動産仲介会社が上限の「3%+6万円+消費税」を請求しているようです。当然、上限金額内であれば法令的にも問題ありませんが、「上限」との説明もなく、あたりまえのように請求している会社がほとんどとも聞きます。

弊社、不動産流通システム【REDS】の仲介手数料は5,000万円以上の取引物件価格の場合、仲介手数料が上限額に対して「必ず半額・最大無料」となります。

例えば上記の上限で計算すると

5,000万円×3%+6万円+消費税→「171万6,000円」

REDSの場合「半額」ですので

単純に171万6,000円×50%→「85万8,000円」

つまり「85万8,000円」がお得になります!

また、5,000万円未満の取引物件価格の場合でも「必ず割引」となります。割引率は物件取引価格により変わります。下記リンクをご参照ください。

仲介手数料は「3%+6万円+消費税」があくまでも上限額であって、それ以下の価格なら不動産会社が自由に決めることができることは、あまり知られていないかもしれません。

同じ物件をご購入・ご売却いただくのに会社によって安くできる可能性があるのが仲介手数料です。REDSでは無料・割引を実現するために、お客様に還元できるシステムを企業努力により構築しています。

ただ仲介手数料が安くすむだけではありません。エージェント全員が宅建士で、さらに上級資格である宅建マイスターを取得したエージェントもおり、責任をもってお客様をサポートいたします。

とにかく、迷ったらお問い合わせいただくことをお勧めします。不動産のご購入・ご売却は、不動産売買仲介のプロである「REDS 志水」にお任せください。

直接お電話OKです 070-1475-4269

メール ke.shimizu@red-sys.jp

お客様の「味方」となりお手伝いいたします。

公開日:2024年6月15日

ご購入もご売却も、仲介手数料が必ず「割引」・最大「無料」のREDS【宅建士・宅建マイスター】志水 恵吾(しみず けいご)です。

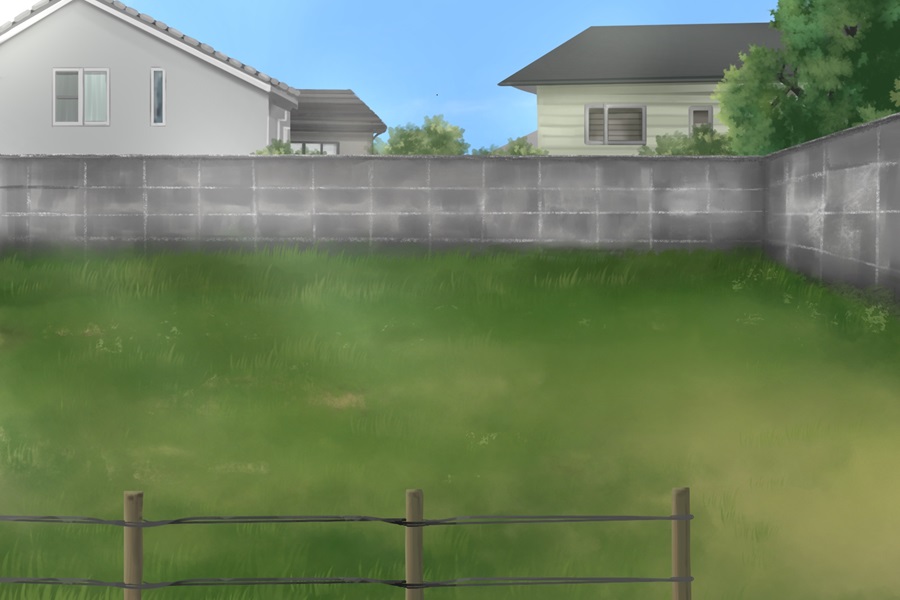

今回は、一戸建て住宅や土地をご検討の方は聞いたことがあるかと思いますが、「敷地延長(しきちえんちょう)」「旗竿地(はたざおち)」について触れていきたいと思います。一般的な土地よりも安価に手に入る反面、敷地を有効活用しにくいことや風通しが悪いことがあるデメリットがありますが、工夫しだいではそんなデメリットをメリットに変えることが可能です。

「敷地延長」とは、その名のとおり、敷地を延長して道路につなげた地形の土地を指します。敷地が道路に接していない場合、敷地と道路をつなぐ通路部分の土地を含めて購入する必要があります。この通路部分を「敷地延長」または「路地状部分(ろじじょうぶぶん)」と呼びます。通路は道路ではなく敷地になるため、駐車場としても利用できます。

また、上空から見ると「竿に旗をつけたような形」に見えることから敷地全体の形状を「旗竿地」とも呼びます。どちらかというと「旗竿地」の方が、やや一般的なようなので、以下「旗竿地」としてご説明いたします。

旗竿地ができる主な理由4つを詳しく説明します。

1.建築基準法の接道義務:建築基準法では、建物の敷地は幅4m以上の建築基準法上の道路に、幅2m以上接していなければならないと定められています。この法律により、敷地を道路まで延ばすことで旗竿地が形成されます。

2.土地の有効活用:大きな土地を分割して売却する際、全ての区画が道路に面するようにすると、間口が狭く縦に長い土地になってしまいます。そこで、道路に2m以上接する部分を作り、土地区画をすることで売りやすい形に近づけるために旗竿地が生まれます。

3.経済的な理由:不動産業者は、一般の人でも購入しやすい価格にするために、大きな土地を分割して旗竿地を作ります。これにより、土地をより多くの人に売却することが可能になります。

4.歴史的背景:かつて土地の値段が安かった時代や、現在は市街地でも昔は農地だった場所では、一軒当たりの土地の面積が広かったため、後に分割されて旗竿地が形成されることがありました。

以上、旗竿地はこれらの理由により形成されることが多く、都市部や住宅密集地で特に見られます。

旗竿地のメリット・デメリットについて具体的に見ていきましょう。

1.価格が比較的安い:旗竿地は、一般的な土地よりも価格が安くなることがあります。形状が特殊であるため、周辺の土地の相場よりも低く設定されることが多いからです。路地部分を駐車スペースとして活用することで、価格面でのアドバンテージを得られます。

2.静かな環境で安心して暮らせる:旗竿地は、道路から離れた位置に建物が建てられるため、騒音や振動が少ないというメリットがあります。道路に面していないため、通りからの交通音や人々の歩行音が気になりにくいといえます。

3.路地部分を活かしてプランニングできる:整形地に駐車場を設置する場合には、四角い土地の中に駐車場用のスペースを確保する必要があります。一方、旗竿地の場合、路地部分を駐車スペースとして使えるため(※幅や車種によります)、奥の敷地部分をフルに活用したプランニングができます。例えば、庭やプライベートなスペースを作ることができます。

4.プライバシーが保たれる:道路から奥に入った位置に建物を建てることで、プライバシーが保たれます。通行人や近隣住民からの視線を気にせずに暮らせるので、落ち着いた生活ができます。

1.敷地を有効活用できないことがある:竿の部分が広すぎる場合や、旗の部分が狭い場合、敷地を有効に活用できないことがあります。隣家が敷地ギリギリに住宅を建てている場合も、思い描くような家が建てられないかもしれません。

2.外構工事費用が高くなることがある:旗竿地は、同じ広さの四角形の土地と比べると、外構(塀など)が長くなります。外構を新たに造作する場合、費用がかさむことがあります。また、竿部分が広い場合も、駐車スペースにコンクリートを敷くだけでも結構な金額がかかるでしょう。

3.通風・採光が得られにくい:旗竿地は、周囲を建物で囲まれているケースが多いため、方位によっては日当たりや風通しが得られにくいかもしれません。吹抜けや高窓を取り入れると、家の中に風が通りやすくなります。

4.生活音に配慮する必要がある:旗部分の土地があまり広くない場合、敷地いっぱいに住宅を建てることもあります。この場合、隣家との距離が狭まるため、生活音に配慮する必要があります。

以上、メリット・デメリットの説明となります。こちらに記載した以外にも、メリット・デメリットはあるかと思います。

旗竿地をご検討・ご購入する際には、価格だけにとらわれず、これらのメリットとデメリットを考慮し、実際に快適なご生活が実現できるかどうかイメージしてください。これは旗竿地に限らず、物件購入における最も重要なポイントのひとつだと思っています。

旗竿地はもちろん、それ以外の一戸建て・土地さらにマンションもREDSなら仲介手数料が必ず「割引」・最大「無料」となります。

迷ったらお問い合わせいただくことをお勧めします。不動産のご購入・ご売却は、不動産売買仲介のプロである「REDS 志水」にお任せください。

直接お電話OKです 070-1475-4269

メール ke.shimizu@red-sys.jp

お客様の「味方」となりお手伝いいたします

公開日:2024年5月3日

ご購入もご売却も、仲介手数料が必ず「割引」・最大「無料」のREDS【宅建士・宅建マイスター】志水 恵吾(しみずけいご)です。

「不動産」という言葉は、一戸建てやマンション・アパート、ビルなどの建物や土地のことでよく耳にすると思いますが、これに対して「動産」という言葉もあります。今回は、私たち不動産会社が扱う不動産だけではなく、「動産」について、「不動産」とは民法上どのような違いがあるかをご説明していきたいと思います。

「不動産」と「動産」の特徴はそれぞれ以下のとおりです。

不動産とはその字のとおり、動かすことができない財産のことを指します。具体的には、土地や建物などが該当します。

民法86条において「土地およびその定着物は、不動産とする」と定義されています。例えば、土地をはじめ、家、アパート、オフィスビルなど、土地に固定された建造物のほか、土地や建物に対する所有権や使用権なども不動産として扱われます。

「動産」とは、移動や変動が可能な物を指します。

民法86条で「不動産以外のものは、すべて動産とする」と定義づけされています。具体的には、家具、家電品、宝石、貴金属、ペットや家畜、機械、道具、備品類、家財道具、現金、株式、社債、約束手形、商品券などが「動産」に該当します。動産として現物そのものを持っている人が自動的に所有者となります。

お金は動産ですが、郵便貯金や銀行預金は動産に含まれないことになります。証書や通帳自体は動産ですが、お金を払い戻す権利は債権となります。債権は動産には含まれません。

このように、「不動産」と「動産」の違いは一見明確に見えますが、実際には多くの例外が存在します。それらは法律や契約によって定義されます。

「不動産」は、一般的に資産価値の高いものである可能性が高いため、簡単な譲渡だけでなく、登録および手続きなどをきちんとしておく必要があります。「不動産」は物そのものを占有していても、登記をしなければ所有者として認められないからです。

一方、「動産」は所有するのに特別な手続きなどは必要ありません。ただし、一見、動産と思われるものでも、所有するために「登記」が必要となる場合は、不動産としてみなされることになります。

例えば、船舶や航空機は、土地や建物などと違い定着物ではないので、動産として認識している方も多いと思われます。また、実際に動かせるものです。しかし、財産的価値が高い20t以上の大型船舶や航空機は、一般的な不動産と同じように登記や登録手続きを行う必要があるため、動産ではなく不動産として扱われています。

より身近なものが自動車です。民法86条で考えれば、動産として扱われるはずですが、実際は自動車も不動産として扱われています。

漁業財団や鉱業財団などの各種財団なども、不動産として管理されています。これは、鉱業権や漁業権、採掘権などといったような各権利は土地があるからこそ発生するもの(権利)であると考えられるからです。

不動産と動産の違いは一見明確に見えますが、ここまで述べてきたように実際には多くの例外が存在します。それらは法律や契約によって定義されます。不動産と動産の違いを理解し、適切に管理しましょう。

不動産は資産価値の高いものであるため、簡単な譲渡だけでなく、きちんと登録(登記)をしておく必要があります。後にトラブルを引き起こさないためにも、不動産と動産の違いに注意して取り扱うことが大切です。

以上、「不動産」と「動産」について解説しました。不動産はお客様の財産の中でも特に高額で大切なものであることを改めて認識いたしました。

不動産のご売却・ご購入は、不動産売買仲介のプロである「REDS 志水」にお任せください。

すでにご存じと思いますが、REDSでは、お取り扱い可能な場合、仲介手数料が必ず「割引」・最大「無料」となります。

不動産のご購入・ご売却はREDSの「志水 恵吾」まで

直接お電話OKです 070-1475-4269

メール ke.shimizu@red-sys.jp

お客様の「味方」となりお手伝いいたします。

公開日:2024年4月2日

ご購入もご売却も仲介手数料が必ず「割引」・最大「無料」のREDS【宅建士・宅建マイスター】志水恵吾です。

前回のブログで、所有者不明土地についてご説明し、その解消策のひとつ「発生の予防」の「不動産登記制度」の改正について触れました。

今回は解消に向けてのもうひとつ「利用の円滑化」の土地利用に関連する民法のルールの見直しについて解説します。すでに発生している所有者不明土地を円滑に利用するために、制度の見直しや創設が行われました。ひとつずつ確認していきましょう。

この制度は、所有者が不明、あるいは所在が分からない土地・建物に特化した財産管理制度です。具体的には、以下の2つの制度が設けられています。

所有者不明土地・建物の管理制度は、所有者が分からない土地・建物や、所有者は分かっていても所有者がいるのか分からない土地・建物について、その土地・建物の管理人を選任してもらう制度です。

管理人は、利害関係人が地方裁判所に申し立てることによって、裁判所が選任。弁護士や司法書士などが選任される予定です。この制度を活用するためには、調査を尽くしても所有者またはその所在を知ることができないこと、および管理状況に照らし管理人による管理の必要性があることが要件とされています。

管理不全状態にある土地・建物の管理制度は、所有者による管理が不適当であることによって他人の権利や法的利益が侵害されていたり、侵害されるおそれがあったりする土地・建物について、その土地・建物の管理人を選任してもらう制度です。

この制度を活用するための要件は、所有者による土地・建物の管理が不適当であること、他人の権利・法的利益が侵害され、またはそのおそれがあること、および土地・建物の管理状況に照らし、管理人による管理の必要性が認められることです。

共有状態にある不動産について、これまで所在が分からない共有者がいる場合は、その不動産の利用について共有者間の意思決定ができないといった問題が指摘されていました。そこで、共有物の利用や共有関係の解消をしやすくできるように共有制度全般について見直しがされました。

共有物に軽微な変更を加えるために必要な要件が緩和されました。全員の同意は不要となり、持分の過半数で決定することが可能となります。所在不明な共有者がいるときは、他の共有者は地方裁判所に申し立て、その決定を得て、残りの共有者による管理行為や変更行為が可能となります。

所在不明な共有者がいる場合は、他の共有者は地方裁判所に申し立て、その決定を得て、所在不明な共有者の持分を取得したり、その持分を含めて不動産全体を第三者に譲渡したりすることが可能となります。

相続が発生してから遺産分割されないままで長期間放置されると、その状態で相続が繰り返され、さらに多くの相続人が土地を共有することになり、遺産の管理・処分が難しくなります。

また、遺産分割のルールは、法定相続分を基礎としつつ、生前贈与を受けたことや、療養看護など特別の寄与をしたことなどの個別の事情を考慮して具体的な相続分を算定するのが一般的です。ところが、遺産分割がされずに長期間経過した場合、具体的相続分に関する証拠がなくなってしまい、遺産分割が更に難しくなるといった問題があります。

そこで、遺産分割がされずに長期間放置されるケースの解消を促進する新たなルールが設けられ、被相続人の死亡から10年を経過した後の遺産分割は、原則として具体的相続分を考慮せず、法定相続分(または指定相続分・遺言による相続)によって画一的に行うこととされました。

隣地の所有者やその所在が分からない場合は、隣地の所有者から隣地の利用や伸びてきた枝の切取りなどに必要となる同意を得ることができず、土地を円滑に利活用することができません。

そこで、隣地を円滑・適正に使用できるように相隣関係に関するルールの見直しがされました。

以上が所有者不明土地「利用の円滑化」のひとつ「民法のルールの見直し」のご説明となります。

各詳細はここでは割愛しておりますが、上記のルールを確認し、しっかりと対応していくことが、所有者不明土地の解消につながります。決して人ごとではありませんので、ご自身はもちろんご親族が不動産を所有されている場合は、一度確認してみてはいかがでしょうか。

※ご説明は、個人的な見解を含めた内容であり、それぞれの内容を保証するものではありません。必ず各専門機関等にご確認ください。

弊社REDSではご購入・ご売却どちらのお客様とってもより安心で安全なお取引となるように、上記の改正点はもちろん、様々な点においてもいち早く対応できるように全スタッフが日々業務にあたっております。またREDSでは、お取り扱い可能な場合、仲介手数料が必ず「割引」・最大「無料」となります。

不動産のご購入・ご売却はREDSの「志水 恵吾」まで

直接お電話OKです 070-1475-4269

メール ke.shimizu@red-sys.jp

お客様の「味方」となりお手伝いいたします!

公開日:2024年2月22日

ご購入もご売却も仲介手数料が必ず「割引」・最大「無料」のREDSエージェント、宅建士の志水恵吾です。

今回は「所有者不明土地」に伴う「不動産登記制度」の改正についてご説明したいと思います。

所有者不明土地とは、土地の所有者が役所も把握できていない土地のことです。相続登記や住所変更登記が行われないまま放置された土地が増えており、所有者不明土地の面積は、九州の土地面積よりも広いといわれています。

また、令和4(2022)年度に地方公共団体が実施した地籍調査事業では、不動産登記簿のみでは所有者の所在が判明しなかった土地の割合は、24%(令和4年度国土交通省調べ)にも及んでいます。所有者不明土地は、周辺の環境や治安の悪化を招いたり、防災対策や開発などの妨げになったりしていて、今後さらに増えていくと予想されており、各地で社会問題になっています。

所有者不明土地が生じる主な原因としては、主に以下の2点が挙げられます。

・土地の相続の際に登記の名義変更が行われないこと

・所有者が転居したときに住所変更の登記が行われないこと

例えば、長期間、相続登記をしないまま放置しておくことにより、土地の相続に関係する者が増えていき、所有者を特定したり、土地を処分したりすることが極めて困難になってしまうのです。

所有者不明土地の解消に向けて、不動産に関するルールが大きく変わりました。令和3(2021)年4月に、所有者不明土地の「発生の予防」と「利用の円滑化」の両面から、総合的に民事基本法制の見直しが行われました。この法律により、相続登記の申請が義務化され、土地の相続や利用に関する問題を引き起こす可能性がある所有者不明土地の解消に向けた取り組みが進められています。

上記のご説明の通り、対策には所有者不明土地の「発生の予防」と「利用の円滑化」がありますが、今回は「発生の予防」のひとつ「不動産登記制度の改正」について触れていきたいと思います。

これまでは、相続登記や住所などの変更登記の申請は任意でした。相続登記の申請をしなくても直ちに大きな問題が起きなかったので、相続した土地にあまり価値がなく、利用もされず、売却も難しいような場合には、費用や手間をかけてまで登記の申請をしない相続人が多かったのです。

ただ、こうしたことから所有者不明土地が増えていきました。そこで、相続登記の申請が令和6(2024

)年4月から義務化されることになりました。また、住所等の変更登記の申請についても令和8(2026)年4月から義務化されることとなりました。

相続登記の申請が義務化されると、相続等により不動産を取得した相続人は、その所有権を取得したことを知った日から3年以内に相続登記の申請を行う必要があります。また、遺産分割協議が行われた場合は、遺産分割が成立した日から3年以内に、その内容を踏まえた登記を申請する必要があります。

上記のいずれの場合でも正当な理由がないのに申請をしなかった場合には、10万円以下の過料の適用対象となります。

不動産を所有している方が亡くなった場合、その相続人の間で遺産分割の話し合いがまとまるまでは、法律上、全ての相続人がその不動産を共有している状態になります。その状態で相続登記を申請しようとすると、全ての相続人を把握するための資料(戸籍謄本など)が必要になってしまいます。

そこで、遺産分割がまとまらず、相続登記を申請することができない場合は、自分が相続人であることを法務局の登記官に申し出ることで、相続登記の申請義務を果たすことができる「相続人申告登記」の制度が創設されました(令和6年4月1日施行)。この制度を利用すれば、自分が相続人であることが分かる戸籍謄本等を提出するだけで申出することができ、より簡易に手続を行うことができます。

登記簿上の不動産の所有者は、所有者の氏名や住所を変更した日から2年以内に住所等の変更登記の申請を行う必要があります。正当な理由がないのに申請をしなかった場合には、5万円以下の過料の適用対象となります。

他にも改正点はありますが、相続登記義務化についての大きな点は上記3つになると思います。上記の改正は、現在、相続登記や住所等の変更登記がされずに放置されている土地も義務化の対象になりますので、注意が必要です。

個人的な見解を含めた内容であり、それぞれの内容を保証するものではありません。必ず各専門機関にご確認ください。

弊社REDSではご購入・ご売却どちらのお客様にとってもより安心で安全なお取引となるように、上記の改正点はもちろん、様々な点においてもいち早く対応できるように全スタッフが日々業務にあたっております。

またREDSでは、お取り扱い可能な場合、仲介手数料が必ず「割引」・最大「無料」となります。

不動産のご購入・ご売却はREDSの「志水 恵吾」まで

直接お電話OKです 070-1475-4269

メール ke.shimizu@red-sys.jp

お客様の「味方」となりお手伝いいたします。

公開日:2024年1月15日

ご購入もご売却も仲介手数料が必ず「割引」・最大「無料」のREDSエージェント、宅建士の志水恵吾です。

不動産の広告には、インターネットの不動産ポータルサイトや各不動産会社のホームページなどのほか、販売図面・ポスティング・新聞折込などさまざまありますが、すべての不動産に関する広告は「不動産の公正競争規約」に基づき表示することになっています。

今回は不動産広告のルールについて解説します。

不動産の公正競争規約とは、不動産の広告に関する不動産業界の自主的なルールで、不当な顧客の誘引や不正な表示を防止し、消費者の利益と業界の信用を守るために、不動産会社でつくった団体「不動産公正取引協議会」で定められたものです。

規約には、不動産広告の表示等について詳細なルールが定められており、不動産業者はこれらを遵守することが求められており、違反すると違約金が課せられることがあります。

規約にはさまざまなルールがあるのですが、不動産広告において誰もが必ず確認される項目のひとつ「▲▲駅徒歩●分」の表記について解説します。

実は2022年9月1日に不動産広告に関するルールが変更になっています。1年以上前の改正ですが、あまり浸透していないように感じられますので、取り上げることにしました。その中の一つに「徒歩所要時間や道路距離を算出する場合の起点の考え方と分譲物件の所要時間表示」などがあります。

規約では、徒歩1分=道路距離80メートルと定められていますが、どこから(起点)どこまで(着点)の距離なのでしょうか。

改正前はその施設などから最も近い物件(敷地)の地点を起点または着点とするルールでした。一定規模の分譲地や大規模なマンションの場合は、多くの一戸建てやマンションが建っている場合がありますが、広告に記載された徒歩分数ではたどり着けない場合もよくありました。

改正により算出方法や表示方法が変更になっています。

●物件から駅などの施設までの徒歩所要時間や道路距離を表示する際、マンションやアパートの場合は、その「建物の出入り口」を起点とすると明文化されました。

これまでは敷地の一番近い部分からの分数で可でしたが、変更後の起点は建物の出入口(エントランス)となりました。マンション・アパートなど棟数が2棟以上の場合は最も近い住棟に加え、最も遠い住棟からの分数も表示することになっています。駅の出入口は駅舎の出入口が起着点となり、改札口でなくてもかまいません。また地下鉄の場合は地上にある出入口にて算出可能です。

●公共施設や商業施設については、道路距離に代えて所要時間の表示も可能になっています。

改正前は施設などを表記する場合、必ず距離(▲まで約●m)の記載が必要でしたが、改正後は▲まで徒歩●分と最寄り駅と同様に所要時間の表記でも可となり、一目で感覚をつかめるようになっています。

また、交通所要時間は「乗り換えが必要な場合はその旨を明示」から「乗り換え時間を含む朝のラッシュ時」の時間に変更されています。

他にもさまざまな改正点がありますので、「不動産公正取引協議会」ホームページをご参照いただければと思います。

上記の改正後の規則に沿って、REDSでは媒介(受任)物件の広告・販売図面作成時に徒歩表示などの再計測を行っております。

改正前にご購入された場合には、ご購入当初の物件のパンフレットや販売図面などに、駅から徒歩5分と記載されていても、ご売却の際に上記改正後の再計測により、マンションの出入口が起点に変わることになるため、再計測の結果、駅から徒歩6分になる場合があり、当然表記が異なる可能性が出てきます。

何か損したように感じられるかもしれませが、こちらの対応をしっかり行うことで、ご購入者さまにとってもより分かりやすい表記となっておりますので、ご理解ご注意をお願いいたします。

また、REDSでは重要事項説明書に下記の文を記載しております。

◆令和4年9月1日に施行された不動産公正取引協議会連合会が定める「不動産の表示に関する公正競争規約・同施行規則」の改正に伴い、物件から駅や各施設等までの所要時間および距離を記載する際の算出方法についても変更がなされました。

そのため、すでにご案内済み広告物(販売図面・各種ポータルサイト等を含む)については、同改正以降の表記と差異が生じている場合があります。あらかじめご承知おきください。

以上が「▲▲駅徒歩●分」などの表示の改正点のご説明となります。広告一つとっても、不動産では細かな規定があり、日々変化しています。弊社REDSではご購入・ご売却どちらのお客様とってもより安心で安全なお取引となるように、上記の改正点はもちろん、様々な点においてもいち早く対応できるように全スタッフが日々業務にあたっております。

またREDSでは、お取り扱い可能な場合、仲介手数料が必ず「割引」・最大「無料」となります。

不動産のご購入・ご売却はREDSの「志水 恵吾」まで

直接お電話OKです 070-1475-4269

メール ke.shimizu@red-sys.jp

お客様の「味方」となりお手伝いいたします、どうぞよろしくお願いいたします。

公開日:2023年12月9日

ご購入もご売却も仲介手数料が必ず「割引」・最大「無料」のREDSエージェント、宅建士の志水です。

地震大国ともいわれる日本! 前回は耐震等級の件についてのお話をいたしましたが、今回は地震に対応するための建物の構造について詳しく説明したいと思います。

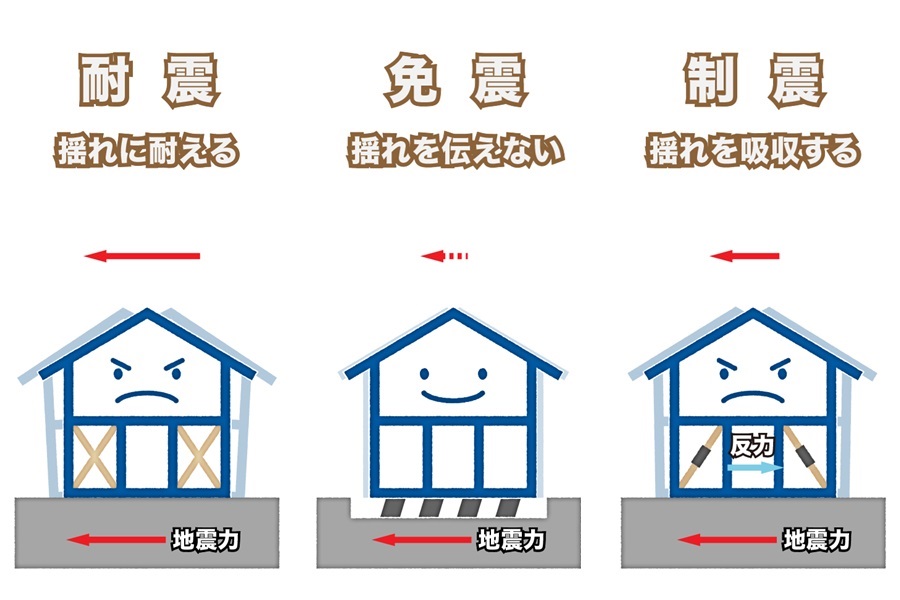

みなさまも耳にしたことがあるかもしれませんが、地震に対応するための構造は大きく次のように分けられます。

●耐震・・・建物を強くする

●免震・・・建物と地盤を切り離して揺れを伝えにくくする

●制震・・・ダンパーなどを使って地震の揺れを吸収する

それぞれの特徴、およびメリット・デメリットは、以下のとおりです。

耐震は、建物を強くすることで地震の揺れに耐えようとする構造です。壁に筋かいを入れたり、部材の接合部を金具で補強したりして、建物を強くします。地震の力は、主に重量のある床や屋根にかかるため、これらを支える柱や梁なども含めて、建物全体をバランスよく補強しなければなりません。耐震は、最も一般的な構造であり、戸建て住宅やマンションのほかに、オフィスビルや学校といったさまざまな建物で採用されています。

耐震のメリットは比較的低コストで実現可能であることです。一方、デメリットとしては、大規模な地震では建物に大きなダメージを受ける可能性があり、修復が困難になる可能性もあることが挙げられます。

免震は、地震の揺れが建物へ直に伝わりにくくするように、建物と地盤を切り離した構造です。もちろん建物が宙に浮いているわけではなく、建物と基礎の間に特殊な免震装置を設けることで、地震の力を受け流して建物の揺れを少なくします。

免震装置は、揺れを吸収するダンパーや、建物を支えるゴム状のアイソレータなどによって構成されています。免震の大きな特徴は、耐震や制震と比較して、大きな地震が発生しても建物は揺れにくいことです。免震装置が地震の揺れを吸収してくれるため、建物を倒壊しづらくします。

免震のメリットは、免震装置の効果で地震のエネルギーが直接建物に伝えずに減衰させることができることです。これにより、建物内の人々や設備への影響を大幅に軽減することができます。ただ、免震装置の設置には高いコストがかかり、メンテナンスも必要になることがデメリットです。

制震は、建物内で地震の揺れを吸収する構造です。建物の内部にダンパーや重りなどで構成された制震装置を設けて、地震による揺れを小さくします。高層ビルやタワーマンションといった高い建物は、上階ほど揺れが大きくなる傾向がありますが、制震構造を採用することで、上階における揺れの増幅を緩和できます。

制震は、免震とは異なり、建物と地盤が切り離されているわけではありません。地盤の揺れは建物に直接伝わってしまいますが、ダンパーなどの制震装置が揺れを熱エネルギーに転換して、空気中に放出してくれます。その結果、揺れが小さくなり、建物は倒壊しづらくなるのです。

制震のメリットは建物へのダメージが軽減されることです。また、地震のエネルギーを他の形態に変換するため、建物の揺れも少なくなります。デメリットとしては、制震装置の効果はその設置位置や数に依存するため、適切な設計が必要であり、高コストになる場合もあることです。

以上、地震に対応するための構造である、耐震、免震、制震の特徴や違いを紹介しました。それぞれにメリットとデメリットがあるため、住宅を購入する際は、どのような構造になっているかを確認することも重要なポイントの一つであると思います。

どの構造や、耐震・免震・制震で建てられた住宅を選んだとしても、完全に地震による被害をなくせるわけではありません。また、家具や大型家電などの配置もしっかりと考慮し、転倒しないよう壁に固定しておくなど、自分自身でできる地震対策を行うことが大切な点も忘れないようにお願いいたします。

※以上の説明は、個人的な見解を含めた内容であり、それぞれの特徴を保証するものではありません。

REDSでは、耐震の種類に関わらず、マンション・戸建てどちらにしても、お取り扱い可能な場合、仲介手数料が必ず「割引」・最大「無料」となります。

不動産のご購入・ご売却はREDSの「志水 恵吾」まで

直接お電話OKです 070-1475-4269

メール ke.shimizu@red-sys.jp

お客様の「味方」となりお手伝いいたします。

公開日:2023年11月1日

ご購入もご売却も仲介手数料が必ず「割引」・最大「無料」のREDSエージェント、【宅建士】の志水です。

マンションの耐震等級、実はほとんどが耐震等級1!

一戸建てでは、耐震等級3も多いのになぜ?

地震大国ともいわれる日本なのに、マンションは「耐震等級1」が多い理由を解説します。

1981年の建築基準法施行令改正により「震度5強程度の中規模地震でほとんど損傷しない、震度6強から7に達する程度の大規模地震で倒壊・崩壊しない」ことを基準とする、いわゆる「新耐震基準」が定められました。

その後、2000年施行の「住宅の品質確保の促進等に関する法律」に基づき、「住宅性能表示制度」の運用が始まり、同制度により定められた指標が耐震等級です。

現在、新耐震基準を満たすことは義務であるため、満たしていないと建物の建築はできません。一方、住宅性能表示制度を利用して耐震等級を取得するのは任意であり、取得していなくても建築は可能です。国土交通省の調査によると、住宅性能表示制度の利用割合は、2019年度において着工された新築住宅の27.7%にとどまっています。

耐震等級は地震に対する建物の倒壊・損傷しにくさを基準に、「耐震等級1」「耐震等級2」「耐震等級3」の3つのレベルに分けられています。数字が大きいほど高い耐震力があると評価されます。

各々の等級をみていきましょう。

建築基準法で定められた耐震性能のレベルを満たしていることを示します。震度6強から7に相当する、大地震に耐えうる強度を持つように構造計算されています。100年に1度といった極めてまれに発生する地震でも倒壊や崩壊はしません。さらに、数十年に1度程度の地震による力に対しては、構造躯体に損傷を与えない性能となります。

耐震等級1(建築基準法のレベル)の1.25倍の倍率の耐震強度があることを示しています。100年に1度といった極めてまれに発生する地震による力の1.25倍の力でも倒壊や崩壊はしないとされています。さらに、数十年に1度程度の地震による力の1.25倍の力でも構造躯体に損傷を与えない性能となります。

耐震等級1の1.5倍の耐震強度があることを示しています。100年に1度といった極めてまれに発生する地震による力の1.5倍の力でも倒壊や崩壊はしませんし、数十年に1度程度の地震による力の1.5倍の力に対しては、構造躯体に損傷を与えません。

2013年度の国土交通省の住宅性能表示制度の利用状況を見ると、新築の鉄骨造、鉄筋コンクリート造のマンションのうち、住宅性能表示制度を利用している割合は42.7%となっています。また、マンションなどの共同住宅の耐震等級の取得状況をみると、耐震等級1が87.1%、耐震等級2が8.5%、耐震等級3が1.2%、その他免震構造などという状況です。

9割近くの新築マンションが耐震等級1となっています。一方、戸建て住宅については、耐震等級1の割合は、10.0%、耐震等級3の割合は83.1%とマンションとはほぼ逆の結果になっています。

理由のひとつとしては、建築工法の問題が挙げられます。階数や規模にもよりますが、マンションの構造は鉄筋コンクリート造(RC造)最も一般的です。鉄筋コンクリート造でも地震の縦揺れに強い柱や梁による「ラーメン構造」と、壁によって地震の揺れを受ける「壁式構造」があります。

耐震等級を重視の設計を考えると、どうしても柱を太くしたり梁を大きくしたりする必要があります。壁も厚くして、壁量を増やすために窓や開口部を少なくすることもあります。その結果、採光や通風、間取りが使いにくいことになり、住居としての魅力がなくなる可能性が出てきます。そうすると売りにくい物件となります。マンションデベロッパーとしては、耐震等級を高めることよりも魅力的な住環境を作ることのほうが優先ですから、等級1になるのです。

耐震等級1のマンションが多いもうひとつの理由は建築コストです。戸建てと違い、マンションは大規模な建築物で耐震性能を上げるとなると建設コストに対する影響は多大です。

耐震性能を上げるためには、柱や梁の大きさや使用する鉄筋の量や壁量などの材料にかかるコストが増えるとともに、施工時間も増える傾向にあります。コストが増えれば、マンションの建築費も上がり、当然マンションの販売価格にも影響してしまいます。

このように、耐震等級の高いマンションを建築しても居住スペースの魅力を感じられないうえに価格が高いとなると、売れないマンションになるため、ほとんどのマンションは耐震等級1となっているのです。ただ、決して地震に弱いというわけではありません。また、マンションの地震対策として耐震構造以外にも免震構造、制震構造を採用しているマンションもあります。

こちらについては、今後機会があればご説明したいと思います。REDSでは、マンション・戸建てにかかわらず、お取り扱い可能な場合、仲介手数料が必ず「割引」・最大「無料」となります。

不動産のご購入・ご売却はREDSの「志水 恵吾」まで

直接お電話OKです→→070-1475-4269

メール ke.shimizu@red-sys.jp

お客様の「味方」となりお手伝いいたします

公開日:2023年9月28日

ご購入もご売却も仲介手数料が必ず「割引」・最大「無料」のREDSエージェント、宅建士の志水です。

「タワーマンション節税ができなくなる?」「相続税が増税される?」

ちまたではこんな声が聞かれます。国税庁は税制を改正しますが、タワマン節税の仕組みについて解説します。

タワーマンション節税とは、不動産を購入した金額と、税額のもとになる不動産の評価額との差額を利用した節税方法です。節税が期待できる可能性があるのは、相続税や固定資産税です。タワーマンション節税を利用した相続税・固定資産税の節税の仕組みについて解説します

タワーマンションにおける相続税の節税とは、タワーマンションの購入価格と相続税評価額の差額を利用して、相続税を大幅に減らす節税方法です。タワーマンションの土地と建物の評価額は、それぞれ路線価方式と固定資産税評価額で算出され、これらは時価よりも何割か低く出ることが多いのです。こうして、タワーマンションを購入することで、財産の評価額を低くすることができるわけです。

相続税評価額は国税庁が定めた基準によって決められますが、タワーマンションの場合、市場価格よりもかなり低くなります。特に高層階は市場価格が高いのに評価額が低いため、節税効果が高くなります。

タワーマンション節税の仕組みを具体例で見てみましょう。現金で5億円を相続する場合と、5億円でタワーマンションを購入して相続する場合を比較します。

現金で相続する場合は、そのまま5億円に相続税がかかります。一方、タワーマンションを購入して相続する場合、今回は相続税評価額を1億円だったと仮定します。

この例では、現金で相続する場合と比べて、4億円もの評価減になります。これによって、相続税額も減らすことができ、この場合は約1億6,000万円減らすことができます。

タワーマンションにおける固定資産税の節税とは、タワーマンションの高層階に住むことで、固定資産税の負担を軽減する節税方法です。

タワーマンションに限らず不動産の固定資産税は、土地と建物に分けて計算されます。土地の固定資産税は、住宅地(200㎡以下)には大幅な割引特例制度があります。タワーマンションは戸数が多いため、1戸当たりの土地面積が小さくなり、この特例を受けられる可能性が高くなります。

建物の固定資産税は、建物の評価額に対して1.4%かかります。タワーマンションの建物の評価額は、階層によって差が出ません。しかし、ご存じのように、タワーマンションの市場価格は高層階ほど高くなります。そのため、高層階に住むことで、市場価格と固定資産税評価額の差が大きくなり、節税効果が高くなります。

ただし、2017(平成29)年度の税制改正により、2018(平成30)年以降に新たに課税されるタワーマンションは、高層階ほど増税されるようになりました。「価値の高い上層階の不動産が、下層階と固定資産税が同額なのはおかしい」ということからです。

タワーマンションの相続税については、2024年1月1日以降に税制改正が行われる予定です。その内容は、タワーマンションの相続税評価額の算出基準が変更され、実勢価格に近づくように見直されるというものです。

具体的には、築年数や階数などを考慮した「乖離率」という指標が導入され、乖離率が1.67倍以上の場合は相続税評価額が上がります。新たな基準が盛り込まれることによって、相続税評価額は実勢価格(時価)の4~6割になるよう検討されています。

相続税評価額が上がると、それに伴い相続税も高くなるため、現在に比べて相続税対策としての効果が小さくなる可能性が高いことになります。

タワーマンションの相続税が増税されることで、現在に比べて節税効果が見込めなくなるため、上記のような目的でタワーマンションを購入する人が減少する可能性が考えられます。つまり、タワーマンションの需要が減ってしまい、増税後には価値が下がってしまう可能性もあるかもしれません。将来を見通すことは難しいですが、近々ご売却をお考えの方は、この機会にぜひご検討ください。

※上記はあくまで個人的な記載となります。節税効果などを保証するものではありません。税金に関することは、ご自身で専門機関などに必ずご確認ください。

タワーマンションをご購入・ご売却をご希望な方は是非ともRED志水までお問い合わせください。お取り扱い可能な場合、必ず「割引」・最大「無料」となります。

不動産のご購入・ご売却はREDSの「志水 恵吾」まで

直接お電話OKです 070-1475-4269

メール ke.shimizu@red-sys.jp

お客様の「味方」となりお手伝いいたします。

最終更新日:2023年8月28日

公開日:2023年8月25日

ご購入もご売却も仲介手数料が必ず「割引」・最大「無料」のREDSエージェント、宅建士の志水です。

不動産を取得するとかかる税金はいくつかありますが、その中の一つに「不動産取得税」があります。今回は「不動産取得税」について詳しく解説します。

不動産取得税とは、土地や家屋の購入、贈与、家屋の建築などで不動産を取得したときに、取得した方に対して一度だけ課税される地方税(都道府県税)です。有償・無償の別、登記の有無にかかわらず課税となります。

ただし、相続により取得した場合などには課税されません。地方税のため、自治体によって納付時期・税率など一部で異なります。

原則、相続以外の取得でかかることになる税金となります。以下、東京都の場合でご説明いたします。

不動産取得税はの税額は、〈取得した不動産の価格(課税標準額)×税率〉で求めます。

令和6年3月31日までに取得した宅地等(宅地及び宅地評価された土地)の場合は、当該土地の課税標準額は価格の1/2となります。

令和6年3月31日までに取得

・土地・家屋(住宅) 3/100(3%)

・家屋(非住宅) 4/100(4%)

不動産の価格とは、総務大臣が定めた固定資産評価基準により評価・決定された価格で、新・増築家屋等を除き、原則として固定資産課税台帳に登録されている価格(課税標準額)をいいます。不動産の購入価格や建築工事費ではありません。

不動産は取得した日から30日以内に、土地・家屋の所在地を所管する都税事務所(都税支所)・支庁に申告してください。未登記物件を取得した場合も申告が必要です。ただし、不動産を取得した日から30日以内に登記を申請した場合には、原則として申告は不要となります。

都税事務所・支庁から送付する納税通知書(毎月7日前後に発送)で、納税通知書に記載されている納期限(原則として発送月の月末)までに納めます。

実は、この「不動産取得税」は意外とかからない(減額になる)場合があることをご存知でしょうか?

不動産取得税の軽減措置は、以下のように分類されます。

(1)新築住宅の軽減措置

(2)中古住宅の軽減措置

(3)土地の軽減措置

それぞれの条件と控除額を説明します。

新築と中古、共通の条件

○個人が自己の居住用に取得した住宅であること

○延床面積が50㎡以上240㎡以下であること(マンションの共用部分や物置、車庫なども含む)

※不動産取得税の軽減に適用される面積は延床面積で50㎡です。登記簿面積ではありません。登記簿面積が50㎡未満でも、延床面積は50㎡以上あることもあります。

新築住宅の軽減措置

新築住宅の軽減措置を受けるためには、上記の条件を満たす必要があります。

※これらの条件を満たす場合、建物部分の課税標準額から1,200万円(認定長期優良住宅の場合は1,300万円)が控除されます。

中古住宅の軽減措置

中古住宅の軽減措置を受けるためには、新築住宅と同じ条件に加えて、以下の条件を満たす必要があります。

○取得した住宅が昭和57年1月1日以降建築されたものであること

○取得した住宅が昭和56年12月31日以前建築されたものであっても、新耐震基準に適合していることが証明されたものであること(取得前2年以内に調査・証明が終了しているものに限る)

※これらの条件を満たす場合、建物部分の課税標準額から築年次ごとに定められた控除額が控除されます。控除額は以下の表のとおりです。

| 新築された日 | 控除額 |

|---|---|

| 平成9年4月1日以降~ | 1,200万円 |

| 平成元年4月1日~平成9年3月31日 | 1,000万円 |

| 昭和60年7月1日~平成元年3月31日 | 450万円 |

| 昭和56年7月1日~昭和60年6月30日 | 420万円 |

※昭和56年6月30日以前に新築された場合の控除額は割愛いたします

土地の軽減措置

土地の軽減措置を受けるためには、以下の条件を満たす必要があります。

○建てられた住宅が、建物の軽減措置の条件を満たしていること(上記(1)(2))

○先に土地を取得する場合、土地の取得から3年以内(令和6年3月31日まで)にその土地に住宅を新築すること

○先に住宅を取得する場合、住宅の取得から1年以内にその住宅の敷地(土地)を取得すること

これらの条件を満たす場合、土地部分の課税標準額の半分から、以下の高い方の金額が控除されます。

・(土地1平方メートルあたりの課税標準額×0.5)×(建物の床面積×2)×3%

・4万5000円

以上が不動産取得税の軽減措置についての説明です。

つまり、ご自分のお住まいになる住宅で、延床面積が50㎡以上240㎡以下の場合、こうなります。

(1)新築住宅(建売住宅・新築マンションなど・注文建築など)で建物の課税標準額が1,200万円(認定長期優良住宅の場合は1,300万円)を超えなければ、住宅(建物)の不動産取得税は実質かかりません。

※一般的な建売住宅などではほとんどの場合上記にあてはまります(当然個別に課税標準額などの確認は必要です)。

(2)中古住宅は、新耐震基準とされる1982年1月1日以降の建築で、建物部分の課税標準額から築年次ごとに定められた控除額を超えなければ、住宅(建物)の不動産取得税は実質かかりません。

(3)の土地の軽減も、ほとんどの場合、軽減を計算すると実質かからないことになります(当然個別に課税標準額などの確認は必要です)。

以上、不動産取得税は、軽減措置を適用することでかからない(減額になる)場合もよくあります。逆にかかる場合は、お引渡し(残代金決済)後のお支払いになるため、事前に確認しましょう。

不動産取得税の軽減措置について詳しく知りたい場合は、以下のサイトを参考にしてください。

※税金の件は必ず専門機関や専門家への確認をお願いいたします。

不動産取得税の軽減が受けられる・受けられないに関わらず、REDSがお取り扱いできる物件なら必ず「割引」・最大「無料」となります。

不動産のご購入・ご売却はREDSの「志水 恵吾」まで

直接お電話OKです 070-1475-4269

メール ke.shimizu@red-sys.jp

お客様の「味方」となりお手伝いいたします。