堀 茂勝(宅建士・リフォームスタイリスト)

購入は煽らず、売却は囲い込みせず、寄り添います。

CLOSE

公開日:2023年3月31日

皆様こんにちは。

首都圏の一都三県(東京都・神奈川県・埼玉県・千葉県)で、必ず不動産の「仲介手数料が無料」または「仲介手数料が割引」になることが注目されております、不動産流通システム【REDS】エージェント、【宅建マイスター】の堀 茂勝(ほり しげかつ)でございます。

本日の新聞に「残価設定型 住宅ローン」の記事がございました。

「残価設定ローン」は、すでに車を購入する際の選択肢として、よく知られており、最近では「スマホ本体」の購入にも、同じような仕組みが使われていいるのを見かけます。

例えば、「一般的なマイカーローン」を組んで230万円の車を購入すると、支払額の総合計は230万円に利息分を上乗せした金額になり、月の支払額は230万円+利息を合わせた金額を分割したものです。

それに対して、「残価設定のカーローン」の特徴は、下取りを前提とした購入である点です。

残価とは、契約期間終了時の買取保証額を指し、支払い額は契約時の残価を引いた総額になるため、毎月の支払い額を安く抑えることが可能です。

230万円の車を購入し80万円が残価だった場合、残価を差し引いた、150万円+利息を分割した金額が毎月の支払いになります。

つまり、定期的に車を乗り換える方にとっては、月々の支払いを抑えることが出来るのが、大きなメリットになります。

今回の「残価設定型の住宅ローン」、についても、同じような仕組みかな?と思い、読み進めてみましたら、どうも違うようです。

そこで、詳しい内容を読んでみました。

三菱UFJ銀行のホームページの「お知らせ」に、詳しい説明用PDFが掲載されていました。

詳しく読んでみますと、今回の「残価設定型住宅ローン」は、あくまで老後になってからの選択肢を増やす方法のようです。

三菱UFJ銀行「「残価設定型住宅ローン」の取扱い開始について」に掲載されている図

たとえば上記のグラフの場合、55歳以降に「オプション」を行使できるようになり、「返済額軽減オプション」を行使すると、月々の返済が少なくできます。

その後、その家に一生涯その家に住み続けた場合は、死亡時に自宅は売却されて一括返済され、残債は消えます。

住み続けずに、たとえば老人介護施設などに途中で住み替えしたくなったら、「JTI買取オプション」を行使すると、JTIで買い取ってもらえて残債が消えるという仕組みのようです。

すべての住宅で適用できるわけではないようですが、今後こういったローン商品は増えていくのかもしれませんね。

公開日:2023年1月8日

皆様こんにちは。

首都圏の一都三県(東京都・神奈川県・埼玉県・千葉県)で不動産仲介手数料「無料」「割引」で注目されております、不動産流通システム【REDS】のエージェント、宅建士の堀 茂勝(ほり しげかつ)です。

金利を最長で35年固定する住宅ローン「フラット35」の適用金利が年明け1月4日に発表がありましたが、金利上昇は3か月連続となりました。

これは日本銀行による金融緩和策の修正後に「長期金利」が上昇したことを受けた対応との事で、住宅ローンの市場では、「固定型」の金利は引き上げの動きが相次いでいるそうです。

「固定型」と「変動型」の金利差がますます拡大することで、変動型の人気が一段と高まるとの見方があるそうです。

< 堀のブログ 参考ページ >

連載1:2022年8月31日公開「金利が急上昇するかも? 変動より固定がいい?」

連載2:2022年9月12日公開「今後金利は急上昇する? 「固定金利」がいいの?「変動」は怖いの?」

連載3:2022年9月28日公開「固定金利と変動金利、トントンになる状況を知れば怖くない?」

連載4:2022年10月8日公開「住宅ローン金利上昇?『急上昇バブル』の再現で固定と変動がトントンになるケースは?」

最終更新日:2022年11月23日

公開日:2022年10月5日

皆様こんにちは。

首都圏の一都三県(東京都・神奈川県・埼玉県・千葉県)で不動産仲介手数料「無料」「割引」で注目されております、不動産流通システム【REDS】のエージェント、宅建士の堀 茂勝(ほり しげかつ)です。

さて今回は、住宅ローンの「固定金利」「変動金利」の選択についての連載シリーズの第4回(最終回)です。

シミュレーションでバブルを起こしてみて、比較してみます。

今回初めてこのブログをご覧になる方は、下記からご連頂けますと、理解しやすいかもしれません。

連載1:2022年8月31日公開のブログ「金利が急上昇するかも? 変動より固定がいい?」

連載2:2022年9月12日公開のブログ「今後金利は急上昇する? 「固定金利」がいいの?「変動」は怖いの?」

連載3:2022年9月28日公開のブログ「固定金利と変動金利、トントンになる状況を知れば怖くない?」

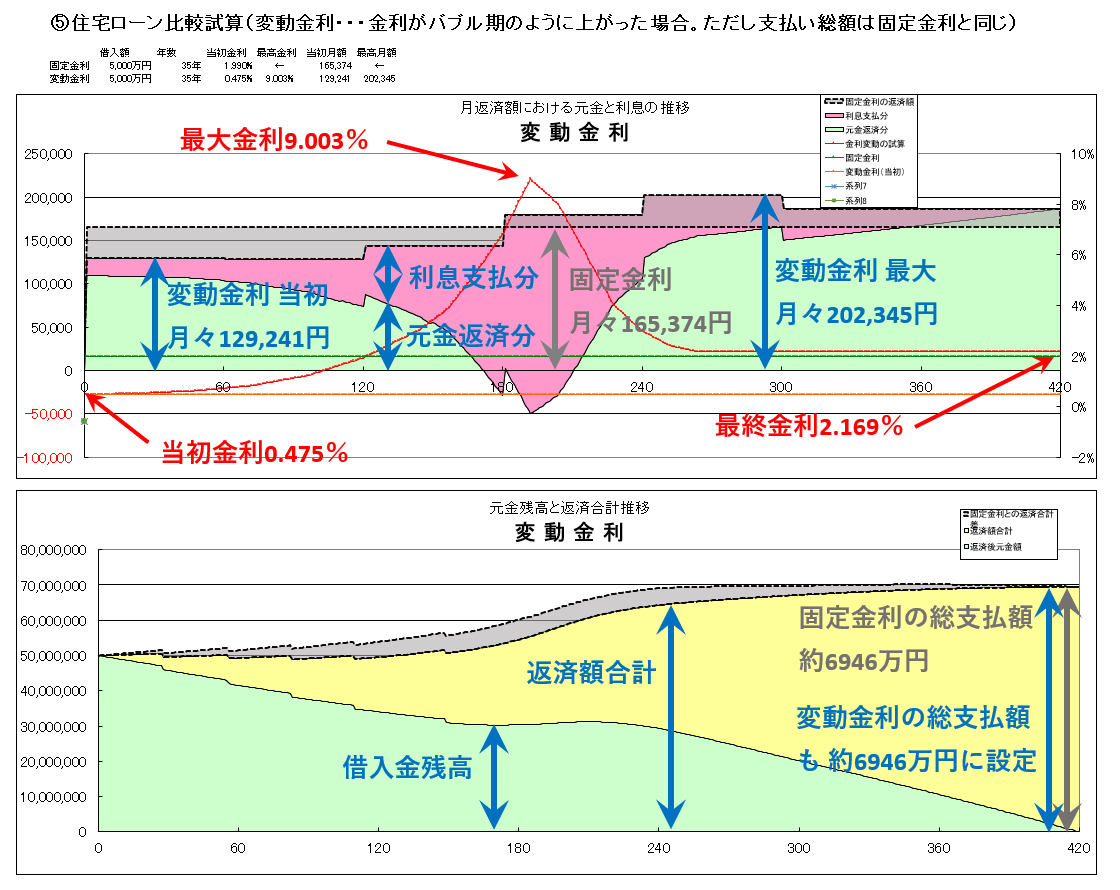

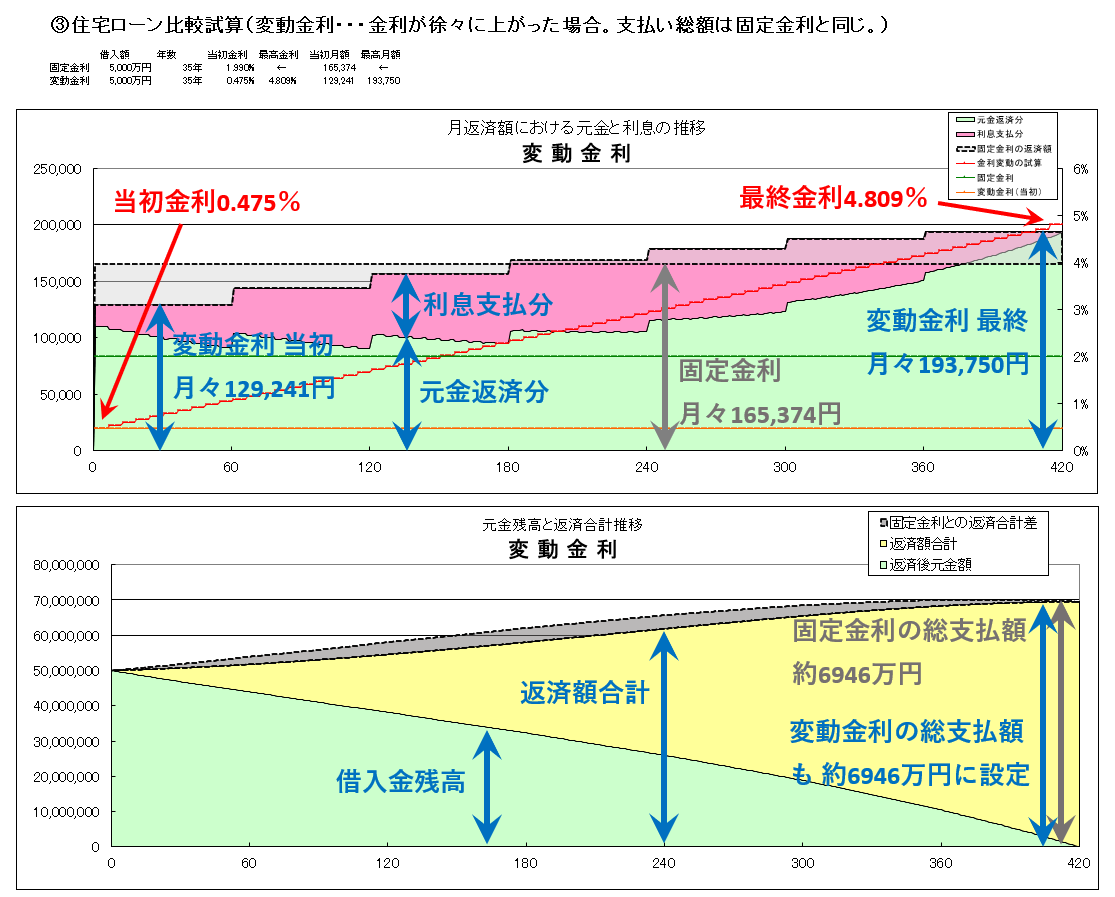

今回のシミュレーショングラフは、下記です。

上記の事例では、固定金利を選択すると、最初から35年後まで、ずっと金利は1.99%、月々165,374円を支払っていくことになります。

それに対して変動金利を選ぶと、当初は0.475%、月々129,241円でスタートします。

当初は、固定金利に比べて月々約3.6万円弱の差額を貯蓄できますので、それが100万円に貯まるごと、5回にわたって繰り上げ返済ができております。

借入額残高(薄緑色)は、急激に減っていきました。

さてバブルシミュレーションですから、金利はバブル前の時期のように、右肩上がりで徐々に急上昇していきまして、約15年後にはピークの「金利が約9%」にまで到達させてみました。

金利が急上昇したままの頂点で横ばいになる事は、それでも景気が維持できていない限りありえませんので、やはりバブルの時のように右肩下がりに急降下させてみました。

とはいえ、現在と同様の0.数%の超低金利がすぐにまた来るとも言えませんので、バブル後の金利は、固定金利と同程度の2%ぐらいで推移したことにしてみました。

グラフをよく見て下さい。変動金利は、計算上の金利は刻々と変わりますが、返済金額の変更は5年に1度しかありません。(※注意1)

約15年後(180か月)、バブル金利の頂点に近くなった3回目の返済額見直しのあたりで、やっと固定金利の月々返済額を上回りましたが、それでも青天井に高くなっているわけではなく、前回支払額の1.25倍(※注意1)までの制限もあり、月々179,863円。固定金利の返済金額プラス1.45万円程度で収まっております。

実はこのあたりの期間は、返済金額以上の利息(ピンク色の部分)が発生しており、返済の繰り延べが発生してしまっております。

それでも、返済金額はとんでもなく上がっているわけではなく、最大返済金額の時で月々約20.2万円、固定金利の返済額プラス約3.7万円程度。

当初マイナス約3.6万円であったことを考えると、この程度はしょうがないといった印象です。

その後の金利バブル崩壊後では、低金利に向かう事で、逆に返済金額のうち利息の占める割合は少なるなり、元金返済がガンガンかなり進みます。

その後、それでも今の変動金利の約0.5%よりも約4倍も多い、約2%の金利を、10年間つづけたと仮定したシミュレーションで、やっと固定金利とトントンになりました。

今回のバブルのシミュレーションで表現した事態。

・これよりさらに厳しい金利の状態が起こる場合には「固定金利」がオトクで、

・それ以下であれば「変動金利」がオトクです。

みなさんは、どっちを選びますか?

このシミュレーションをはじめておこなった十数年前から、わたくしがこれを見て

「日本の銀行(金融機関)は、日本人の好きな「固定金利の住宅ローン」を売れば、バブルの再現より大きな事態が再現しない限り、得するように金利設定しているのだなぁ。」

とつくづく思っていました。

金利が上がっても(下がっても)返済金額が一切変わらない「固定金利の住宅ローン」というのは、

万が一とんでもなく金利が上がって、そのまま上がったままになった場合にも、返済総額が変わらないように、月々約3.6万円×12カ月×35年の掛け捨てで、保険に入っているようなものだということです。

ただし、その掛け捨て保険は総支払額が約1500万円になるという事。

やっぱり銀行は抜け目がありません。ほぼほとんどの場合には儲かるように、考え抜かれていますね。

たまに、TVやネットで「ファイナンシャルプランナー」を名乗っている方々が出てきて、

きちんと収支を比較したシミュレーションもせずに、安易に「これから金利が上がりそうだから、固定金利が安心ですよ!」なんて説明をしていらっしゃる方々を見かけます。

日本人、特に公務員や従来型の上場企業勤務のサラリーマンは、リスクがない「固定金利」が好きだと言われますので、こう言っておけば好評だと思っているのです。

しかし、「固定金利」にはリスクがないのではなく、金利が上がらなかった場合に「払わなくてもよいオカネ」を先取りされているマイナスを確実に背負っているのです。

ある意味、これも確実性の高い「リスク」といってもいいのかもしれません。無駄金をつかわせていることになりかねませんから。

せめて、このようなシミュレーションを、自分で実施してみたうえで、事実をしっかり伝えてくれる「ファイナンシャルプランナー」が、もう少したくさん出てきてほしいものです。

(※注意1:ほとんどの主要銀行の変動金利住宅ローンはこの安全対策がなされておりますが、商品によってはこの安全対策がない住宅ローンがありますのでご注意ください。)

最終更新日:2022年11月23日

公開日:2022年9月28日

皆様こんにちは。

首都圏の一都三県(東京都・神奈川県・埼玉県・千葉県)で不動産仲介手数料「無料」「割引」で注目されております、不動産流通システム【REDS】のエージェント、宅建士の堀 茂勝(ほり しげかつ)です。

さて今回は、前回にひきつづき、変動金利と固定金利の比較をさらに続けてまいります。

今回初めてこのブログをご覧になる方は、下記からご連頂けますと、理解しやすいかもしれません。

連載1:2022年8月31日公開のブログ「金利が急上昇するかも? 変動より固定がいい?」

連載2:2022年9月12日公開のブログ「今後金利は急上昇する? 「固定金利」がいいの?「変動」は怖いの?」

まずは前回の振り返りから・・・。

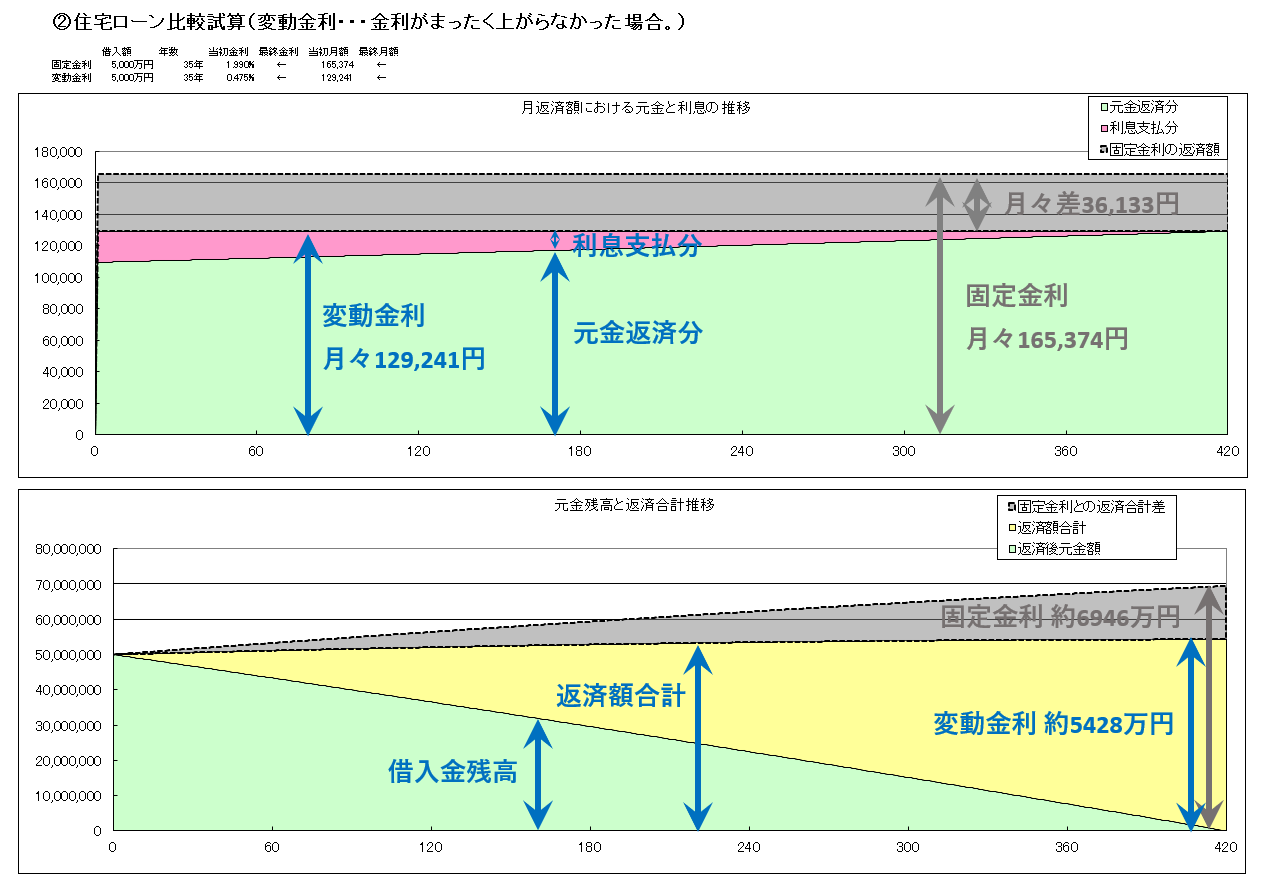

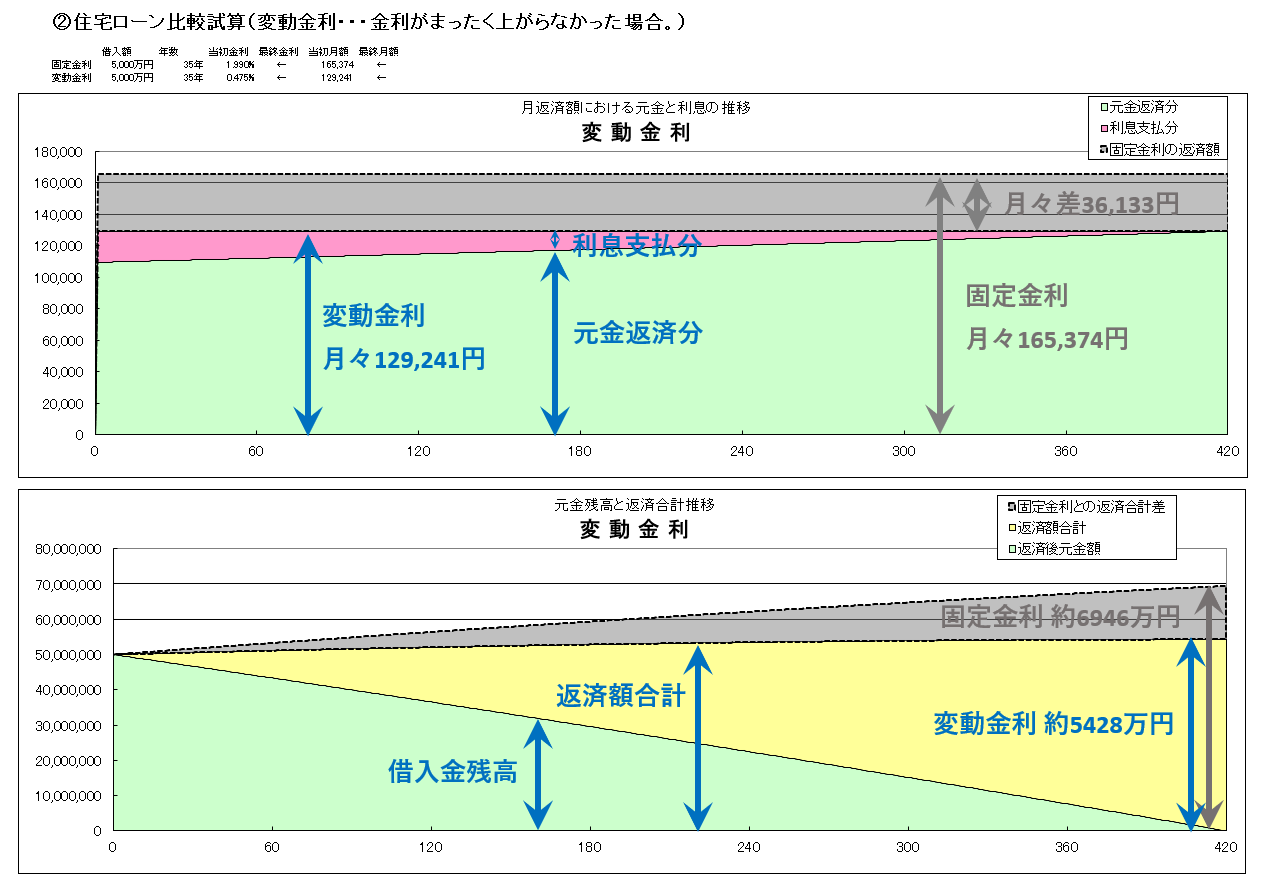

前回、お見せしましたグラフをあらためて掲載させて頂きます。

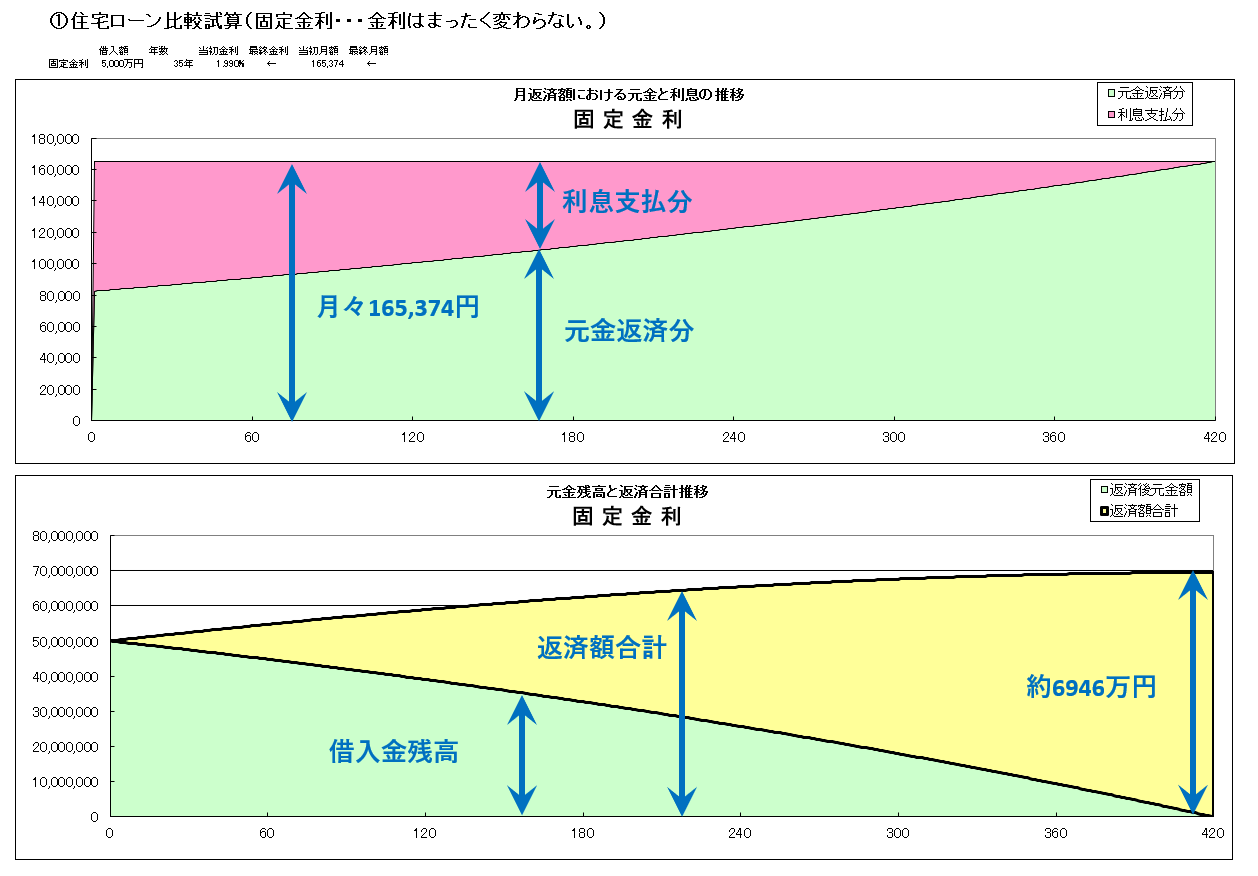

1)そもそも、固定金利を選ぶと、月づき約16.5万円をずっと35年間支払うことが確定していて、総額は約6946万円となる事が決まっています。

2)それに対して変動金利を選ぶと、当初は月づき約12.9万円ですみますので、そのまま金利が変わらなければ固定金利よりも約1518万円総額は少なく済みます。

しかし・・・。

その金利が変わってしまうと、支払う額が変わってしまう。変動金利だと35年間でいくら払うかわからない。不安です。

そこで・・・

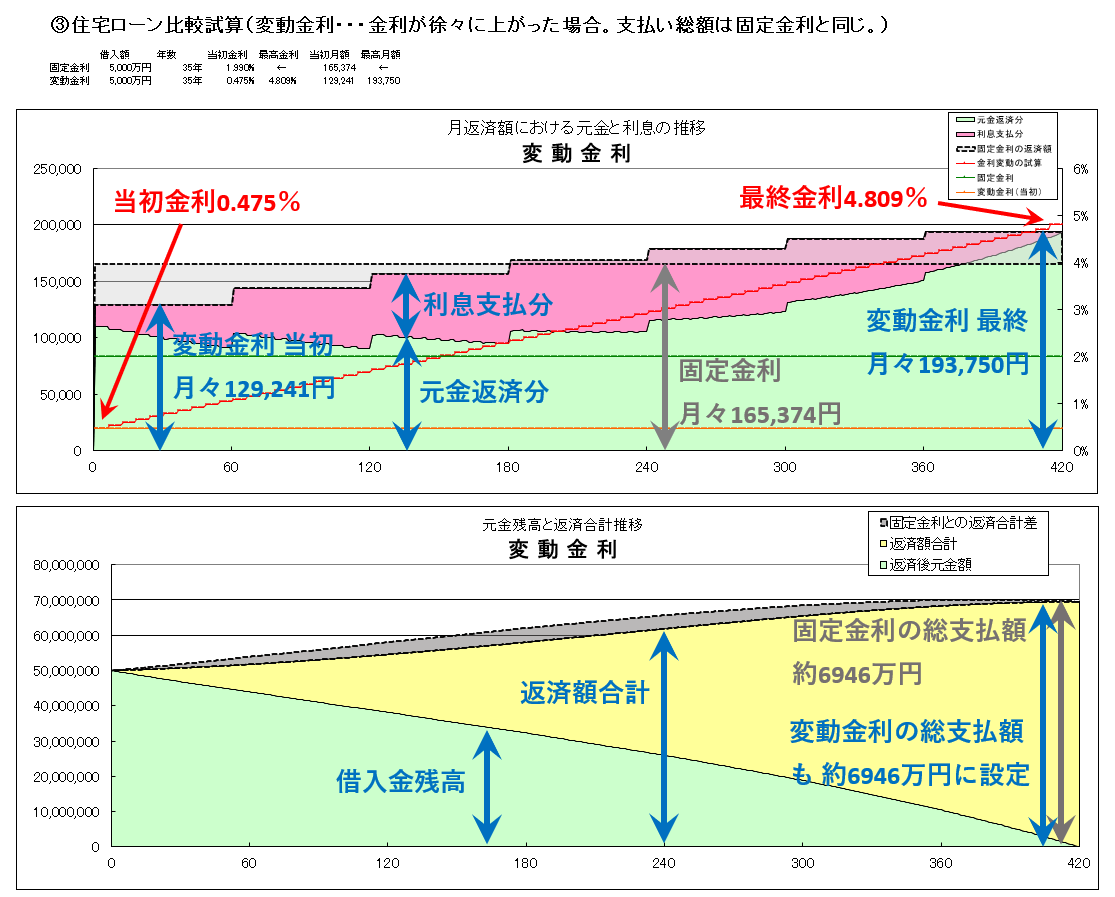

3)金利が上昇していった場合をシミュレーションして、見てみましょう。

まずわかりやすく、直線的に金利が上昇していく場合で考えてみることにします。

4)金利がまっすく上昇していったとして、どこまで上昇すれば固定金利と変動金利の『支払い総額がトントン(同額)になるのか』。

それをシミュレーションで求めてみました。それが上の③のグラフです。

「当初0.475%だった金利が、35年後に4.809%になってしまった。」という場合に、変動金利と固定金利の支払総額が同額の、約6946万円になることがわかったのです。

つ・ま・り、0.475%→4.809%に斜めに引いた線よりも、

下側になるような、緩やかな金利上昇であれば、変動金利の方が総支払額が低くなりますし、

上側になるような、急激に金利上昇すれば、固定金利よりも総支払額が増えてしまう。

・・・ということです。

「この低金利はまもなく30年。0.475%が、4.809%なんかに、ならないんじゃないかなぁ?」

「いやいや、米国はすでに6%超だっていってるよ。日本もそのうち・・・?」

「日本が急にそんな金利になったら、中小企業はつぶれるし、住宅ローン破綻も続出、住宅産業も危機になる。そんなに金利上がらないんじゃないの?」

・・・いろいろな意見がありますが、上の結果をもとに、すこしは自分なりの判断で選択はしやすくなりましたでしょうか。

ここまでやってみて、あらためて見てみると、③のシミュレーションの場合には、変動金利と固定金利を平等な条件にしていないことに気が付きました。

「当初の支払い」が、変動金利は固定金利よりも約3.6万円も少ないのです。

当初の条件を同じにするのであれば、固定金利と同じ、月づき約16.5万円としてスタートして、比較すべきです。

そうすれば変動金利の場合には、当初あまったお金は貯金できます。そしてある程度貯まったら「繰上げ返済」ができるはずです。

その条件で、あらためてまっすく金利上昇させてシミュレーションしてみました。

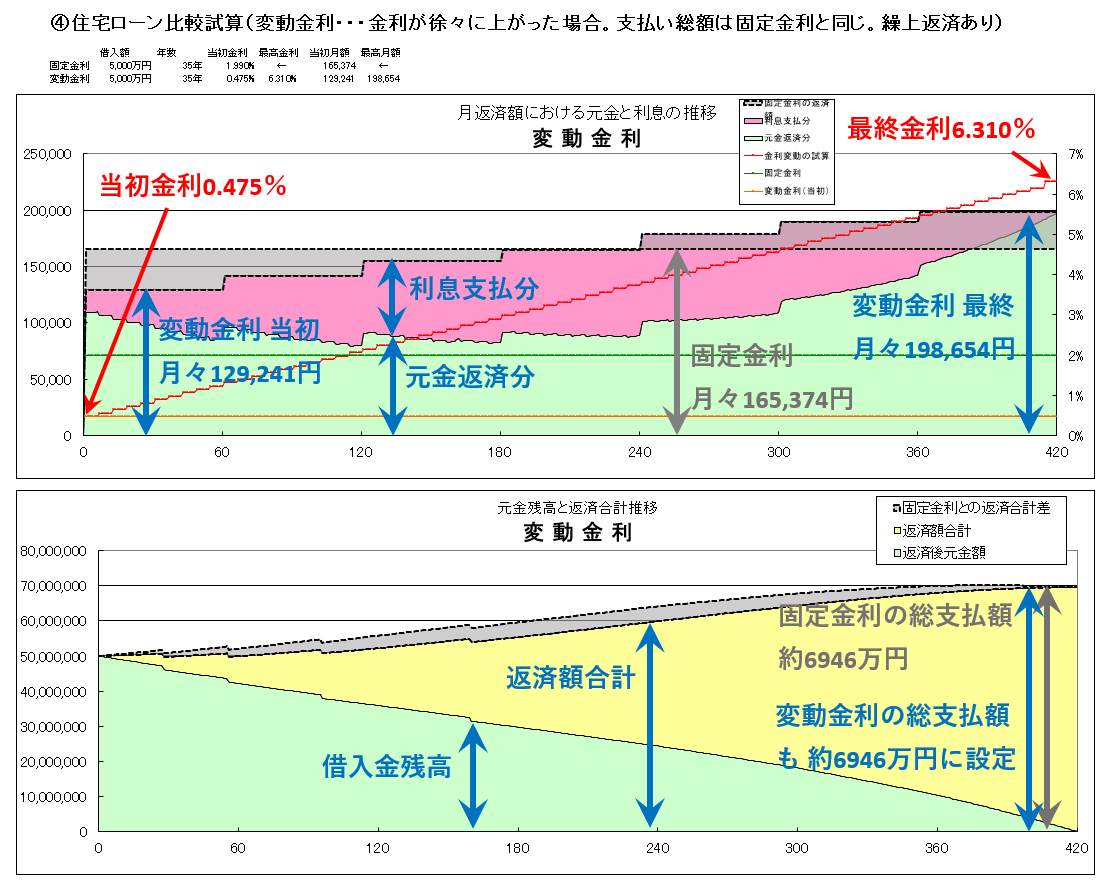

上のグラフは、「変動金利」を選択した場合ですが、月額返済額「当初 129,241円」と、「固定金利」を選択した場合の「198,654円」の差額「当初69,413円」は貯蓄できるものとして、それが100万円貯まった都度、「繰上げ返済」をすることで、「変動金利」の場合は元金が減って早く返済が進む事を加味し、その前提で、金利が上昇していった場合をシミュレーションしてみました。

上のグラフは、「変動金利」を選択した場合ですが、月額返済額「当初 129,241円」と、「固定金利」を選択した場合の「198,654円」の差額「当初69,413円」は貯蓄できるものとして、それが100万円貯まった都度、「繰上げ返済」をすることで、「変動金利」の場合は元金が減って早く返済が進む事を加味し、その前提で、金利が上昇していった場合をシミュレーションしてみました。

こちらも③と同様、直線的に金利が上昇していく場合に、最終金利が何%まで上昇する場合に「変動金利」と「固定金利」の『支払い訴額がトントン(同額)になるのか』。

それをシミュレーションで求めてみたのが上の④のグラフです。

「当初0.475%だった金利が、35年後に6.310%になってしまった。」という場合に、変動金利と固定金利の支払総額が同額の、約6946万円になることがわかったのです。

つ・ま・り、0.475%→6.310%に斜めに引いた線よりも、

下側になるような、緩やかな金利上昇であれば、変動金利の方が総支払額が低くなりますし、

上側になるような、急激に金利上昇すれば、固定金利よりも総支払額が増えてしまう。

・・・ということです。

「この低金利から、さすがに 6.310%なんかに、ならないんじゃないかなぁ?」

「いやいや、米国はすでに6%超だって言っているから、日本だってそのうちなるかもよ。」

「でも、6.310%になって、やっと固定金利と同じなんでしょ。それ以下なら固定金利が必ず損するわけよねぇ。これって固定金利もリスクじゃないの?」

・・・いろいろな意見がありますが、あらためて上の結果をもとに、自分なりの判断で「変動金利」か「固定金利」かの選択は、しやすくなりましたでしょうか。

さて、前回予告しました「バブル再現」シミュレーションですが、今回すでに長文になってしまいましたので、次回でとり上げさせていただきます。

実際の金利の上昇・下落は、③や④のように、まっすぐではありません。急激に金利が上昇して、その後金利が急降下した「バブル」を再現して、シミュレーションしてみましょう。

乞うご期待!。

最終更新日:2022年11月23日

公開日:2022年9月12日

皆様こんにちは。

首都圏の一都三県(東京都・神奈川県・埼玉県・千葉県)で不動産仲介手数料「無料」「割引」で注目されております、不動産流通システム【REDS】のエージェント、宅建士の堀 茂勝(ほり しげかつ)です。

今回は前回に引き続き、住宅ローンの「固定金利」「変動金利」の選択について取り上げます。

今回初めてこのブログをご覧になる方は、下記からご連頂けますと、理解しやすいかもしれません。

連載1:2022年8月31日公開のブログ「金利が急上昇するかも? 変動より固定がいい?」

まずは前回の復習(振り返り)から・・・。

まずは、この金利差。前回掲載しました2022年8月31日時点の、三井住友銀行の住宅ローンの金利です。

実は今回のブログ掲載時点(2022年9月12日時点)では、超長期固定金利型は2.03%に0.04%UPしております。

三井住友銀行:住宅ローン金利

(金利は毎月変わります。上記の画像は2022年8月時点の金利ですが、

リンク先の情報は、ご覧になられている時点の情報ですので、

上記画像の金利と異なっている場合があります。)

こちらの金利差を参考に、比較してみましょう。

上記の例では、固定金利を選ぶと毎月の返済額は3万6千円高くなっております。

今後の金利がいまのままずっと続いたとすると、その差は35年間の合計で約1,500万円にもなります。

「1,500万円だってぇ!

もとの5,000万円の、約3割にもなるゾぉ‼」

・・・ここまでが前回の復習です。

1500万円も固定金利の方が返済が多いのなら、変動金利を選んだ方がオトクなのかなぁ。・・・でも、もし金利がどんどん上がっていったら、やっぱり変動金利って怖いのでは?不安ですよね。

実はわたくし(REDSエージェント堀)が、ファイナンシャルプランナーでもあった30歳代の時に、そういった漠然とした不安について、「漠然としたままではなく、しっかり根拠をもって、固定金利と変動金利の比較検討をしたい!」との思いで、表計算ソフト「Excel(エクセル)」を使って、徹底的にシミュレーションしたことがあります。

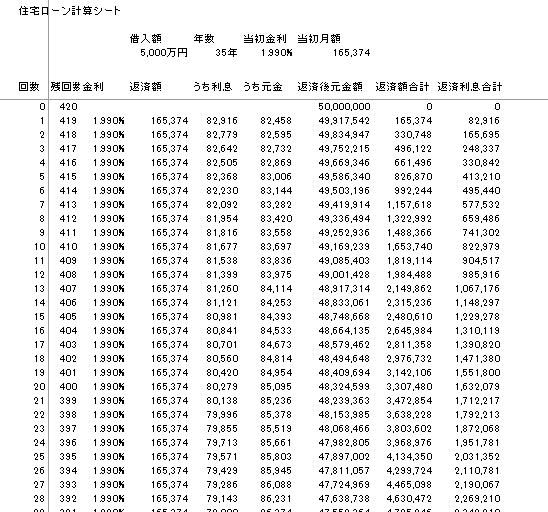

そこで作成しました、このExcelのシミュレーションシートは、月々の住宅ローン、35年×12か月=420回について、その時その時の金利を変動させると、420回、自動的に住宅ローンの再計算を自動的におこなうように作成した、優れたシミュレーションシートなのです。

住宅ローン電卓などを使ってこのシミュレーションをやろうとしても、金利を変えると毎回420回、再計算することになりますので、そう簡単にできるものではありません。

今回は、若き日に作成した、懐かしいExcelシミュレーションシートを、あらためて現代に合わせてバージョンアップしまして、その結果を今回と次回とで、お届けいたします。

このグラフは、5000万円の住宅ローンを35年払いで払っていった場合のグラフです。

固定金利ですから、今後支払いが変わる事はありません。35年間、月々165,374円をずっと払い続け、総額約6,946万円を支払うことが確定することになります。

(繰り上げ返済をしない前提です。)

同様に、5000万円の住宅ローンを35年払いで、今度は変動金利で払っていった場合のグラフです。

変動金利ですから、今後、金利が上がったり下がったりすれば支払いが変わります。

まずは運よく、この低金利の金利0.475%が35年間まったく変わらなかった場合のグラフを見てみましょう。

固定金利よりも月々約36,000円安い額、129,241円をずっと払い続けると、総額は約5,428万円を支払うことになります。

この総額は、固定金利に比べて約1,518万円少ない金額になります。けっこう大きな差ですね。

グラフを見ると、固定金利1.99%は変動金利の約4倍の金利ですから、月々の返済額の中で利息返済にあたるピンク色の割合がかなり大きく、元金がなかなか減らないのがわかります。

それに対して、変動金利0.475%は固定金利の約1/4の金利ですので、月々の返済額の多くが元金返済にまわっていることもわかります。

さてここから、本格的なシミュレーションに入っていきます。

こちらはあらためて、今まで同様、5000万円の住宅ローンを35年払いで、変動金利で払っていった場合のグラフですが、

ただし今度は、35年間、金利がまっすぐ上昇していった場合のグラフです。

「変動金利を選んだら、徐々にまっすぐ金利上昇していった場合、最大何%まで上昇した場合に、固定金利と総額が一緒(トントン)になるの?」

という素朴な疑問に答えるためです。

上の②のシミュレーション(変動金利の金利がそのまま変わらなかった場合)では、固定金利と変動金利の総額の差は、約1,518万円もありました。

その差額が、ちょうど35年間で消えて無くなってしまうような金利上昇を探してみます。

スタートが0.475%だった金利が、その後、まっすぐ上昇していき、35年後には4.809%までに、なってしまった場合に、

変動金利の返済総額が固定金利と同じ、約6,946万円になることがわかりました。

ちなみに、変動金利の場合の月々の返済額が5年(60か月)ごとの「階段状」になっているのにお気づきでしょうか。

実は、ほとんどの変動金利の住宅ローンは、金利上昇に対するリスク対策が施されておりまして、返済額の見直しは「5年ごと」、しかも前回の返済額に対しては、いくら金利が上がっていたとしても「1.25倍が上限」の制限、があるからです。

このシミュレーションは、このルールをしっかり反映して計算しています。

※実は、金利がかなり安いネット系住宅ローンのなかには、上記のようなリスク対策がされていない住宅ローンもあるようです。その場合は返済額は毎月コロコロ変わったり、金利急上昇の場合に返済額も急激に増えてしまうことがあります。もちろん金利が下がれば、すぐに返済額も減るのですが、収入が金利と同様に増えたり減ったりするわけではないので、預貯金に余裕のない方には非常に危険なローンになっていたりします。要注意です。

ご参考ページ:新生銀行「変動金利の5年ルールと1.25倍ルール」

40歳代以上の方は記憶にあると思いますが、金利4.8%以上の時代も過去にはございました。あらためて住宅ローン金利の推移を思い出してみましょう。

前回取り上げた、住宅ローン金利の推移グラフをあらためて見てみます・・・。

1994年頃。およそ30年前。バブル終息の時期が約5%前後の金利でしたね。

・・・って、ご覧になられていらっしゃるお客様の中には、「まだ生まれてないよぉ」という、遠い過去の事かもしれませんね。

今回のシミュレーション結果の金利4.8%以上に、今後の金利があがっていくと、変動金利の方が、固定金利の総返済額を上回ってしまうということになります。

さて今回はここまで。ここから次回の予告です。

変動金利と固定金利の月々返済額は、当初36,000円も差があります。ですから、実は変動金利を選んだ場合は、その差額分を当初は貯蓄する事ができます。

そして、貯蓄が溜まったら「繰り上げ返済」が出来てしまいますから、固定金利よりも、はやく返済がすすみます。

この「繰り上げ返済」も考慮したうえで、変動と固定の返済総額がいっしょになる「金利上昇」が何%までになるのかを求めてみます。

さらに、実際の金利は「まっすぐ上昇する」といった動きではありません。

バブルの時のように、加速度的に金利が上がって、ある点で「バブル崩壊」のように、急激に金利が下がったりしています。

この「バブル金利」をグラフ上で再現してみたいと思います。

「1980年代のバブル金利のような事が、今後また起こったら・・・。」 乞うご期待ください。

(おまけ)

世の中の自称「ファイナンシャルプランナー」の方々の中には、変動金利と固定金利について、きちんとシミュレーションした結果に基づいてリスクを説明している方が少ないように感じます。

依頼主の立場によって、必要以上にリスクを必要以上に大げさに伝えたり、逆にきちんとリスクを伝えなかったり・・・。

「ファイナンシャルプランナー」は、占い師ではありません。誰もほんとうの未来なんて、予測できません。

ですが、このシミュレーションのように「2つの選択の中間点」がどこにあるのかを、きちんと知っておけば、そこから先は、それぞれが自分自身で、好みや考え方に応じて判断がつくのではないかと思います。

そのためのシミュレーションを提示してみたいと思います。

最終更新日:2022年11月23日

公開日:2022年8月31日

皆様こんにちは。

首都圏の一都三県(東京都・神奈川県・埼玉県・千葉県)で不動産仲介手数料「無料」「割引」で注目されております、不動産流通システム【REDS】のエージェント、宅建士の堀 茂勝(ほり しげかつ)です。

日本では、ご存じの通り低金利が続いておりますが、いったいいつから続いているかご存じでしょうか。

なんと、約30年間も続いております。

1990年代後半から、ず~っと続いておりましたので、こちらをご覧になられていらっしゃいます方の中には、「生まれる前だヨ!」というかたもいらっしゃるのではないでしょうか。

しかし、米連邦準備理事会(FRB)の利上げにより、米国では住宅ローン金利が急騰しています。

参考:日本経済新聞「米住宅ローン金利5.7%に 週間で35年ぶり上昇幅 2022.6.17」

「日本も金利があがったらどうしよう!」

「住宅ローンは、変動金利は危ないから、固定金利を選んだ方がいいのかな?」

金利に敏感な方でしたら、このように不安になるのも当然かと思われます。

まずは、この金利差。下記は現時点(2022年8月31日)の、三井住友銀行の住宅ローンの金利です。

三井住友銀行:住宅ローン金利

(金利は毎月変わります。上記画像は22年8月ですが、

リンク先の情報は、ご覧になられている時点の情報ですので、

上記画像の金利と異なっている場合があります。)

こちらの金利差を参考に、比較してみましょう。

上記の例では、固定金利を選ぶと毎月の返済額は3万6千円高くなります。

今後の金利がいまのままずっと続いたとすると、その差は35年間の合計で約1,500万円にもなります。

「1,500万円!もとの5,000万円の約3割も‼」

・・・でも、このまま低金利が続かなかったとしたら・・・。単純に不安ですよね。

私は、住宅金融普及協会の「住宅ローンアドバイザー」の資格を所持しておりまして、生命保険のライフプランナーをしていた30代のころから、このような質問は長年受けてまいりましたので、今回はこの「変動?固定?どっち!」という質問について、じっくり連載にして、お話をさせていただこうと思います。

(次回に続きます。)

最終更新日:2022年9月12日

公開日:2022年8月11日

皆様こんにちは。

首都圏の一都三県(東京都・神奈川県・埼玉県・千葉県)で不動産仲介手数料「無料」「割引」で注目されております、不動産流通システム【REDS】のエージェント、宅建士の堀 茂勝(しげかつ)です。

不動産の購入をご検討されているお客様、ご注意ください。

購入予定の物件について「資金計算」あるいは「資金計画」といった書類を宅建業者から提示されるとおもいますが、その中の項目をよく確認してみてください。

宅建業者(仲介業者)に支払う項目として、「ローンあっせん手数料」などの金額が、「仲介手数料」とは別で請求されていたら、それは「違法」かもしれません。

当然のごとく、REDSでは「無料または割引の仲介手数料でも、それ以外の名目での費用を、一切頂きません。」

「きちんと資格を取った人間が対応しているから、別途請求は正当です」・・・という言い訳は通りません。われわれ宅建業者は、仲介業務と共に行っていれば、仲介手数料以外を別途報酬として受け取ること自体がNGになるです。

弊社REDSのエージェントは、全員「宅建士」の資格を所持しております。そのうえでそれ以外の様々な資格を所持している担当者もたくさん所属しております。

しかし、これらの資格所持者が、宅建の仲介業に携わりながら、その肩書を利用して別名目の報酬を得ようとすることはありえません。

私の場合、あえて肩書として掲載しておりませんが「住宅ローンアドバイザー」など様々な資格を所持しており、ファイナンシャルプランナーについても国家資格になる前、約20数年前の30歳代の若かりし頃にAFP(アフィリエイテッド ファイナンシャル プランナー)の試験に合格して認定登録し「ソニー生命ライフプランナー」として業務を行っていた経験があります。

しかし、その資格や経験を利用してアドバイスやサービスなどをおこなったからといって、もちろん別途料金をいただくことは一切ございませんので、ご安心くださいませ。(笑)

もしも他の宅建業者に、こういう費用を請求されましたら、「これって、国交省が違法の見解をしたって、7月の住宅新報に載っていましたよ!」と言って、けずってもらって下さい。

すでに不動産購入をされて、「えぇ! もう払ってしまったよぉ!」という方。あきらめずに「これって違法ですよね。返して!」と言ってみるのも一つかもしれません。

公開日:2021年12月3日

皆様こんにちは。

首都圏の一都三県(東京都・神奈川県・埼玉県・千葉県)で不動産仲介手数料「無料」「割引」で注目されております、不動産流通システム【REDS】のエージェント、宅建士の堀 茂勝(ほり しげかつ)です。

今回も、新聞記事からピックアップした話題をお届けいたします。

11/30の読売新聞に、ちょっとした改革の記事が掲載されていました。

「住宅ローン控除」を利用している方は、毎年「年末調整」の際に、金融機関が発行する「年末残高証明書」を勤め先に提出しています。

この提出を不要にしようというのです。

という手続きに簡素化するとの事で、2022年度の与党税制改正大綱に盛り込むそうです。

こういう改革は、どんどんスピーディーにおこなわれることを期待したいですね。

公開日:2021年11月18日

皆様こんにちは。

首都圏の一都三県(東京都・神奈川県・埼玉県・千葉県)で不動産仲介手数料「無料」「割引」で注目されております、不動産流通システム【REDS】のエージェント、宅建士の堀 茂勝(ほり しげかつ)です。

本日の読売新聞朝刊に「住宅ローン減税、控除率縮小」の記事が掲載されていました。すでにご覧になられていらっしゃいますでしょうか。

「政府・与党が2022年度税制改正で、住宅の新規購入や増改築などを対象とする「住宅ローン減税」を見直す方向で検討する。所得税や住民税の税額から差し引ける金額を、現在のローン残高の「1%」から縮小させる考えだ。低金利を受け、支払う利息よりも控除額が大きくなっているのを修正する。(記事より)」とのことです。

現在、通常10年間の控除期間が、課税物件に限り13年に延長されておりますが、この「3年間の延長」も条件が今年の11月30日迄の契約との事。12月ご契約の場合、ローン控除期間は10年になりますのでご注意ください。

駆け込みで、検討されていらっしゃる方も、多いようですね。

最終更新日:2021年6月19日

公開日:2021年3月8日

こんにちは。

不動産流通システム【REDS】の堀茂勝です。

今回は、住宅ローンの選択肢である「変動金利」と「固定金利」についてです。

「どっちが得なの?」という話は、たびたび雑誌やテレビ、ネットなどでも取り上げられて、FPと称する方々の書いた説明などを見かけることも結構あります。

「変動はリスクが高いですよ!」

「この低金利の時代は固定がおススメです!」

・・・?。本当でしょうか?

確かに、こういった言い方は、安全志向の日本人には受け入れられやすい気もします。

しかし、「変動金利」ってどの程度リスクがあるのか。

そのリスクを取る事に対して、「固定金利」を選ぶよりも、金銭的にいくらの「メリット」があるのかが大事。

でも、そこまで突っ込んで説明されたものを、あまり見かけません。

1:「リスク」に対する「メリット」は?

2:その「リスク」ってどの程度?

まずはこの2点を、自分なりに把握する事が、おススメです。

そのうえで、

3:自分の好みは「合理的な選択が好き」なのか「超安全志向」なのか

4:収入は「(公務員的に)景気などに左右されにくく安定」なのか「(営業など)成果比例的」なのか

5:物件購入の資金計画の上で、収入と返済とのバランス。

6:同じ年収でも「変動金利」と「固定金利」で借入可能額が大きく異なる事。

これらの組み合わせによって、その方にとっての「金利選択」の優劣が決まってきます。

ですから、実は人それぞれで、「変動」「固定」の選択は違って当然なのです。

一律的に「固定金利がおススメ!」とか「変動金利がお得!」という記載を見かけたら、

「この筆者は、そっちが好きなのね」ぐらいに受け止めて、その言い分をあらたに参考にさせて頂く程度にしています。

「もしかして、後ろについている金融機関は、フラット35関連なのかな?それとも都市銀行かな?」なんて勘ぐって、そのページの前後に金融機関が広告を出していないか確認してみるのも面白いでしょう。・・・ (^^;

さて、この「変動金利」と「固定金利」の、

具体的に「メリット」と「リスクの程度」のお話については、

次の機会に【その2】として続けることにしましょう。

お楽しみに。(^^)/