堤 延歳(宅建士・リフォームスタイリスト)

NHKドラマ正直不動産、現場監修担当の堤です。

CLOSE

最終更新日:2022年12月9日

公開日:2022年12月7日

【仲介手数料最大無料】不動産流通システムREDS宅建士/CFP/1級ファイナンシャル・プランニング技能士/公認不動産コンサルティングマスターの堤 延歳(つつみ のぶとし)です。社会人スタートは教育業界で約10年。その後、不動産業界での門を叩いてからは今年で20年目となりました。

REDSではFP資格を保有しているエージェントが多々おります。FPは「ライフプランニング」という将来に向けた資産設計を主な業務としますが、そのためには投資や税金、保険、相続、不動産といった幅広い知識が必要であり、これらの知識をまんべんなく学ぶことで、お金全般の知識が身に付きます。

試験科目は以下の6分野となります。

不動産をはじめ、税金や保険の知識は日々の生活に関係してくるものですし、投資や積み立てを考えているなら基礎知識が身に付くのは大きなメリットです。また、仕事のうえでもお金の知識はさまざまなシーンで役立ちます。FPは一言でいえば「お金のプロ」です。子育て、病気、災害、マイホーム、結婚、老後…人生には様々な楽しみがあるとともにリスクも背中合わせです。そして、それらのすべてがお金と関係してきます。この一人ひとり異なるライフプランを提案できるのがFPです。

私が保有しているCFP資格では学習する科目が6課目あり、横断的な知識が要求されます。たとえば金融知識がずば抜けていても、金融商品に関連する周辺知識(税金・保険・不動産・相続など)がなければ合格できない試験になっており、必然的に体系的な学習をする必要があるので、実務に活かせる知識が身につきます。

FP資格を取得してから約10年が経過しようとしておりますが、まず上記6分野を体系的に学習することで幅広い知識を横断的に習得することができます。また資格取得後もFP協会主催の勉強会や研修会などに定期的に参加することで、接客時のヒアリング力と提案力が年を追うごとにUPしておりますので、それも顧客満足度の向上に繋がっているのではないかと思っております。

REDSでも、私が保有しているCFP資格&FP1級資格取得を目指して勉強しているエージェントがおります。日々の業務に追われる中でどのようにして勉強時間を捻出するのか、またどこで勉強スペースを確保するのか色々大変だとは思いますが、早期合格できるように陰ながら応援したいと思っております。

最終更新日:2021年7月16日

公開日:2021年7月1日

【仲介手数料最大無料】不動産流通システムREDS宅建士/CFP/1級ファイナンシャル・プランニング技能士/公認不動産コンサルティングマスターの堤 延歳(つつみ のぶとし)です。社会人スタートは教育業界で約10年。その後、不動産業界での門を叩いてからは今年で18年目となりました。

今回も資格のことについて触れさせていただきたいと思います。

金融業界では必須の資格、ビジネスパーソンに限らず主婦や学生さんにも人気資格として定番になってきた「ファイナンシャルプランナー」についてです。

ブログなので都合4回に分けて書きたいと思います。今回は第4回目なので最終回となります。

第1回(6月11日投稿済み)

① 実は誰でも名乗れる「ファイナンシャルプランナー」

② FPってどういう資格で、何をアドバイスできる人なの?

第2回(6月18日投稿済み)

③ FP資格を取ろうと思ったきっかけは?

④ FP資格取得の勉強方法は?勉強時間はどれくらいかかるの?

第3回(6月25日投稿済み)

⑤ なぜ最近、士業(弁護士・税理士・社労士・行政書士・中小企業診断士など)の人たちがFP資格を取得しているの?

⑥ 学習指導要領改訂により2022年から高校でも「お金の授業」がスタート!

第4回(7月2日投稿予定)← NEW!

⑦ FPは利益相反取引をしてはならない!(=両手仲介はしない!)

⑧ 本当の意味でのFP資格の活かし方

では早速、本題にいきます。(最終回なので⑦と⑧です)

結論から先に言います。FPは利益相反になる取引をしてはいけません。

私も含めてCFP認定者は全員、日本FP協会に約定書を提出しており、次の8つの項目を含めた倫理原則を遵守することを宣誓しております。違反した場合はCFP資格を剥奪ないし制限される旨が約定書にはっきり書いてあります。

第1原則 「顧客第一」・・・顧客の利益を最優先させなければならない。

第2原則 「誠実性」・・・誠実性をもって専門的サービスを提供しなければならない。

第3原則 「客観性」・・・客観的に専門的サービスを提供しなければならない。

第4原則 「公平性」・・・専門家としてのすべての関係において、公平で道理をわきまえていなければならない。また利益相反を開示し、管理しなければならない。

第5原則 「専門家意識」・・・専門家としての模範的な態度で行動しなければならない。

第6原則 「専門的力量」・・・専門的力量に満ちたサービスを提供するために、必要な能力、スキル及び知識を維持しなければならない。

第7原則 「秘密保持」・・・顧客のすべての情報を保護しなければならない。

第8原則 「勤勉性」・・・勤勉性をもって専門的サービスを提供しなければならない。

8つの原則はすべて、「顧客第一:顧客の利益を最優先させなければならない」という第1原則を包含し、第2原則以降の7つの原則は、最も重要な第1原則が表わす理想を具体化したものです。

でもよ~く読んでいただければ分かるのですが、すべて当然のことを書いてあるだけです。「顧客第一」「誠実性」「公平性」「秘密保持」・・・え?こんなのは当然ですよね?でもこの当たり前である倫理原則が守られていない業界、その1つが不動産業界なのは事実だと思います。

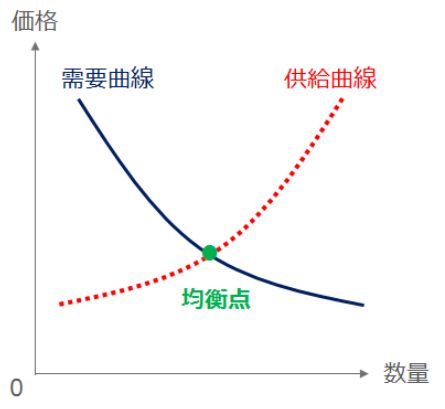

まずその1例です。モノの値段というものは正常であれば市場での需給バランスで決まります。不動産も同じく不動産市場において需要と供給のバランスで決まるのが当然の流れです。ですが日本の不動産市場というのは少々独特で必ずしも需給バランスで価格が決定されないといったことがしばしば散見されます。これは日本の不動産市場が透明化されてないために起こる現象です。

簡単に言いますと「お客様が調べられる物件情報=不動産会社が保有している物件情報」という本来あるべき公式が成り立たず、「お客様が調べられる物件情報<不動産会社が保有している物件情報」となっているのが現状です。これでは完全に不動産会社の方が情報優位となってしまいます。

不動産市場が透明化されず、不動産業者が情報優位となる結果、何が起きるのか?

→「両手取引の横行」や「物件の囲い込み」が起こります!

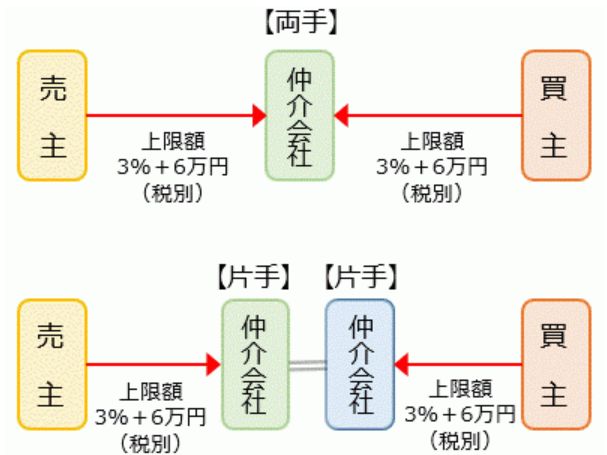

なぜこのようなことが起きやすいのかというと、不動産業界独特の利益構造にあります。まず不動産の仲介業務を主とする不動産会社のキャッシュポイントは仲介手数料のみとなります。この仲介手数料の上限金額は宅地建物取引業法第46条及び国土交通省の報酬に関する告示によって「売買金額×3.3%+6.6万円」と決まっております。5,000万円の物件の仲介をした場合の仲介手数料の上限金額は171.6万円となります。

当然、不動産取引の当事者には売主と買主がいるわけですが、売主側としては1円でも高く売りたい!買主側としては1円でも安く買いたい!となるわけでお互いの利害が一致しないことになります。ここで大事なことは日本の不動産市場が透明化されていれば黙っていても需給バランスで売買金額が決まるわけですが、日本の不動産市場ではそれを期待することはできません。

その結果、情報の優位性を武器にして、ほとんどの不動産会社は両手仲介を狙って仕事をすることになります。両手仲介というのは、売主も買主も自社で見つけてくることにより、売主・買主両方から仲介手数料をもらうという取引のことです。

先ほどの例で言いますと、売主から171.6万円、買主からも171.6万円の仲介手数料を受け取ることができるわけです。この両手取引を完全に否定するわけではないのですが、不動産市場が透明化されてない以上、売主と買主双方の仲介業務をすることは利益相反取引につながりやすい行為と現時点では言わざるを得ません。

さらにもっとひどい行為はこの両手仲介を積極的にするためにおこなわれる「囲い込み」と言われる行為です。これは完全にアウトです!不動産における「囲い込み」とは、自社で「両手仲介」を実現したいがために、売却依頼を受けた物件の情報を市場に公開しない行為のことを言います。

囲い込みは売主にとって集客減になるというデメリットしかない行為です。囲い込みをされなければもっと多くのお客様のご案内ができていた可能性が高いわけで、本来であれば5,000万円で決まっていた取引がそれよりも低い金額でしか取引ができなかったなど当然起こりうることになります。これは完全に「顧客第一」の原則に反する行為です。

透明化されていない日本の不動産市場で囲い込みをされると取引の当事者にとってはデメリットでしかありません。ちなみにこのような囲い込みによるデメリットを回避する方法は2つあります。

(1) レインズの登録証明書で確認する

レインズとは、不動産会社だけが利用できる物件情報サイトのことです。レインズに物件の情報を掲載することで、他の不動産会社が抱えている購入希望者を紹介してもらうことができます。ただ両手仲介を狙うがためにレインズに物件の登録をしない不動産会社も少なからず存在いたします。そのような行為を行う会社への対策は、まずレインズへの登録証明書を見せてもらうことです。レインズに登録すると、必ず「登録証明書」が不動産会社に発行されます。その複写を見せてもらうことで、レインズへの登録を確かめることができます。

あとレインズに登録をしていたとしても、「すでに商談中です」「購入申し込みが入っています」など虚偽の情報を流し、他の不動産会社が連れてきた買主に物件の紹介や契約をさせないようなことを頻繁に行うような不動産会社にも注意が必要です。

(2) 片手仲介の不動産業者を選ぶ

2つ目の対策としては、片手仲介しか行わない不動産会社を選ぶことです。片手仲介とは先ほどの両手仲介と違い、売主・買主のどちらか一方からしか仲介手数料をもらわない仲介方法になります。たとえば、売主からは仲介手数料をもらうものの、買主からは仲介手数料をもらわない不動産会社がいたとします。この状態は片手仲介と言える状態ですが、このときのメリットは「囲い込みのリスクがない」、「売主もしくは買主の利益のことだけを考えて取引をしてくれる」ということです。

まさしく弊社REDSはこの片手仲介しか行わない不動産会社です!

それでは最後のお題に行きます。

これも結論から言います。

FP資格の勉強をどのように活かすか?それは結局、自分次第だと思います。

FP資格には宅建士のような独占業務は全くありませんし、ただの名称独占資格に過ぎません。にもかかわらずなぜ200万人以上のFP資格取得者がいるのか?

特に金融系に多いですが会社から資格を取れと言われて勉強している人もいれば、実務で役に立てようと積極的に自ら勉強している人もいれば、学生さんや主婦や定年後のシニア世代のように年代を問わずお金の勉強をしようと資格を取る人もいるわけです。これだけ裾野が広く日常生活に直結している実用的な資格というのも他にはなかなかないと思います。

もちろんFP資格の勉強は不動産実務にも直結しておりますし、家計管理や資産形成に役立てることもできますが、私のケースで言うとそれ以上のもっと大きな収穫がありました。それがスタディグループでの人との出会いです。

第2回目のブログでも少し触れましたがスタディグループとはFP有志が集って講師の選定・講義内容・会場設営・会員募集・勉強会後の懇親会など、一からすべて企画運営して開催するものです。勉強会に参加したFP同志の結びつきは当然強固なものになります。

不動産業界では当たり前の考え方や慣習が、他の業界の人たちから見るとものすごく違和感があるということは、他の業界の方と話をしてみるとよ~く分かります。ですのでFP資格を取得してからは、なるべく色々な業界の人と接することで脳内をいったんリセットして俯瞰的に物事を捉えるように心がけております。

その結果、私の営業スタイル&ポリシーがこの2つだけとなり非常にシンプルなものになりました。

↓

・お客様が住みたいところに住んでいただく

・お客様が買いたい物件を買っていただく

もちろんREDSの不動産エージェントとして常に顧客利益を最優先に考え、その判断や決断をするためのサポートにつきましてはお客様が納得するまでして参ります!

最終更新日:2021年7月16日

公開日:2021年6月25日

【仲介手数料最大無料】不動産流通システムREDS宅建士/CFP/1級ファイナンシャル・プランニング技能士/公認不動産コンサルティングマスターの堤 延歳(つつみ のぶとし)です。社会人スタートは教育業界で約10年。その後、不動産業界での門を叩いてからは今年で18年目となりました。

今回も資格のことについて触れさせていただきたいと思います。

金融業界では必須の資格、ビジネスパーソンに限らず主婦や学生さんにも人気資格として定番になってきた「ファイナンシャルプランナー」についてです。

ブログなので都合4回に分けて書きたいと思います。今回は第3回目です。

第1回(6月11日投稿済み)

① 実は誰でも名乗れる「ファイナンシャルプランナー」

② FPってどういう資格で、何をアドバイスできる人なの?

第2回(6月18日投稿済み)

③ FP資格を取ろうと思ったきっかけは?

④ FP資格取得の勉強方法は?勉強時間はどれくらいかかるの?

第3回(6月25日)← NEW!

⑤ なぜ最近、士業(弁護士・税理士・社労士・行政書士・中小企業診断士など)の人たちがFP資格を取得しているの?

⑥ 学習指導要領改訂により2022年から高校でも「お金の授業」がスタート!

第4回(7月2日投稿予定)

⑦ FPは利益相反取引をしてはならない!(=両手仲介はしない!)

⑧ 本当の意味でのFP資格の活かし方

第2回目ではファイナンシャルプランナー(以下FPと略します)の資格についてその勉強方法やシステムについて書かせて頂きました。

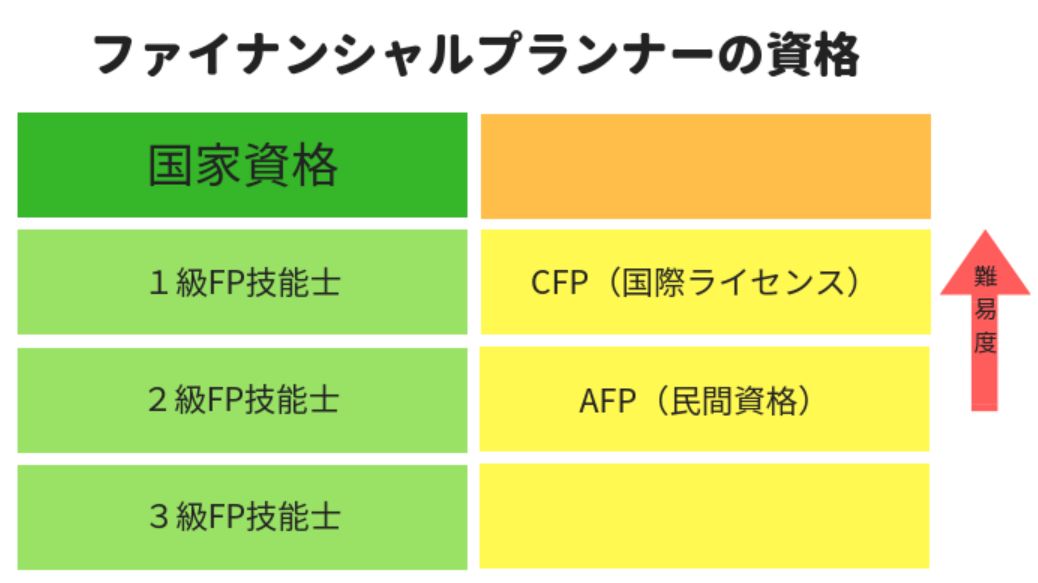

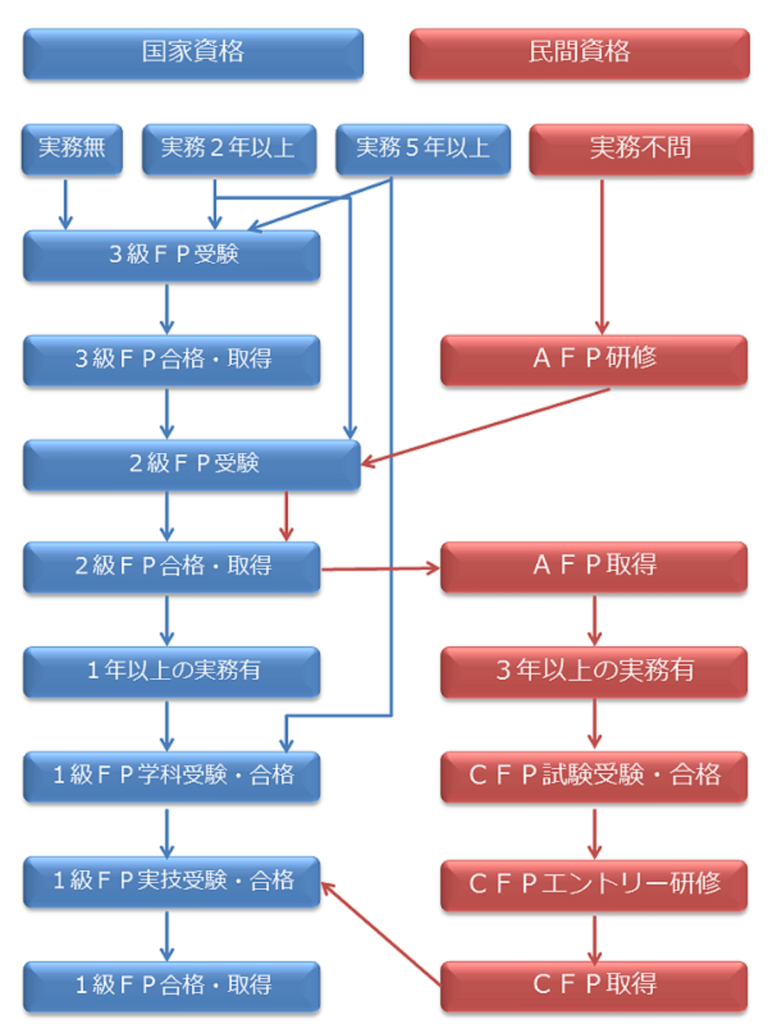

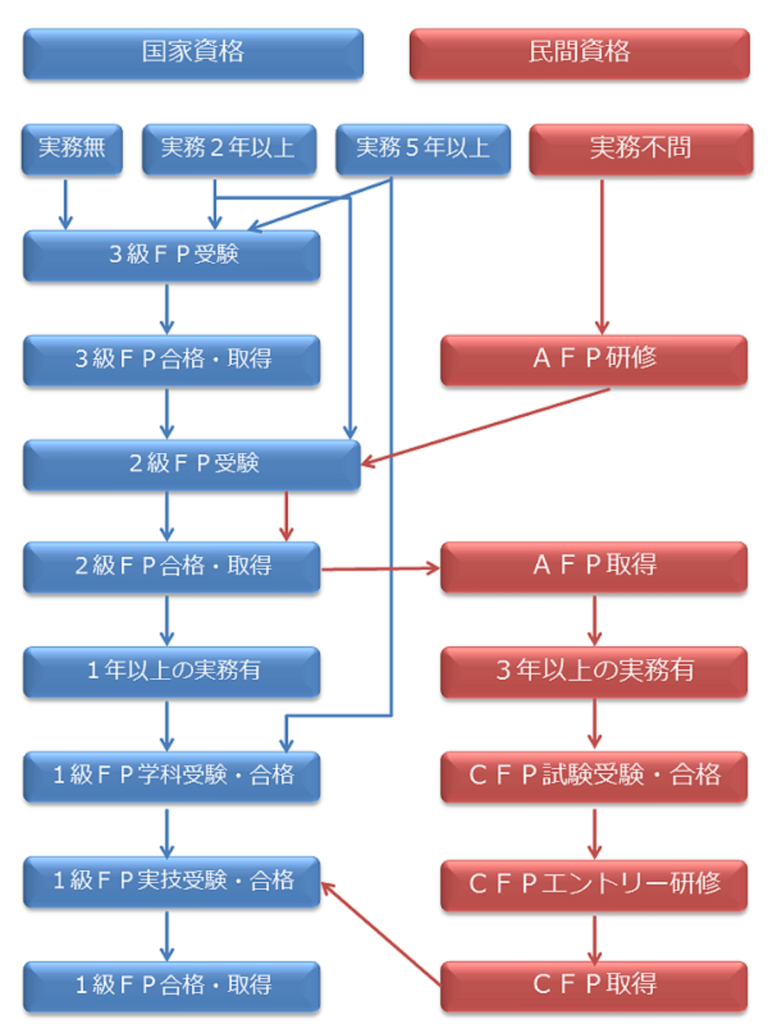

もう一度復習しますとFP資格は国家資格(厚生労働省管轄)と民間資格(日本FP協会主催)が共存しているシステムという、資格試験においてはなかなか珍しい立ち位置にあります。

なぜ国家資格と民間資格が共存しているのか?その具体例をあげます。なんとCFP試験に合格すると、国家資格である1級ファイナンシャル・プランニング技能士試験の学科試験が免除となります。ちなみにFP1級学科試験の合格率は例年10%程度です。私が知らないだけなのかもしれませんが、多々ある国家試験の中でも、民間資格を取得することで国家試験が免除になるという例をあまり聞いたことがありません。第1回目でも触れましたがおそらくFPの歴史において、民間資格であるAFPやCFPの方が国家資格であるFP技能士より歴史が古いのでそのような調整がされたのではないかと推測してます。

あとは1級ファイナンシャル・プランニング技能士試験の実技試験を受験して合格すれば、晴れて【1級ファイナンシャル・プランニング技能士】という名称を名乗ることができます。この実技試験の合格率は例年85~95%あります。ただ受験者全員がFP1級学科試験合格者かCFP6課目合格者なので意外と油断はできない数字です。余談ですが落ちると周りから、「え?実技試験落ちたんですか~?」口が悪い人だと「あの合格率でどうやれば落ちることができるんですか~?」と高い確率でいじられます。今のところ、私の周りでは実技試験を2回受けた人を見たことがありません。本人が黙っているだけなのかもしれませんが・・・

また話が完全に脱線しておりますのでそろそろ本題に入ります(今回は⑤と⑥です)

前回でも掲載しましたが、まずこのフローチャートを見て下さい。

この図の右側の下の方に「CFPエントリー研修」という文言があります。

CFP資格はCFP試験に合格しただけでは実はその資格を名乗ることができません。CFPの認定を受けるためには、基本的には「AFP認定者」「CFP試験6課目合格」「実務経験3年以上」「CFPエントリー研修を修了」という4つの条件をクリアする必要があります。

この中の「CFPエントリー研修」というのは日本FP協会が主催する実務研修のことで、各自がWEB上で学習をすすめる「通信研修」と、実際に顔をあわせてロールプレイングなどを行う「集合研修」の2つから構成されており、両方を受講することで晴れて修了となります。今回はこのCFPエントリー研修の「集合研修」での出来事を少々お話いたします。

CFPエントリー研修ではCFP6課目合格者が会場に集まって18人ずつにクラス分けされます。そしてメンターと呼ばれる講師2人とともに相談実務の内容を教わります。まず集合研修の前に自己紹介をするのですが、一番多かったのが銀行・証券・保険などの金融業界が約半分、そして不動産業界は私だけ、ここまでは予想しておりましたがその18人の中に独立開業している現役の弁護士・税理士・社労士・中小企業診断士が含まれていたことに少し驚きました。ちなみに参加者の平均年齢は30代後半から40代前半といったところです。

自己紹介のあとは、お題を与えられて1回15分程度のロールプレイング(2人1組)開始です。1人はFP役、もう1人は相談役を演じてお互い交互に役を変えてやるわけですが、私の相手はなんと現役の弁護士さんでした。お題は「ディンクスの住宅取得プランについて」だったと記憶しております。ロールプレイングなので正解を問うわけではなくFPの倫理に反しない公正中立な立場でアドバイスすることが求められます。

ロールプレイングが終わったあと、30分~40分くらいかけて1人ずつ感想を述べていくのですが18人いると18通りの考え方があって非常に興味深いものでした。そのあと、講師が選んだ1組が代表して全員の前でロールプレイングを披露することになるのですが、講師とはなるべく目線を合わせないように当てられないようにしていたにもかかわらず、「じゃーこの中に不動産関係の方が1人いらっしゃいますので前に出てぜひ模範をお願いします」と言われて、顔が引きつったことは今となっては良い思い出です。

そんな感じで半日かかって行われたCFPエントリー研修も無事終わりました。今はコロナ禍なのでCFPエントリー研修自体がe-ラーニングに切り替わってるそうです。相手役となったその弁護士さんとは最寄り駅まで一緒に帰ったのですが、「なぜ現役の弁護士さんがFP資格を取得したのか?」気になったので聞いてみました。

弁護士さんが言っていたのは「生命保険、損害保険、労災、株や投資信託、不動産、相続、事業承継、税金あたりのことをCFP試験で勉強したでしょ?それってどれも弁護士であれば仕事で触れることがある分野なんだよね~。なので弁護士業務とFP試験ってかなり親和性があるように思う」とのことでした。

たしかに弁護士の他にも、税理士であれば税務相談、社労士であれば年金相談、中小企業診断士であれば中小企業の事業承継・経営コンサルなどに関わるわけでFP資格と親和性が高いのも頷けます。

前回触れたスタディグループ(SG)でも参加者の中に士業の方が多いのは事実で、特に税理士さんが多いのもFPと親和性が高い職種だからだと言えそうです。

このスタディグループに所属すると士業の方と交流ができるので税金のことや法律のことで分からないことがあるとその場ですぐ聞いたりすることができます。AFP資格やCFP資格の取得者はぜひ参加することをおすすめ致します。(宣伝!)

次のテーマに行きます。

ご存じの方も多いかもしれませんが、テレビや新聞などでも報道されているとおり、2022年度から高校のカリキュラム(学習指導要領)が変わり、家庭科で「資産形成」について学ぶことになりました。今までは消費者の視点からカード破産やねずみ講などの経済活動において失敗をしないことなど家計教育中心の内容でしたが、2022年からはリスク管理も踏まえた家計管理や基本的な金融商品の特徴もカリキュラムに含まれるとのことです。つまり高校の授業で株式、債券、投資信託などについて学ぶことになります。

簡単に言うと今までは「無駄遣いをしない」「うまい話しなどにだまされない」といった消費者目線の教育でしたが、これからは資産形成という投資家目線の教育にシフトする形となります。

それから民法改正により2022年からは成人の年齢が18歳に引き下げられます。

18歳が未成年者であるとされていると、何らかの契約をしようとするとき、契約書に「保護者の署名欄」があったかと思います。これは保護者が同意をしているという証拠となり、契約相手が後から保護者から取消されることがないように考えられたためです。

これからは18歳であっても保護者の署名欄が消えます。その場で自分の意思で契約締結が完了することになります。つまり18歳になれば、保護者の同意なくして1人暮らしするための賃貸借契約や携帯電話の契約、クレジットカードの契約などもできることになります。未成年とは違い、成人は保護者の同意なくして契約を締結することができるため自己責任が伴います。

高校卒業までには全員が18歳となり成人になります。今まで金融リテラシーが決して高いとは言えなかった日本で、高校卒業までにある程度の金融知識が付くことは非常に良いことだと思います。FP資格も家計管理・貯金・資産運用・保険加入・住宅ローンといった日常生活に直結したお金の勉強なので、金融リテラシーを身に付けるにはちょうど良い資格です。

REDSエージェントの一員としてはお客様の住宅購入後の生活をゆとりあるものにするためにも、家計管理の専門家として、また不動産エージェントとしても最良最善のアドバイスをさせて頂きたいと思っております。

最終更新日:2021年7月16日

公開日:2021年6月18日

【仲介手数料最大無料】不動産流通システムREDS宅建士/CFP/1級ファイナンシャル・プランニング技能士/公認不動産コンサルティングマスターの堤 延歳(つつみ のぶとし)です。社会人スタートは教育業界で約10年。その後、不動産業界での門を叩いてからは今年で18年目となりました。

今回も資格のことについて触れさせていただきたいと思います。

金融業界では必須の資格、ビジネスパーソンに限らず主婦や学生さんにも人気資格として定番になってきた「ファイナンシャルプランナー」についてです。

ブログなので都合4回に分けて書きたいと思います。今回は第2回目です。

第1回(6月11日投稿済み)

① 実は誰でも名乗れる「ファイナンシャルプランナー」

② FPってどういう資格で、何をアドバイスできる人なの?

第2回(6月18日)← NEW!

③ FP資格を取ろうと思ったきっかけは?

④ FP資格取得の勉強方法は?勉強時間はどれくらいかかるの?

第3回(6月25日投稿予定)

⑤ なぜ最近、士業(弁護士・税理士・社労士・行政書士・中小企業診断士など)の人たちがFP資格を取得しているの?

⑥ 学習指導要領改訂により2022年から高校でも「お金の授業」がスタート!

第4回(7月2日投稿予定)

⑦ FPは利益相反取引をしてはならない!(=両手仲介はしない!)

⑧ 本当の意味でのFP資格の活かし方

以下本文に入ります(今回は③と④です)

第1回目ではファイナンシャルプランナー(以下FPと略します)は誰でも名乗ることができるということと、FPの正式な資格名はこの5つのみであるということを書かせて頂きました。

↓

・1級ファイナンシャル・プランニング技能士

・2級ファイナンシャル・プランニング技能士

・3級ファイナンシャル・プランニング技能士

・CFP(CERTIFIED FINANCIAL PLANNER)

・AFP(AFFILIATED FINANCIAL PLANNER)

ただ国家資格であるFP技能士と民間資格であるCFP・AFPではその資格の意味合いが少々違ってきます。

まず国家資格であるFP技能士には更新制度がありません。つまり、一度その資格を取得すると一生その資格名を使って活動できることになります。言い換えると10年前にこの資格を取得していたとしても、その後、何もしていなければ10年前の知識のままです。当然、時代状況に合わせた知識の更新やプランニングがしにくいという課題も抱えます。

これに対して民間資格であるCFPとAFPは資格取得後も2年ごとの更新が必要で日本FP協会の定める継続教育単位を2年間で、AFPであれば15単位以上、CFPであれば30単位以上取得する必要があります。大まかな目安としては指定された講習や研修を1時間受けることで1単位としてカウントされます。必要単位数に満たないと資格は自動的に失効となります。

私は1級FP技能士・CFP両方の資格を保有しておりますが、個人的な意見としては実務的に、CFPの方が圧倒的に役に立つ資格であると思っております。根拠は日本FP協会に所属することで参加できるSG(スタディグループ)の存在です。また後半にて詳細に書きたいと思います。

話が完全に脱線していますのでそろそろ本題に入ります。

不動産業界においてはまだまだFP資格保有者は少ないですが、FP資格を取得しようと思ったきっかけは、平成27年の相続税法の大幅改正です。

平成27年の相続税法の主な改正ポイントは2つです(平成27年1月1日から施行)

1,基礎控除額の引き下げ

2,取得金額2億円以上の税率引き上げ

この大幅改正の結果、何が起こったのかと言うと

平成27年の相続税法改正で相続税の課税対象者が平成26年の約2倍になりました(56,000人→103,000人)

そしてお付き合いのある地主さんから言われた言葉はコレです

↓

色々と不動産も持ってるし、今回の法改正で相続税が掛かりそうだけどこのまま何もしないとマズいよね?

ちなみにその地主さんのお抱えの税理士さんだと相続関係はあまりやらないということでしたので、相続対策に詳しい資産税専門の税理士さんを知り合いから紹介してもらって色々とフォローして頂きました。そのことがきっかけで、何か相続関係の勉強ができる資格・・・・前々より興味のあったFP資格の勉強を始めることになったわけです。いざ始めてみるとなかなか面白い内容ばかりで相続のほかにも、住宅ローン・家計の改善・各種保険の見直し・結婚資金・子供の教育資金・節税対策・資産運用・老後の生活設計など不動産購入の資金計画にも影響を与えるような内容を一から学ぶことができ、それが今の営業スタイルにつながっているんだな~と思っております。

FP資格は国家資格と民間資格が共存しているシステムなので少々わかりにくいですが大まかな流れを図にするとこんな感じになります。

まず実務経験がないと問答無用で3級FP技能士試験からスタートです。

実務経験の例はこんな感じです(ただし自己申告制)

次に実務経験が2年以上ある人は2級FP技能士試験からスタートすることができます。

私はFP2級からスタートしましたが年末年始の休みを使ってトータル150時間くらいの勉強時間で合格しました。ただ相続案件をやるにはFP2級の知識では少しもの足りない感じでしたので一気に上位資格を狙いに行くことに決めました。

ここから先が少々分かりにくいのですが2級FP技能士から次のステップは大まかに言うと2通りに分かれます。

・2級FP技能士から民間資格ルートのAFP・CFPに進むケース

・2級FP技能士から国家資格ルートの1級FP技能士に進むケース

どちらを選ぶかは相性だと思います。過去問を見れば分かるのですが国家資格である1級FP技能士試験の問題は、金融機関で働く人を意識して作問されております。それに対してCFP試験はあらゆる業界の実務家向けの問題が多い感じです。当然私は実務家向けの問題が多いCFP試験を受験する形となりました。(ちなみにAFPは2級FP技能士であればAFP研修を受講するだけで日本FP協会にてすぐ登録できます。)

CFP試験の問題はこんな感じです。

https://www.jafp.or.jp/aim/cfp/cfp_exam/mohan.shtml

ぜひチャレンジしてみてください。2級FP技能士を合格した直後に何の予備知識もなくこの過去問を解いてみたら4割くらいしか取れませんでしたが・・・

ちなみにCFP試験は「金融」「不動産」「ライフ」「リスク」「タックス」「相続」の計6課目あります。1課目の試験時間は2時間。計50問の4択問題。合格ラインは大体6割5分から7割といったところです。なかなか実践的な問題が多かったので楽しかったですが、全課目合格するのに約1年くらい掛かりました。トータルの勉強時間は612時間です。

これでも割とスムーズに行った方だと思いますが周りの人の意見を聞いてみると、2~3年掛けて取得される方が多い感じです。余談ですがなぜ1年で合格できたのかというと、だいぶ昔のことですが学生時代に勉強していた簿記の知識が非常に役に立ったと断言できます。短期間で合格を目指される方はぜひ簿記の勉強をすることをおすすめ致します。

あと勉強方法としては過去問をやるのが最も効果的なのですが、実はこの6課目は互いに関連する項目が非常に多く含まれているので1課目ずつ勉強をやるのではなく、同時並行で3~4課目一気に読み込んでいくのが王道だと言われております。イメージとしてはこんな感じです。

あと最後に、資格取得について私が思っていることを率直に書きます。

色々な人の意見を聞いてみますと、私だけでなくFP資格を取得している方は社会人の方が多く、日々の業務に追われている中でどのようにして勉強時間を捻出するのか、またどこで勉強スペースを確保するのかなど、色々と工夫したり試行錯誤しながら頑張って資格を取得している人がほとんどです。そしてCFP資格取得後、色々な勉強会や研修会に毎月参加するように心がけておりますが、やはりCFP資格を持っている人たちは素晴らしい人たちばかりでした。

ただ資格を持っているだけではなく、色々な業界の第一線で働く人たちが、利害関係なくして勉強会や研修会に参加して一緒に勉強をしたり情報を交換し合う。ここ5年で色々な業界で働く200人以上のFPの方々との出会いがありました。ちなみにここでいう勉強会や研修会とはただ会場に行って受け身で受講するものではなく、FP有志が集って講師の選定・講義内容・会場設営・会員募集・勉強会後の懇親会など、一からすべて企画運営して開催するものです。これが前半で記載していたSG(スタディグループ)と言われるもので、その勉強会に参加したFP同志の結びつきは当然強固なものになります。

やはり資格とは取得しただけではあまり意味がなく、それを日々の生活や実務にどのように活かしていくのか?そこが結構大事なポイントなのではないかと常々思っております。

もちろんREDSエージェントの一員としてはお客様の住宅購入後の生活をゆとりあるものにするためにも、今までの知識や経験を踏まえたうえで最良最善のアドバイスをさせて頂きたいと思っております。

最終更新日:2021年7月16日

公開日:2021年6月10日

【仲介手数料最大無料】不動産流通システムREDS宅建士/CFP/1級FP技能士/

公認不動産コンサルティングマスターの堤 延歳(つつみ のぶとし)です。

社会人スタートは教育業界で約10年。

その後、不動産業界での門を叩いてからは今年で18年目となりました。

今回は資格のことについて触れさせていただきたいと思います。

金融業界では必須の資格、ビジネスパーソンに限らず主婦や学生さんにも人気資格

として定番になってきた「ファイナンシャルプランナー」についてです。

ブログなので都合4回に分けて書きたいと思います。

お時間が無い方は気になる項目だけ読んでください!項目は全部で8つです。

第1回の内容はそれくらい知ってますよーという方も多いと思いますが、

ぜひお付き合い下さい。ちなみに中身がある内容は次回以降となります。

第1回(6月11日)← NEW!

① 実は誰でも名乗れる「ファイナンシャルプランナー」

② FPってどういう資格で、何をアドバイスできる人なの?

第2回(6月18日投稿予定)

③ FP資格を取ろうと思ったきっかけは?

④ FP資格取得の勉強方法は? 勉強時間はどれくらいかかるの?

第3回(6月25日投稿予定)

⑤ なぜ最近、士業(弁護士・税理士・社労士・行政書士・中小企業診断士など)の

人たちがFP資格を取得しているの?

⑥ 学習指導要領改訂により2022年から高校でも「お金の授業」がスタート!

第4回(7月2日投稿予定)

⑦ FPは利益相反取引をしてはならない!(=両手仲介はしない!)

⑧ 本当の意味でのFP資格の活かし方

以下本題に入ります(今回は①と②です)

ファイナンシャルプランナー(以下FPと略します)というのは実は無資格者でも

名乗れることをご存じでしょうか?

FPは実は一般的な呼称であって正式な資格名ではありません。

FPの正式な資格名はこの5つだけとなります。

↓

・1級ファイナンシャル・プランニング技能士

・2級ファイナンシャル・プランニング技能士

・3級ファイナンシャル・プランニング技能士

・CFP(CERTIFIED FINANCIAL PLANNER)

・AFP(AFFILIATED FINANCIAL PLANNER)

ただし宅建士のような職業独占資格ではなく、名称独占資格となります。

1級~3級ファイナンシャル・プランニング技能士が厚生労働省管轄の国家資格で

CFPとAFPが日本FP協会主催の民間資格という位置づけです。

CFPがFP1級レベル、AFPがFP2級レベルの難易度の資格となっております。

つまり資格試験に合格(CFPとAFPは日本FP協会への登録も必要)をしなければ

上記資格名を名乗ることはできません。ただし単純に「ファイナンシャルプランナー」

と名乗るだけであれば誰でも可能となります。

やはりFPという肩書きを名乗るのであれば、FP資格は取得したほうがいいと私は

思っています。

余談ですがよく保険会社の営業と名刺交換すると「トータル・ライフ・コンサルタント

(生保協会認定FP)」と名刺に記載しているケースを拝見します。

よく分からなかったので直接本人に聞いてみたところ、FP2級よりは簡単でFP3級

よりは少し難しいくらいの生命保険業界独自の資格ですよーって言っておりました。

FPにも色々あるみたいです。

実はこのFPという資格は歴史がそれほど長いわけではなく民間資格であるAFPが

1986年よりスタート、CFPが1993年よりスタート、国家資格であるファイナンシャル

・プランニング技能士に至っては2002年よりスタートとなっております。

ここ10年くらいで取得者が増え急成長した資格であると言っていいと思います。

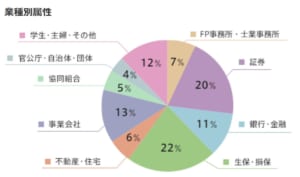

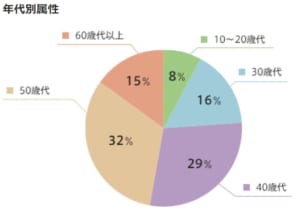

ちなみにどのような業種・年代の方が取得されているのかというとこんな感じに

なります。(資料は日本FP協会より)

金融業界(証券・銀行・保険)だけで53%、士業が7%、公務員関係が4%、

不動産・住宅業界が6%、事業会社系の方が18%、ここで注目する数値が学生や

主婦が12%というデータです。学生さんや主婦が取るということはそれだけ裾野が

広く、生活に直結した実用的な資格であると認識されているようですね。

不動産・住宅業界の取得者はまだ少ないみたいですがこれからもっと増えると

思います。他の不動産業者の人たちと名刺交換をする機会が多々ありますが、

ここ2~3年で相当な割合でFP取得者が増えております。

学生さんや主婦をはじめ、新社会人として働きはじめた20代、30代から40代の

子育て・住宅購入世代、定年退職後の生活を考える時期に来ているシニア世代

など、年齢に関係なく幅広くFP資格を取得しているイメージがあります。

ちなみに全国でのFP資格取得者は200万人を軽く超えております。

【FP技能士/CFP/AFPの登録人数・・・令和3年6月現在】

1級FP技能士・・・・45,068人 CFP・・・23,638人

2級FP技能士・・・ 941,313人 AFP・・・163,549人

3級FP技能士・・・1,309,789人

次に行きます。

日本FP協会ではFPのことをこのように説明しております。

↓

FP(ファイナンシャルプランナー)は「金融」・「税制」・「不動産」・「住宅ローン」・

「生命保険」・「年金制度」などの幅広い知識を備えた専門家!

少々かたい感じですが簡単に言うと【家計のホームドクター】ということになります。

色々な幅広い知識をもとにお客様の人生設計に応じた長期的な資金計画をたてて

家計の収支を考えながら、その将来の夢や目標を叶えるためのライフサポートを

する専門家という位置づけです。

REDSエージェントの一員としてはお客様の住宅購入後の生活をゆとりあるものに

するためにも、家計のホームドクターとして、また不動産エージェントとしても最良の

アドバイスをさせて頂きたいと思っております。