由里 拓也(宅建士・リフォームスタイリスト)

ご納得の物件に巡り会えるまでご案内します。

CLOSE

公開日:2024年6月28日

REDSエージェント、宅建士の由里拓也です。

マンションの修繕積立金の積立方式には、「均等積立方式」「段階増額積立方式」の2つがあります。将来にわたり安定的に積み立てるという観点からは、均等積立方式が望ましいといえる一方で、段階増額積立方式を採用しているマンションの中には、計画期間中に必要な修繕積立金の水準が大幅に上昇したのに、予定どおりの引き上げができずに、積立金不足につながる恐れがあります。

そこで国交省は「今後のマンション政策の在り方に関する検討会」を設置。同検討会のとりまとめに基づいて設置した「標準管理規約の見直し及び管理計画認定制度のあり方に関するワーキンググループ」が公表した「段階増額積立方式における適切な引上げの考え方」について、「長期修繕計画作成ガイドライン・同コメント」および「マンションの修繕積立金に関するガイドライン」に反映すると、2024年6月7日に発表しました。

今回はこの件と、「均等積立方式」「段階増額積立方式」それぞれのメリットとデメリットについて解説します。

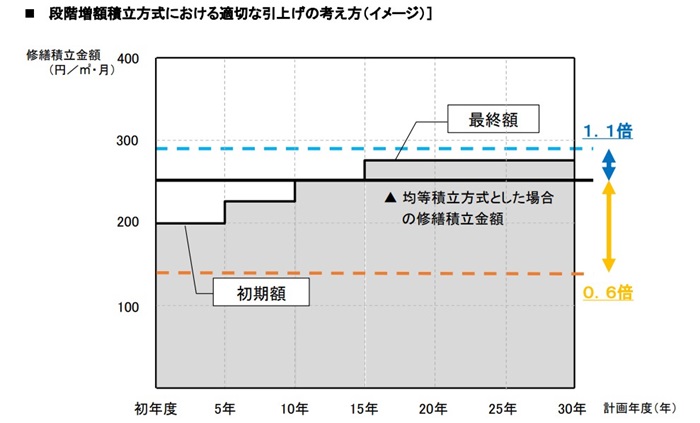

国交省の発表によると、段階増額積立方式における適切な引き上げについて、以下のように示されています。

段階増額積立方式における月あたりの徴収金額は、均等積立方式とした場合の月あたりの金額を基準額とした場合、計画の初期額は基準額の0.6倍以上、計画の最終額は基準額の1.1倍以内とする。

■留意事項

「段階増額積立方式における適切な引上げの考え方」については、実現性をもった引上げにより、修繕積立金の早期の引上げを完了し、均等積立方式へ誘導することを目的とするものであり、例えば、工事費高騰等の状況を踏まえた長期修繕計画の見直しにあたって、管理適正化のために現在の修繕積立金額の額を大幅に引上げる等を制限するものではない。■管理計画認定基準の見直し等に向けて

「段階増額積立方式における適切な引上げの考え方」は、区分所有者、管理組合、管理業者、マンション管理士、管理組合を支援するNPO法人、不動産事業者、地方公共団体等のマンション関係者に対して、広く周知を行うこととし、その後、活用状況、実効性の把握や、修繕積立金の引上げ状況に関する更なる分析等を進めつつ、将来的に管理計画認定基準への反映について検討を行うこととする。なお、管理計画認定基準への反映の検討にあたっては、それぞれの内容を全国的に一律の基準とすることの妥当性を考慮して行う。

国土交通省|標準管理規約の見直し及び管理計画認定制度のあり方に関するワーキンググループとりまとめ

国土交通省|長期修繕計画作成ガイドライン・同コメント

国土交通省|マンションの修繕積立金に関するガイドライン

新築マンションは当初の月額負担を軽減するため段階増額積立方式を採用する傾向がありますが、これは営業的側面が非常に大きいと考えられます。一般的に、新築マンションでは修繕積立金の金額設定は分譲業者などが行います。マンション購入当初の金額を低く抑え、経済的な負担感を少なくすることで販売促進につなげる狙いがあります。

新築当初は修繕も少なく、多額の積立金を必要としませんので、新築購入当初からしばらくの間は負担が少なく支出が抑えられます。修繕費用の資金需要に沿った積み立てを行うことが可能です。

総会での合意形成が必要で、金額を改定する場合はほぼ増額となることから、そのつど区分所有者への合意形成が必要となります。合意形成が難航すれば、円滑な積立金徴収が困難になると考えられます。

段階的に支払額が増加するので居住者の資金計画が立てにくいこともデメリットといえるでしょう。支払額が増額することによって他の支払いを圧迫する恐れがあるため、居住者が資金計画を立てにくくなります。また、徐々に金銭的な負担を感じるようになります。

均等積立方式は、修繕積立金の徴収額が一定なので、居住者の資金計画が立てやすく家計にも負担が少ない徴収方式です。管理費やその他の支払いとともに計画的な支払いが可能となります。

また、修繕積立金を着実にためられるので修繕予定が立てやすく、必要な修繕資金を効率的、かつ安定的にストックしていくことができます。

築年数が浅いうちは段階増額積立方式に比べて金額が割高になりますが、永住を予定する居住者にとっては修繕積立金の増額がないので、老後の生活設計にゆとりを持たせることができるともいえます。

マンションの購入直後は手元資金が心もとないことから、支出はなるべく減らしたいところです。均等積立方式は段階増額積立方式と比べて最初から割高となるので、購入直後は負担に感じる人もいるかと思います。また、当初は必要性の薄い積立金を徴収していることになっています。

以上、ご参考になりましたら幸いです。

弊社、不動産流通システムでは、諸経費の中でも大きな金額となる仲介手数料が、必ず、割引もしくは、無料となります。住宅資金のご相談もお気軽にお問い合わせください!

公開日:2024年5月22日

REDSエージェント、宅建士の由里拓也です。

2022年12月15日、東京都議会において、新築住宅に太陽光パネルの設置を義務づける環境確保条例の改正案が賛成多数で可決・成立されました。この条例は、2025年4月に施行される予定となっており、2025年4月1日以降に建築確認済みとなった建物が対象となります。

東京都はエネルギー大消費地の責務として、2030年までに都内の温室効果ガスを50%削減する「カーボンハーフ」の実現に向け、再生可能エネルギーの利用拡大を目的としているようです。また、建物は建築されると長期にわたり使用されるため、2050年時点では、建物の約半数(住宅は7割)が、今後新築される建物に置き換わるようです。

東京都の太陽光パネル条例の対象となるのは、年間供給2万㎡以上を供給する新築住宅で、注文住宅の場合はハウスメーカー、分譲戸建住宅の場合はビルダーが対象となります。既存の住宅は対象外です。

都内大手住宅メーカー約50社が対象見込みで、都内での年間新築棟数の半数程度の規模を想定しているようです。「10㎡未満の屋根」「60°以上の急こう配の屋根」「北向き」といった屋根の条件により、設置が免除される建物もあります。

例えば屋根に4kWの太陽光パネルを設置した場合、年間約4000kWhの発電量を確保できると推測されます。一般家庭の平均年間電力消費量は約4573kWhなので、太陽光発電設備を導入すると、単純計算で年間8割程度の電力量を賄うことができると考えられます。

家庭用の太陽光パネルの初期費用は、1kW当たり20万~30万円程度が相場です。メーカーによってパネルの発電量が違うため、必要なパネル枚数は異なりますが、1kW当たり30万~40万円程度の初期費用を見込んでおく必要があります。

太陽光パネルを含む太陽光発電設備は、設置後メンテナンスフリーとはいきません。長く安定した発電を保つために定期的なメンテナンスが必要です。発電するための太陽光パネル自体は可動部がないので故障することが少なく、寿命は20~30年といわれています。しかし、例えば発電設備のひとつであるパワーコンディショナという機器の寿命は、多くが10~15年のようです。

また、故障の原因は経年劣化以外にも、大雨や台風といった自然災害による場合もあります。

住宅の構造と防水の欠陥に関する修理が必要になった場合、新築から10年間は住宅供給事業者が修理を行うことが「住宅の品質確保の促進等に関する法律(品確法)」によって定められています。修理費用は当該事業者が加入する保険などから賄われます。

また、住宅瑕疵担保履行法により、建設業許可に基づく住宅の新築工事や宅建業免許に基づく新築住宅の販売を行う事業者は、「新築住宅かし保険」への加入、もしくは法で定められた額の保証金の「供託」のいずれかの措置をとることが義務化されており、十分な修理費用を賄えるようにしたうえで新築住宅を引き渡すこととされています。

新築住宅の工事請負契約に含めて設置した太陽光パネルや新築住宅の購入時にあらかじめ設置された太陽光パネルの施工不良が原因で、品確法上の構造耐力上主要な部分や雨水の浸入を防止する部分に生じた不具合について、その修理費用は住宅瑕疵担保履行法上の保証対象となり、住宅供給事業者が加入する保険から賄われます。

太陽光パネルを設置することで大きく以下の3つがメリットに挙げられます。

以下、それぞれ簡単に解説します。

1.補助金や助成金を受けられる:太陽光パネルを導入することで、マイホームの購入における補助金や助成金を受けられるケースがあります。

2.自家発電できて電気代が節約できる:環境省によれば、一般家庭の平均年間電気消費量は4175kWh。一般的な太陽光パネルの1kWごとの年間発電量は約1000kWhといわれており、4kWの設備を使えば大半の消費電力をカバーできる計算になります。さらに消費しなかった分の電力は、再生可能エネルギーの固定価格買取り制度(FIT制度)などによる売却も可能です。

3.災害への備えになる:自然災害が増えている近年では、停電時のライフラインとして活用できるのもメリットです。電気が通らなくなったときでも太陽光パネルの設備から直接電力が使うことができるものもあり、スマートフォンや家電製品などが利用可能になります。

【下記リンクより、詳細をご確認いただけます。】

太陽光パネル設置に関するQ&A

https://www.kankyo.metro.tokyo.lg.jp/documents/d/kankyo/qa-1

【お電話でのお問い合わせ】

クール・ネット東京 電話 03-5990-5065

環境局環境都市づくり課 電話 03-5388-3566

以上、ご参考になりましたら幸いです。

弊社、不動産流通システムでは、諸経費の中でも大きな金額となる仲介手数料が、必ず、割引もしくは、無料となります。住宅資金のご相談もお気軽にお問い合わせください!

公開日:2024年4月12日

REDSエージェント、宅建士の由里拓也です。

本日は、不動産売買でよくあるご質問のうち、手付金と自己資金について、解説いたします。

不動産売買契約において、契約を締結する際に買主から売主に支払う売買代金の一部を「手付金」といいます。

手付金は、不動産売買契約の締結にともない、契約が成立していることを明確にするという大切な役割があります。契約成立時に買主が手付金を支払い、売主が受領することで、売主・買主双方が不動産の売買について明確な意思表示をした証となるのです。

売買契約を締結した後に、どちらかが契約を解除しなければならない状況になった場合に、一定期間内であれば、買主は支払った手付金を放棄する、売主は手付金を倍にして買主に返還することで契約を解除することができます。

多くの売買契約において、住宅ローン特約を契約内容に組み込んでいます。住宅ローン特約の期間中に、審査が通らなかった場合は、手付金は返金されます。

手付金は、原則として、売買価格の5%が目安となります。

※法的に上限・下限金額の取り決めはありません。減額交渉が可能な場合もありますが、少額の場合、売主・買主双方が、手付金放棄にて、契約解除をしやすい(されやすい)ため、あまり少額にはならないほうが、望ましいでしょう。また、同時期に複数件の購入申込みがあった場合は、手付金額が多い方を優先する売主も多いため、少額の場合、一番手として確実に物件を確保できない可能性があるため、注意が必要です。

手付金に関して注意点が2点あります。

手持ちの現金が不足している場合、キャッシングローンなどでの現金捻出は、厳禁です。住宅ローン事前審査、本審査の際に借り入れ履歴は大きく影響するからです。金融機関によっては、消費者金融からの借り入れがあるだけで、審査ではねられる場合があります(金融機関は、買主の自己申告がなくても、借入の有無を確認できます)。

どうしても手付金が用意できない場合は、親や親族を頼るなどして金融機関や貸金業者を通さない方法で資金調達をすることが必要です。その場合の借り入れであればローンの審査に影響を及ぼすことはありません。

その場合でも、贈与税の観点で注意が必要です。贈与税は、一人の人が1月1日から12月31日までの1年間に贈与を受けた財産の合計額から基礎控除額の110万円を差し引いた残りの額に対してかかります。

したがって、1年間に贈与を受けた財産の合計額が110万円以下なら贈与税はかかりません。この場合、贈与税の申告は不要です。

また、住宅取得等資金の贈与税には非課税措置があります。親や祖父母といった直系尊属から住宅の購入や増改築のためのお金を受け取っても、一定額まで贈与税がかからない制度です。

直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税措置について、適用期限(2023年12月31日)が2026年12月31日まで3年延長となりました。申告には、非課税の特例制度を利用する旨を記載した贈与税の申告書、戸籍謄本や住宅購入などの契約書の写しなどが必要です。贈与を受けた翌年の2月1日〜3月15日までに、納税地の所轄税務署に提出します。

不動産に関して「自己資金」とは、不動産購入をする際に捻出できる資金の総額を指します。不動産を購入する際には、司法書士へ支払う登記費用や、ローン利用時の金融機関に支払う費用、不動産会社への仲介手数料、火災保険料などの「諸費用」が必要となります。このような費用に充てられる「自己資金」がどのくらいかによって、購入に必要なローンの借入金額が変わってきます。

一方、頭金とは本体価格に対してのみ、準備ができる資金を指します。

自己資金0でも、住宅購入をすることも可能です。以前のブログにて、解説をしておりますので、ご参照いただければ幸いです。

例として、パターン別にお金の流れを解説いたします。

≪自己資金が手付金を超える場合≫ ※手付金400万円

総資金(8,380万円)=売買価格(8,000万円)+諸経費(380万円)

借入・自己資金合計(8,380万円)=借入金額(7,000万円)+自己資金(1,380万円)

『売買契約時』 ※必要資金400万円 手付金として売主にお支払い

↓

『引渡日(決済日)』 ※必要資金7,980万円

金融機関より7,000万円が口座に融資されます。自己資金1,380万円から手付金400万円を引いた980万円を、事前に本人口座へご入金いただきます。手付金400万円を引いた残代金7,600万円と、諸経費380万円をお支払いいただきます。

≪手付金と自己資金が同額の場合≫ ※手付金380万円

総資金(8,380万円)=売買価格(8,000万円)+諸経費(380万円)

借入・自己資金合計(8,380万円)=借入金額(8,000万円)+自己資金(380万円)

『売買契約時』 ※必要資金380万円 手付金として売主にお支払い

↓

『引渡日(決済日)』 ※必要資金8,000万円

金融機関より8,000万円が口座に融資されます。手付金380万円を引いた残代金7,620万円と、諸経費380万円をお支払いいただきます。追加資金は必要ありません。

≪自己資金0の場合≫ ※手付金400万円

総資金(8,380万円)=売買価格(8,000万円)+諸経費(380万円)

借入・自己資金合計(8,380万円)=借入金額(8,380万円)+自己資金(0万円)

『売買契約時』 ※必要資金400万円 手付金として売主にお支払い

↓

『引渡日(決済日)』 ※必要資金7,980万円

金融機関より8,380万円が口座に融資されます。手付金400万円を引いた残代金7,600万円と、諸経費380万円をお支払いいただきます。金融機関からの借入8,380万円から必要資金7,980万円を差し引いた400万円が、口座に残ります。手付金と同額の380万円が口座に残りますので、自己資金は0となります。

以上、ご参考になりましたら幸いです。

弊社、不動産流通システムでは、諸経費の中でも大きな金額となる仲介手数料が、必ず、割引もしくは、無料となります。住宅資金のご相談もお気軽にお問い合わせください!

公開日:2024年3月7日

REDSエージェント、宅建士の由里拓也です。

令和5年12月22日に、令和6年度税制改正大綱が閣議決定されました。今回の税制改正は「子育て世帯優遇」の傾向にあるようです。今回は、その中から不動産にかかわる内容について、一部内容を解説いたします。

税制大綱の措置は、今後の国会で関連税制法が成立することが前提となります。下記、成立までの予定となります。

・2024年3月頃 税制改正案の可決・成立

・2024年4月頃 各種改正法が施行

子育て特例対象個人が、住宅ローンで認定住宅の新築をするなどして令和6年中に入居した場合に、住宅ローン控除の計算の控除借入限度額が上乗せされます。

住宅の区分(新築・買取再販):借入限度額

●認定住宅:5,000万円(通常は4,500万円)

●ZEH水準省エネ住宅:4,500万円(通常は3,500万円)

●省エネ基準適合住宅:4,000万円(通常は3,000万円)

※子育て特例対象個人とは本人が40歳未満、または本人が40歳以上で40歳未満の配偶者または19歳未満の扶養親族を有する者となります。

夫婦のいずれかが40歳未満もしくは、19歳未満の扶養親族がいる場合に、一定の要件を満たした住宅をローンで取得した場合に、住宅ローン控除の限度額が上乗せになります。

令和6年分のみの暫定的な措置とされています。

国土交通省「住宅ローン控除について」

住宅取得等資金の贈与税の非課税措置とは、親や祖父母といった直系尊属から住宅の購入や増改築のためのお金を受け取っても、一定額まで贈与税がかからない制度です。

●省エネ等住宅:非課税限度額1,000万円

●上記以外の住宅:非課税限度額500万円

直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税措置について、適用期限(2023年12月31日)を2026年12月31日まで3年延長となりました。

「省エネ等住宅」の家屋の要件について、一部要件が見直しとなりました。

≪改正前≫

断熱等性能等級4以上 又は 一次エネルギー消費量等級4以上であること

⇩

≪改正後≫

断熱等性能等級5以上 かつ 一次エネルギー消費量等級6以上であること

≪改正なし≫ ⇨ 耐震等級(構造躯体の倒壊等防止)2以上 又は 免振建築物であること

≪改正なし≫ ⇨ 高齢者等配慮対策等級(専用部分)3以上であること 改正なし

上記、省エネ等基準の3項目のうち、いずれかに適合する住宅家屋であることつき、一定の証明がされる住宅が該当となります。

【受贈者の要件】

・贈与者(贈与する方)の直系卑属(子や孫)であること

・贈与された年の1月1日時点で18歳以上であること(令和4年3月31日以前の贈与については20歳以上)

・贈与を受けた年の所得税の合計所得金額が2,000万円以下であること(床面積が40㎡以上50㎡未満の場合には、1,000万円以下)

・住宅取得等資金の贈与税非課税特例の適用を受けたことがないこと

上記とは別に、暦年贈与の基礎控除額、年間110万円までは、贈与税は非課税となります。

中古住宅の耐震・バリアフリー・省エネ・三世代同居・長期優良住宅化リフォームにかかる所得税の減税措置は、2024年度税制改正で延長となります。加えて、2024年から新たに、子育て世帯および若者夫婦世帯による子育て対応化リフォームも減税の対象となります。子育て世帯が子育てに対応した住宅へのリフォームを行う場合に、標準的な工事費用相当額の10%(最大控除額25万円)を所得税から控除する措置となります。

※子育て世帯とは、「19歳未満の子を有する世帯」または「夫婦のいずれかが40歳未満の世帯」となります。

| 対象工事 | 対象工事限度額 | 最大控除額 【対象工事】 |

|---|---|---|

| 耐震 | 250万円 | 25万円 |

| バリアフリー | 200万円 | 20万円 |

| 省エネ | 250万円 (350万円) |

25万円 (35万円) |

| 三世代同居 | 250万円 | 25万円 |

| 長期優良住宅化 〈耐震+省エネ+耐久性〉 |

500万円 (600万円) |

50万円 (60万円) |

| 長期優良住宅化 〈耐震or省エネ+耐久性〉 |

250万円 (350万円) |

25万円 (35万円) |

| 子育て[拡充] | 250万円 | 25万円 |

カッコ内の金額は、太陽光発電設備を設置する場合となります。

【子育て対応改修工事】

① 住宅内における子どもの事故を防止するための工事

② 対面式キッチンへの交換工事

③ 開口部の防犯性を高める工事

④ 収納設備を増設する工事

⑤ 開口部・界壁・床の防音性を高める工事

⑥ 間取り変更工事(一定のものに限る)

その他、下記内容についても特例措置の延長が行われる予定です。

●住宅用家屋の所有権の保存登記にかかる特例措置(登録免許税)

⇒3年間延長(2027年3月31日まで)

●居住用財産の買い換えにかかる特例措置(所得税等)

⇒2年間(2025年12月31日まで)

●買取再販住宅の取得にかかる特例措置(登録免許税)

⇒3年間(2027年3月31日まで)

●既存住宅の耐震・バリアフリー・省エネ・長期優良住宅化リフォームに係る固定資産税の特例措置(固定資産税)

⇒2年間(2026年12月31日まで)

以上、ご参考になりましたら幸いです。弊社では、不動産売買仲介の程、リフォーム工事におきましても、専門のエキスパートが、ご提案をさせていただきます!

公開日:2024年1月28日

REDSエージェント、宅建士の由里拓也です。今回は国土交通省の「子育てエコホーム支援事業」について解説します。

国土交通省は2023年11月14日、「質の高い住宅ストック形成に関する省エネ住宅への支援(仮称)」事業の名称を、「子育てエコホーム支援事業」とし、2023年11月2日以降に、新築は基礎工事より後の工程の工事に、リフォームはリフォーム工事に着手したものを対象に、子育て世帯と若者夫婦世帯に対し、新築住宅では長期優良住宅に100万円、ZEH住宅では80万円を補助すると発表しました。

省エネ改修や子育て対応改修、バリアフリー改修などのリフォーム工事に対しては、基本は子育て世帯と若者夫婦世帯に対し最大30万円、その他の世帯に対しては最大20万円を補助。予算案では新築住宅への補助に対して1,700億円、リフォームへの補助に対して400億円の計2,100億円を計上。工事事業者側が申請し、交付申請期限は予算が上限に達するか、2024年末までとなります。

以下の①②を満たすことが条件となります。

①子育て世帯または若者夫婦世帯のいずれかである

子育て世帯とは申請時点において、2005年4月2日以降に出生した子を有する世帯です。※令和6年3月31日までに建築着工するものについては、2004年4月2日以降。

若者夫婦世帯とは申請時点において夫婦であり、いずれかが1983年4月2日以降に生まれた世帯です。※令和6年3月31日までに建築着工するものについては、1982年4月2日以降。

②エコホーム支援事業者と請負契約もしくは、売買契約締結をし、住宅を取得する方

以下の1・2のいずれか、かつ3~8を満たす方が対象になります。

1.証明書等により、長期優良住宅に該当することが確認できる

2.証明書等により、ZEH住宅に該当することが確認できる

3.所有者(建築主)自らが居住する

4.住戸の床面積が50㎡以上240㎡以下である

5.土砂災害防止法に基づく、土砂災害特別警戒区域外に立地する

6.都市再生特別措置法第88条第5項の規定により、当該住宅に係る届出をした者が同条第3項の規定による勧告に従わなかった旨の公表がされていないもの

7.未完成または完成から1年以内であり、人の居住の用に供したことのないもの

8.交付申請時、建築士による証明書にて工事完了が確認できること

【補助額】

●長期優良住宅:1住戸につき100万円

●ZEH住宅:1住戸につき80万円

以下の①②を満たすことが条件となります。

①エコホーム支援事業者と工事請負契約等を締結し、リフォーム工事をする方

②リフォームする住宅の所有者等であること

・住宅を所有し、居住する個人またはその家族

・住宅を所有し、賃貸に供する個人または法人

・賃借人

・共同住宅等の管理組合・管理組合法人

【対象となるリフォーム工事】

以下の1~8に該当するリフォーム工事を対象とします。

1.開口部の断熱改修

2.外壁、屋根・天井又は床の断熱改修

3.エコ住宅設備の設置

4.子育て対応改修

5.防災性向上改修

6.バリアフリー改修

7.空気清浄機能・換気機能付きエアコンの設置

8.リフォーム瑕疵保険等への加入

【補助額】

●原則、1戸あたり20万円

詳細は、子育てエコホーム支援事業・ホームページをご確認ください。

子育てエコホーム支援事業は、ZEHレベルの省エネ性能を満たす新築住宅や省エネ化を含む幅広いリフォームを対象にした事業で、開口部の断熱等改修にも補助を行います。

「先進的窓リノベ2024事業」は、先進的な窓の断熱等改修に特化した事業で、求める性能と補助額が高いことが特徴です。どちらの事業も、住宅省エネ2024キャンペーンの参加事業ですが、補助対象となる製品や契約、着工の時期等の要件が異なります。

以下①②を満たす方が、補助対象者となります。

①窓リノベ事業者と工事請負契約を締結し、窓のリフォーム工事をすること

②窓のリフォーム工事をする住宅の所有者等であること

・住宅を所有する個人またはその家族

・住宅を所有し、賃貸に供する個人または法人

・賃借人

・集合住宅等の管理組合・管理組合法人

【補助対象となる住宅】

以下の1に行うリフォーム工事を対象とし、2により補助対象になる製品や補助額が異なります。

1.既存住宅

リフォーム工事の工事請負契約日時点において、建築から1年が経過した住宅または過去に人が居住した住宅(現に人が居住している住宅を含む)をいいます。

2.戸建住宅もしくは、集合住宅

【対象となる工事】

対象製品を用いたリフォーム:ガラス交換、内窓設置、外窓交換、ドア交換

対象製品とは、メーカーが登録を申請し、事務局が一定の性能を満たすことを確認した製品です。メーカーから、製品の性能やサイズが記載された「性能証明書」が発行されます。

【補助額上限】

●1戸あたり200万円を上限

詳細は、先進的窓リノベ2024事業・ホームページをご確認ください。

以上、ご参考になりましたら幸いです。

弊社、不動産流通システムでは、諸経費の中でも大きな金額となる仲介手数料が、必ず割引、もしくは無料となります。住宅資金のご相談もお気軽にお問い合わせください!

公開日:2023年12月20日

REDSエージェント、宅建士の由里拓也です。

子育て世帯を応援する住宅ローン「【フラット35】子育てプラス」という制度が、2024年2月13日にスタートします。フラット35子育てプラスとは、子育て世帯や若年夫婦世帯に対して、子どもの人数や住宅の性能などに応じて、一定期間住宅ローンの金利を引き下げる制度です。最大で年1.0%の金利引き下げが受けられます。このフラット35子育てプラスのように、子育て世帯に有利になる住宅ローン商品について解説します。

下記、【フラット35】子育てプラスの適用例を解説します。お子さまが増えるにつれて、金利が下がります。

●若年夫婦世帯または子ども1人の場合 当初5年間▲0.25%

●子ども2人の場合 当初5年間▲0.5%

●子ども3人の場合 当初5年間▲0.75%

詳細は下記リンクよりご確認いただけます。

https://www.flat35.com/lp/19/seido202402/index.html

その他、各金融機関におきましても、子育て支援を応援した住宅ローン商品があります。

1.返済額増減サービスの手数料が無料になります。子育て期間中の収入や支出の変化に合わせて、返済額を増やしたり減らしたりできるサービスです。

2.多目的ローン[住宅ローン利用者専用口]の金利が年率0.1%引き下げられます。子育て期間中のさまざまな資金需要に対応できるサービスです。

3.ライフスタイルサービスで、出産・育児、旅行・スポーツクラブなどの商品・サービスを割引価格で利用できます。日々の生活をサポートするサービスです。

子育て応援サービスを利用するには、20歳未満のお子さまがいることが条件となります。

詳細は、下記リンクよりご確認いただけます。

https://www.mizuhobank.co.jp/retail/products/loan/housing/summary/kosodate/index.html

1.お子さまが6歳のお誕生日、15歳のお誕生日を迎えられたら、その都度住宅ローンの金利を1年間年0.1%優遇されます。

2.ご出産時には、子供服・マタニティ・ベビー用品専門店や家事代行サービスのクーポンをプレゼントされます。

資産運用ご相談、投資信託自動購入プランや三井住友信託ダイナースクラブカードのお申し込みをされた方、2021年1月4日以降に住宅ローンをお借り入れのお客さまで、お借入日以降にお子さまがお生まれの方、お子さまが6歳、15歳のお誕生日を迎えられた方が条件となります。

詳細は、下記リンクよりご確認いただけます。

https://www.smtb.jp/personal/loan/house/junior-support-n

1.お借入期間中、イオングループでのお買い物が毎日5%オフになります。

2.ライフイベントに合わせて、住宅ローンの返済金額を一時的に減らすことができます。

3.がん保障付住宅ローンや全疾病団信住宅ローンなど、保障が充実した団体信用生命保険を選ぶことができます。

子育て世帯応援を利用するには、2021年1月4日以降にイオン銀行住宅ローンをお借り入れのお客さまで、お借入日以降にお子さまがお生まれの方、お子さまが6歳、15歳のお誕生日を迎えられた方が条件となります。

詳細は、下記リンクよりご確認いただけます。

https://www.aeonbank.co.jp/housing_loan/ikujikyugyo/

住宅ローンをご利用中に、ご本人さまより出産前から出産後6カ月以内にお申し出いただくと、お申し出から1年間、適用金利よりさらに年0.2%優遇されるサービスです。

詳細は、下記リンクよりご確認いただけます。

https://www.bk.mufg.jp/kariru/jutaku/hensai/index.html

病児保育サービスや家事代行サービスなど、子育て世帯に嬉しいサービスがクーポンで提供されます。コントロール返済というサービスで、一部繰上返済をすると、元金返済を一時的に休止できます。安心保障付団信というサービスで、死亡や所定の要介護状態になった場合に、残債を免除されます。自然災害時債務免除特約というサービスで、自然災害による損害の程度に応じて、月々の返済額を免除します。

上記サービスを利用されるには、以下の条件が必要です。

●お借り入れ金額が1,500万円以上であること。お借り入れ期間が25年以上であること。

●当初固定金利タイプか長期固定(全期間固定)金利タイプを選択すること。

●サービス提供会社が対応している地域にお住まいであること。

詳細は、下記リンクよりご確認いただけます。

https://www.sbishinseibank.co.jp/retail/housing/relievedpack/

子育て支援・応援等のある民間金融機関の住宅ローン商品は、それほど多くはありませんが、都市銀行や地域金融機関、ネット銀行で販売されています。特典としては、子どもの出産や人数に応じた住宅ローンの金利優遇、期限前返済や返済額の変更に伴う手数料に関する優遇やオプション、団体信用生命保険のオプション、出産・入学に伴うギフト(割引クーポン、カタログギフト)、住宅ローン以外の多目的ローンなどの金利優遇、引越等の提携サービスの割引など、各々の商品内容や付随サービスなどがあります。

住宅ローンの選択は、金利水準や当面の返済額抑制の視点のみではなく、子育て支援など、社会的な政策誘導と連携した支援、親世代からの支援を加味した贈与、住宅ローン控除等の税制も上手く活用し、住宅ローン選択を支援することが重要です。

弊社、不動産流通システムでは、諸経費の中でも大きな金額となる仲介手数料が、必ず割引、もしくは無料となります。住宅資金のご相談もお気軽にお問い合わせください!

公開日:2023年11月13日

REDSエージェント、宅建士の由里です。住宅ローンを組む際、ひと昔前までは「頭金が物件価格の2割以上は必要」といわれていましたが、諸経費を含め、自己資金がゼロでも住宅ローン融資が受けられることがあります。お子様が小さなご家庭など、将来的な出費を考えると、資金を手元に残しておきたいお客様も多いでしょう。今回は、自己資金ゼロで、住宅購入を検討される場合の参考にしていただければと思います。

※自己資金とは、諸経費と本体価格を含めた金額に対して準備できる資金を指します。一方、頭金とは本体価格に対してのみ、準備ができる資金のことです。両者は区別して理解しておきましょう。

自己資金ゼロだと、住宅ローンの審査は自己資金ありの場合と比べて厳しくなります。住宅ローンを組むと、完済までは、家や土地に金融機関の抵当権が設定されます。万が一、住宅ローンが支払えなくなってしまうと、金融機関は、抵当権を実行して、その物件を売却します。このとき、物件の売却価格が住宅ローンの残高よりも安くなってしまうリスクがあるため、住宅ローンの審査が承認されにくくなるのです。

逆に、自己資金を少しでも多く出せば、融資手数料や保証料が安くなるだけでなく、金利が優遇されてより安くなることがあります。

自己資金ゼロで住宅ローンを組むと、転勤など急な事情から購入物件を手放す場合、実際に売却で得られる金額よりも借り入れているローンの残高が上回ってしまう可能性があります。

一般的には、戸建てでもマンションでも築年数が経過すれば建物の価値は下がっていきます。借入金額が売却金額を上回っている場合には、売却時にその差額分を現金で返済しなければ、金融機関の抵当権を抹消することができません。そのため、売却をしたくてもできなくなるリスクがあります。

たとえば本体価格+諸経費が、5,000万円の不動産を購入する場合、自己資金を1割とすると必要な金額は500万円となります。住宅購入を検討し始めてから貯蓄を開始すると、500万円貯まるのは数年先になってしまうかもしれません。

自己資金ゼロで融資承認された場合、貯蓄の期間分、若いうちから住宅ローン返済を始められるため、完済年齢も早まります。金融機関が提供する住宅ローン商品には、申込条件に年齢についての制限があります。一般的に借り入れ時の年齢は70歳未満が目安となっており、さらに完済時の年齢を80歳未満としているところがほとんどです。

民間の金融機関は住宅ローンの利用に関して団体信用生命保険への加入を必須条件としています。高齢になるにつれて、健康上の理由により団体信用生命保険の加入審査も厳しくなり、場合によっては加入できない可能性があります。

住宅ローン控除とは、住宅ローンを借りて住宅を取得した場合に、年末のローン残高2,000万円~5,000万円の0.7%を最大10~13年間、所得税から控除する制度です。自己資金を入れずに住宅ローン残高を増やすことで、控除額を増やせる可能性があります。

自己資金が用意できるめどが立たない場合、父母や祖父母など直系尊属に資金援助を頼むという手段が考えられます。通常、直系尊属からであっても一定の金額を超える贈与には贈与税がかかります。しかし住宅の購入のために贈与を受ける場合、一定の限度額までは非課税となる制度があります。

令和4(2022)年1月1日から令和5(2023)年12月31日までの贈与であれば、一般住宅で500万円、省エネ基準を満たす住宅で1,000万円まで非課税となります。この制度を利用して、親や祖父母に援助を頼むという選択肢もあります。他にも贈与税の非課税枠以外でも相続時精算課税の特例・贈与税の基礎控除等があります。

売買契約を結ぶとき、物件価格の一部を「手付金」として現金で支払う必要があります。手付金の金額は一般的には物件価格の5%程度となりますので、5,000万円の物件を購入する場合には、250万円が現金で必要となります。

諸費用をすべて住宅ローンに組み込むとしても先出しで現金が必要になるため、手元に現金がない場合には、一時的に、ご親族などから借り入れる必要があります。手付金の工面として、金融機関などから借り入れると、住宅ローン審査に大きく影響するため、やめたほうがいいでしょう。あらかじめ、手付金工面のご算段をしておいていただくことが必要です。

自己資金ゼロにて、融資承認された場合、本体価格+諸経費をあわせて、5,000万円の融資承認がされ、手付金が500万円の場合、残代金は4,500万円となります。金融機関からは引渡し日に、5,000万円の融資がされ、残代金4,500万円を支払えば、手付金と同額の500万円が手元に残ります。

弊社、不動産流通システムでは、諸経費の中でも大きな金額となる仲介手数料が、必ず、割引もしくは、無料となります。住宅資金のご相談もお気軽にお問い合わせください!

公開日:2023年10月9日

REDSエージェント、宅建士の由里です。共働きが当たり前になった現在、住宅ローンを組む際に2人が債務者になる夫婦が増えてきました。ペアローンと収入合算がありますが、その内容とメリット・デメリットについて解説します。

ペアローンとは、夫婦がそれぞれ自分の持分の住宅ローンを別々に組む方法です。お互いが連帯保証人となり、同一金融機関に申し込みます。夫婦それぞれが自身の借入可能額まで住宅ローンを組むことができるため、単独でローンを組むよりも、購入する物件の選択肢が広がります。

最近は「パワーカップル」と呼ばれる高年収の夫婦がペアローンを組んでタワーマンションを購入するケースが増えていますね。所有権は夫婦共有名義となり、別々に住宅ローンを組むため、それぞれが負担する債務割合に応じて、2人とも住宅ローン控除を受けられます。

ただ、夫婦の一方に収入がなくなっても支払い額は変わらないため、特に妻が出産や育児で現在の収入が大きく落ち込んだ場合、それまで同様の返済は難しくなることも考慮しなければなりません。

夫婦の一方が死亡したり障害を負ったりした場合、団体信用生命保険から残債に充当されるのは死亡した方のローン分だけとなります。団体信用生命保険は、債務者に万が一のことがあった場合に、住宅ローンの残債が保険によって弁済される制度ですが、ペアローンでは、夫婦それぞれが債務者となり住宅ローンを組むため、弁済されるのは死亡した方の住宅ローン分だけです。一方の住宅ローンはそのまま残ります。

ペアローンは多くの銀行で取り扱われており、「夫は30年返済の固定金利型、妻は20年返済の変動型」というようにライフプランに合わせた返済プランを立てたい夫婦や、共有名義で住宅を手に入れたい方に向いています。

マイホーム購入の際、購入を希望している物件に対して、住宅ローンの借入金額が少ない場合に、夫婦や親子などで収入を合算し、住宅ローンを組む方法があります。収入を合算し、世帯収入を増やすことで、ひとりで住宅ローンを組むよりも借入額を増やせます。

合算できるのは多くの銀行で同居する配偶者または親子に限られており、合算できる金額も「本人の収入の50%まで」「合算者の収入の50%まで」「合算者の収入全部」など金融機関によってまちまちです。

収入合算は多くの金融機関で扱われており、配偶者の年収が100万円程度でも収入合算できる手軽さが魅力ですが、上記のように各金融機関で合算額に制限が設けられています。妻の収入を合算して、夫1人で借り入れた場合、妻の収入をいくら充当しても持ち分は夫が100%となるため、持ち分を持てない妻が不満を持つというケースもよくあります。仕組みをよく理解したうえで、検討しましょう。

収入合算には「連帯債務型」と「連帯保証型」の2つのタイプが存在します。

収入合算・連帯保証型とは、主債務者と合算者(配偶者や親)が連帯保証人の関係となり、主債務者が返済できないときに、連帯保証人が返済の責任を負います。

団体信用生命保険に加入できるのは主債務者だけです。主債務者に万一のことがあった場合、住宅ローンの残債は保険金で全額完済可能ですが、連帯保証人である配偶者の死亡時には住宅ローン返済はそのまま残ります。

もともと主債務者ひとりでは借り入れが難しい住宅ローンを夫婦2人分の年収を合算することで借りるわけですから、連帯保証人である配偶者の死亡後も夫婦2人分の収入を前提とした返済額を返し続けることは通常、大変難しくなることに注意しましょう。

返済が滞れば、競売にかけられるなどして家を失い、住宅ローンも残ります。住宅ローンを借りる際には、連帯保証人である配偶者に、生命保険をかけることも有効となります。物件の所有権は主契約者のみとなり、住宅ローン控除を利用できるのも主契約者のみです。

一方、連帯債務型とは、主債務者と合算者は連帯債務者の関係となります。主債務者が返済できないときに、夫婦が同等の返済責任を負います。ローンの契約は1本で、団体信用生命保険も基本的には主債務者のみが対象になりますが、夫婦の共有名義になるため、住宅ローン控除を夫婦の両方ともが利用できます。

団体信用生命保険に関しては、住宅金融支援機構のフラット35にデュエットというプランを利用する場合や、一部の金融機関で夫婦連生団体信用生命保険に加入する場合には、夫婦2人とも団信の対象にできるので、いずれか一方が亡くなった場合でも2人分のローン残債務を完済できます。ただし、取り扱う金融機関は限られているため、事前に金融機関への確認が必要となります。

ペアローンや収入合算で住宅ローンを組む場合、病気やケガで収入が減ったり途絶えたりなど不測の事態に備えておきましょう。団体信用生命保険は死亡と高度障害のときに住宅ローン残債が免除となる仕組みのため、病気やケガによる収入減には対応していません。

所定の病気になったときに一定期間の住宅ローン返済の肩代わりや残債務を返済する「疾病保障付き団信」や、がんと診断されたときに住宅ローン残債務の全額や半額を保険金で返済するしくみの「がん団信」を利用するのも一策です。

また、親の介護や子育て、健康などの理由でいつか仕事をやめるかもしれないと感じる人は、ペアローンや収入合算で住宅ローンを組むのは避けたほうが無難です。たくさん借りられるからと夫婦2人で住宅ローンを組むのではなく、単独での借り入れでも手が届くような、身の丈に合った物件選びを心掛けたいところです。

ご参考になりましたら幸いです。物件のご紹介から、住宅ローンのご提案まで、仲介手数料無料または割引の不動産流通システムまで、是非お任せください。

最終更新日:2023年9月7日

公開日:2023年9月6日

REDSエージェント、宅建士の由里です。

一戸建ての場合、階段の種類において、それぞれ、メリットとデメリットがあります。注文住宅の場合は、階段の種類と位置を先に決めると、間取りプランのイメージがわきやすくなります。建売新築や中古戸建てをご検討の場合にもご参考になると思いますので、ご一読いただければ幸いです。

それでは、階段の種類とメリット、デメリットをそれぞれ解説していきます。

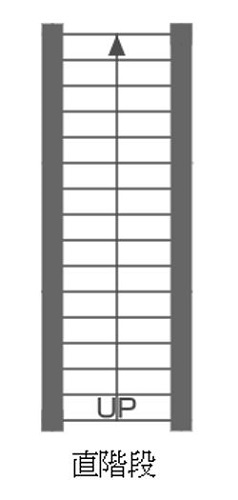

直階段とは、途中で折れ曲がることなく、真っ直ぐに昇り降りするタイプの階段です。住宅では高さ4メートル以下ごとに踊り場を設けます。

直階段は一直線で途中に踊り場がないため、シンプルな形状で設置面積を抑えることが可能です。設置費用を安くできるというのもメリットです。

直階段は省スペースで上下階を結ぶがゆえに傾斜が急になりがちです。踊り場がない分、転倒した際にいちばん下まで転げ落ちる事故が起きやすいことから“鉄砲階段”とも呼ばれることもあります。つかまりやすい手すりを設置したり、勾配をきつくしすぎないようにしたりなどの工夫がいります。

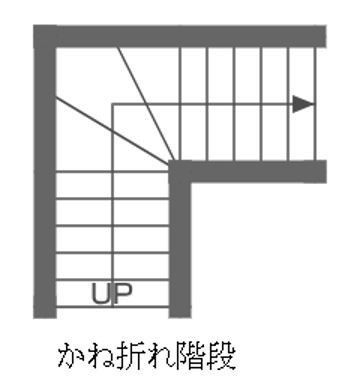

かね折れ階段とは、途中の踊り場で90度向きを変える階段のことです。床面積が狭い場合に有効。吹き抜けに設置すると空間演出効果が高まります。

かね折れ階段は、踊り場が設置されているため、万が一バランスを崩して足を踏み外した時にも途中で止まるため、直階段のように一気に階段の一番下まで落下してしまうリスクを小さくできるという点がメリットとして挙げられます。

また、吹き抜けを設置した部分にかね折れ階段を設置した場合には、階段を上っている間に90度向きが変わるため視界の変化を楽しめる点もメリットのひとつとなっています。そのほか、壁に沿った形で設置されていることから、階段下にできるスペースを収納やワークスペースなどに活用しやすいことなどがあります。

かね折れ階段の場合には、90度向きを変えるために踊り場や斜めの形の階段を設けており、階段の途中で面積が異なる段ができることになります。この部分が踏み外しの原因になる可能性があることから、注意しながら階段の上り下りをする必要があります。

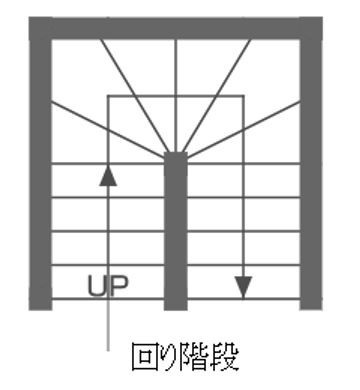

回り階段とは、90度あるいは180度向きを変える際に、30度または45度に分割した三角形の段板(踏み板)を設けた階段です。

回り階段のいちばんのメリットは、踊り場を作れる点です。万が一足を滑らせてしまっても、階段の途中で止まることができるため安全です。また、間取りの組み立てやすさ、という点でも回り階段は四角い一坪サイズのものが一般的なため使い勝手がいいと言えます。

回り階段のデメリットは二階への家具・家電の搬入が難しくなることです。途中で急カーブがあるため大きな荷物が通らないのです。二階リビングで冷蔵庫やソファなどを搬入しないといけない場合は注意が必要です。

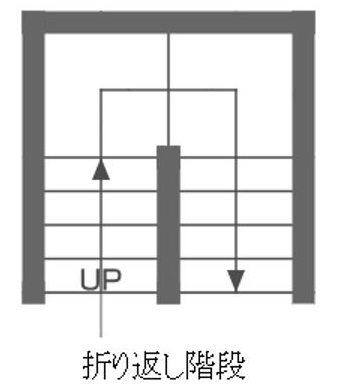

折り返し階段とは、途中の踊り場で180度向きを変える階段です。

折り返し階段も踊り場があるため落下の際のダメージを軽減できます。さらに、折り返し階段にすると勾配を緩やかにできる、また一段あたりの幅も取りやすいこともメリットでしょう。踊り場は途中で休憩をするスペースとしても使え、下の階と上の階の行き来が楽になるという点も大きなメリットです。

折り返し階段を設置する場合、段数が多くなるうえに踊り場も設けることから大きなスペースが必要になります。場合によっては居住スペースが狭くなってしまう可能性もあるため、まず十分な空間を確保できるかを確認してから設置を検討しましょう。

らせん階段とは回転形の階段で、上部からみると円形になっていて、中心の柱の回りを回転しながら上昇あるいは下降する構造になっています。

らせん階段はデザイン性が高く、その存在自体で空間をおしゃれに導くことができます。採光性にも優れており、光を遮断することなく日光を室内に取り込める性質があります。省スペースで済み、最低1坪からの設置が可能です。設計自由度が高く、リビング・キッチン・ロフトなど希望に合わせた設置が可能です。

らせん階段は、大きな荷物が運びにくいことが挙げられます。引っ越しの際は上下階の大型荷物は移動させないことが必要となります。また、らせん階段は開放的な作りになっているのですが、それは空調効率が悪いというデメリットにもつながります。

戸建ての場合、階段の段数は、階高(階から階までの高さ)と蹴上(階段の高さ)によって決まります。蹴上が低くなると段数が増え、蹴上が高くなると段数が減ることになります。お住まい選びのご参考になれば幸いです。

土地のご購入から注文住宅、新築建売戸建て、中古戸建てまで、不動産流通システムでは、必ず仲介手数料が、無料もしくは割引となります。現地物件のご案内から、住宅ローンのご紹介、売買契約業務まで、ワンストップで、ご担当をさせていただきます。

また、弊社がいただく報酬は、仲介手数料以外に一切ございませんので、安心して、お問い合わせください。掲載中のURL、現地が分かる画像、物件名等、お問い合わせをいただければ、販売状況、弊社仲介手数料とあわせて、回答させていただきます。みなさまからのお問い合わせお待ちしております。

公開日:2023年7月31日

こんにちは。REDSエージェント、宅建士の由里です。一戸建ての場合、それぞれの接道方向によって、日常生活を送る上でメリットとデメリットがあります。事前によく把握し、ご家族の生活スタイルに合った物件を選びましょう。

北側道路の大きなメリットは、南側道路の土地に比べて価格が安い傾向にあることです。南側道路の土地は人気が高く、供給数も少ないためです。北側道路を選択すれば、限られた予算でも理想の立地でマイホームを持つことが可能になるかもしれません。

北側道路の場合、マイホームの外観はスマートさに欠けるかもしれません。その理由として、北側には水回りが配置されることが多く、窓が少なくなるため、のっぺりして見えることが挙げられます。

しかし、工夫しだいでおしゃれな外観に仕上げることは可能です。例えば、建物の形状で個性を出したり、建物に細かな凹凸を作ったり、玄関周りに凹凸をつけたりすることで、外観ののっぺり感をなくすことができます。色の貼り分けでアクセントを作ることも有効です。

このほか、玄関が暗くなりやすいことや浴室などの水回りが道路の近くになりやすいこと、雪国だと駐車スペースの雪や氷がとけにくいことなどが、主なデメリットです。

メリットとしては、庭を南側に設けられるため、お子様やペットが道路に飛び出すリスクを抑えられます。さらに、窓やベランダなどの開放部が南向きに設けられるため、通行人の視線が気にならず、プライバシーを確保できる場合が多いといえます。

玄関を北向きに設置するため、南側に多くの居住スペースを確保できるというメリットもあります。日当たりを確保することが難しい場合が多いですが、日中に長く時間を過ごすリビングを2階に設けるなどして、デメリットを補うこともできるかもしれません。

南側前面が道路のため、日当たりがよく、開放感があることがメリットです。見栄えのする外観の家にしやすいともいえます。その反面、道路を通行する人の視線が気になったり、庭からお子様やペットが道路に飛び出してしまうリスクが高くなったりするデメリットがあげられます。

建物の前(南側)に駐車スペースを作るケースが多くなりますが、建物の前に駐車スペースがあると、せっかくリビングに大きな窓を設置しても、そこから見える景色が駐車スペースになってしまいます。また、周囲に障害物が少ない場合、直射日光を受けやすく、夏場などは室内が暑くなり過ぎる傾向があります。

それでも、日当たりを確保できる南側道路は人気のため、土地の価格が比較的、高くなる傾向にあります。資産価値も保たれやすくなるといえるでしょう。

東側が道路になり、遮るものがなければ、窓から朝日を室内に取り込めます。また、南面を広く取りやすく、プライバシー性の高い家になりやすいこともメリットです。さらに、住宅街の場合は西日をカットできるというメリットもあります。

南面を広く取りやすく、プライバシー性の高い家になりやすいことがメリットとして挙げられます。また、家族が帰ってくる午後に比較的明るめにすることができます。

一方、住宅街では朝の光が入りにくいのと、道路側に大きな窓を設けると西日が入りやすくなることがあります。西日は目に刺激が強いだけでなく、含まれている紫外線で壁が黄ばんだり、家具が退色したり、ひどくなると接着剤が劣化してクロスが剝がれてしまうケースもあります。

敷地延長接道のメリットとしては、値段が安いことがあげられます。同じ敷地面積でも道路に接している土地よりも値段は安くなっています。また、固定資産税も安くなることがあります。さらに、敷地延長接道は道路から離れているため、車の音が気になる人や通行人の目が気になる人にとっては住みやすい環境かもしれません。

一方で、カースペースが限られていて駐車がしづらいことや、周囲を建物に囲まれていることが多いため、日当たりや風通しが確保しづらい点がデメリットとして挙げられます。

角地は日当たりがよく、開放感があることが多いです。2面以上が道路に面し、隣の建物との隣接面が少ないため、視界も抜けやすく隣家の影響を受けにくく、プライバシー性が確保されやすくなります。

2つの道路と接しているため、玄関や駐車場の位置を決める際に、レイアウトの幅が広がります。また、条件を満たせば建蔽率が10%緩和される点も自由度の高さにつながっています。

ただし、角地には「道路斜線制限」という建築基準法による規制があります。これは、建物の高さを制限するもので、2方向に道路が接する角地では2つの道路斜線制限をクリアしないといけません。

角地は人気が高く、そのために資産価値も下がりにくい傾向にあるため、売却時にも高値での売却が期待できます。一方で、固定資産税も高くなる傾向にあります。

以上、注文建築から、新築建売住宅、中古戸建てをご購入の場合の参考になりましたら、幸いです。